来源:中国基金报

中国基金报记者 曹雯璟 张玲

近期,受资金热捧的QDII基金密集发布溢价风险提示公告、限购公告。据统计,年内35只QDII基金合计发布了超400次的溢价风险提示公告,逾200只QDII基金目前处于限购状态。

多位业内人士表示,高溢价买入往往可能要承受溢价回落、底层资产波动等风险,导致投资损失。QDII基金由于涉及海外证券市场投资,风险往往相对更高。建议普通投资者保持理性、谨慎投资,按照投资者适当性选择合适的产品。

超400次溢价风险提示

逾200只产品限购

7月4日盘前,华夏纳斯达克 ETF发布公告称,近期,华夏纳斯达克 ETF二级市场交易价格明显高于基金份额参考净值,出现较大幅度溢价。特此提示投资者关注二级市场交易价格溢价风险,投资者如果盲目投资,可能遭受重大损失。

同一天发布溢价风险提示公告的还有包括博时标普500ETF、博时纳指100ETF、华夏日经ETF等在内的多只QDII产品。

Wind数据统计显示,今年以来,已有35只QDII产品合计发布了超400次的溢价风险提示公告,其中景顺长城纳斯达克科技市值加权ETF、华夏野村日经225ETF等3只产品均发布了60次以上的溢价风险提示公告。

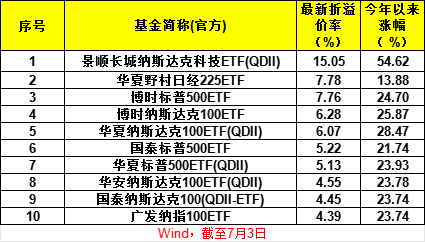

从二级市场来看,目前多只QDII基金出现较高溢价。截至7月3日收盘,景顺长城纳斯达克科技ETF溢价率高于15%,此外,包括博时标普500ETF、华夏纳斯达克100ETF(QDII)、国泰标普500ETF等多产品溢价率均高于5%。

记者注意到,QDII产品表现亮眼。今年以来,景顺长城基金纳指科技ETF涨幅超50%,博时基金纳指100ETF、国泰基金纳指ETF、华安基金纳斯达克ETF、广发基金纳指ETF等在内的20多只QDII产品涨幅超20%。

与此同时,日前QDII基金也在密集限购。

单单7月4日,摩根资产管理旗下就有十只QDII产品集体发布了暂停大额申购、定期定额投资及转换转入业务的公告,进一步降低了限购金额。

具体来看,摩根日本精选股票(QDII)、摩根亚太优势混合(QDII)、摩根欧洲动力策略股票(QDII)、摩根海外稳健配置混合(QDII-FOF)、摩根纳斯达克100指数(QDII)、摩根全球天然资源混合(QDII)、摩根全球新兴市场混合(QDII)调整后,限制申购、定期定额投资及转换转入金额均降至1万元,有美元份额的产品限购额降至1000美元。

摩根标普500指数(QDII)、摩根全球多元配置(QDII-FOF)的人民币份额限购额为5万元,美元份额限购额为5000美元。

同日,博时纳斯达克100ETF发起式联接(QDII)、博时标普500ETF联接也发布公告称,投资者如通过代销渠道申购,人民币份额的限购金额降至5000元,美元份额降至750美元。

Wind数据显示,截至7月4日,市场上共有203只QDII基金(只统计主代码)处于暂停申购或暂停大额申购状态。其中有16只产品限购金额在1000元以下,最低下探至100元。

多因素助推QDII溢价、限购,投资仍需谨慎

谈及多只QDII产品大幅溢价、频频限购的原因,西南证券张刚认为,首先,财富效应的带动,吸引申购规模大幅增加所致;其次,人民币汇率走贬,形成短线资金的套利机会。

“近期多只QDII产品大幅溢价的原因,主要是纳指等QDII类产品近年来表现比较突出,尤其上半年的业绩表现比较好,引起投资者的关注。总体来看,我们看好美股科技龙头等通过深厚研发、经营实力将预期兑现为业绩的能力,不过短期需注意交易拥挤带来的股价波动。”沪上一位QDII基金经理谈道。

也有券商分析人士指出,近期,纳指相关ETF备受资金青睐主要是因为美股市场科技股行情火爆,苹果、英伟达等科技头部企业股价上涨,带动了美股各大宽基指数的上行。投资者对海外尤其是美科技股的配置需求激增,是推高QDII产品溢价的因素之一。同时,由于QDII投资额度有限,资金持续涌入下,为了保证产品稳定运作,保护持有人权益,不少产品开启限购措施。

尽管短期内投资者热情高涨,但受访人士普遍认为,QDII投资仍存在一定风险,投资者需保持理性、谨慎布局。

博时基金指数与量化投资部投资副总监万琼直言,流动性压力方面,二季度逆回购的消耗等可能会对金融流动性产生冲击,而美联储3月FOMC会议称还没有具体决定放缓缩表时间,只是认为“很快”,如果缩表放缓提前开始,则可以对冲一部分的流动性压力。通胀的反弹方面,美联储可能过早开启降息周期引发通胀反弹甚至失控,俄乌局势、红海危机再度升级,引发全球通胀再度升温。

“QDII产品由于涉及海外证券市场投资,因此基金的风险会相对更高一些。”万琼表示,例如投资绩效将受到不同国家或地区的金融市场和总体经济趋势的影响,而且适用的法律法规可能会与国内证券市场有诸多不同。因此QDII产品还是适用于风险投资能力较强的投资者,投资者应该选择符合自己风险等级的产品。

张刚表示,第一,从股市走势上看,历史规律显示,创出历史新高往往意味着接近有效顶部。“几乎所有投资者均是浮盈的状态,不可能维持太长时间,终究会由追高的投资者买单而出现亏损。”

第二,从全球主要经济体的货币政策看,越来越多的发达经济体开始陆续结束高利率政策,而导致主要外币汇率的走贬,而促成人民币汇率被动性升值。

第三,尽管人民币市场利率处于低位,10年期国债收益率甚至在6月28日创出2002年4月27日以来最低2.2058%,但也意味着或接近底部。尤其是中国央行在7月1日宣布将开展“国债借入操作”,进行利率市场干预,将有助于促成人民币市场利率止跌回升,而与外币缩小利差。因此,从外部、内部两方面市场环境看,QDII产品确实面临着一定风险。

“任何权益类金融产品均难以摆脱神话破灭的一幕,即较高的不确定性、较大的波动幅度。”张刚强调,投资QDII产品,尤其是权益类产品不可过度迷信,需要综合考虑国际市场的多重因素进行理性分析判断。如果信息来源和专业知识方面匮乏,可以考虑向开户营业部的投顾寻求专业咨询,以增加分析判断的依据,并合理控制风险。