来源:@21世纪商业评论微博

记者丨覃毅 编辑丨谭璐

历时一年,方洪波执掌的美的集团,终于登陆港股。

9月17日中秋节, 美的在港交所挂牌,开盘股价报59.2港元,上涨8%。截至收盘仍涨7.85%,市值超过4400亿港元。

此次IPO,净筹约306.68亿港元,是近三年来香港资本市场最大的上市筹资案。

“赴港上市主要在于满足其全球化的需要,而非出于融资目的。”美的方面多次表态。

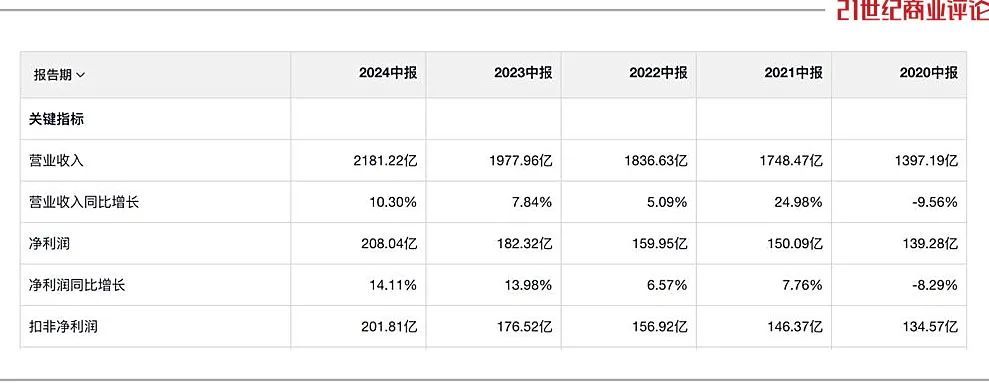

美的不缺钱,上半年,总营收约2181亿元,净利润208亿元,增长均超过一成。

即便如此,家电市场的周期性起落,带来企业经营的不确定性。

方洪波主导港股IPO,也正为美的转型找寻新的空间。

再造美的

赴港IPO,是方洪波再造美的的一部分。

两个月前,美的股东大会选出新一届董事会,担任董事12年的少东家何剑锋,不在名单中。美的公告称,换届出于港股上市的考虑。

有投资人士认为,何剑锋退出董事会,何氏家族在美的没有了直系代言人,会给职业经理人团队更多的空间和自主权。

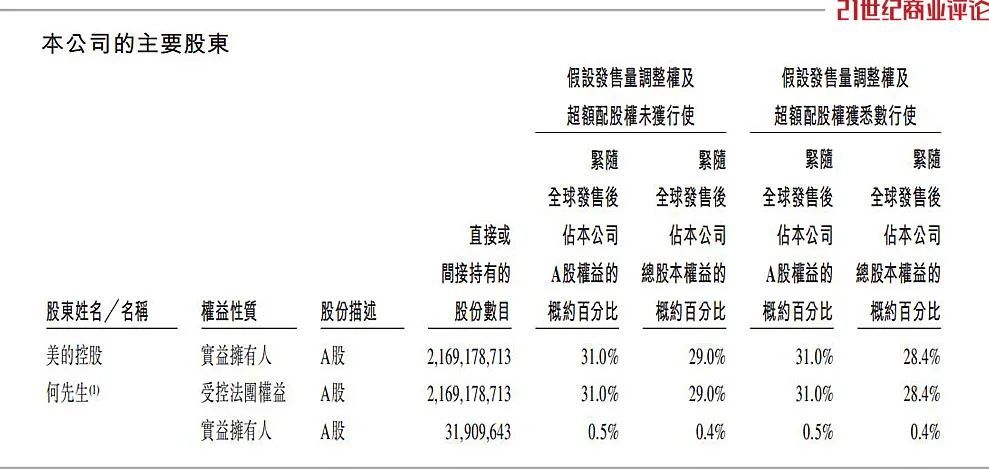

美的集团的控股股东,是美的控股,后者由何享健持股94.5%。

招股书显示,美的集团在上市后的股东架构中(假设超额配股权未获行使),何享健直接持股0.4%、通过美的控股持股28.7%,合计持股29.1%;方洪波则持股1.5%。

近几年,美的业绩有结构性压力,尤其传统家电板块,增速放缓,进而押注B端业务。然而,后者营业成本过高,牵制毛利率。

上半年,暖通空调业务和消费电器增长提速,而以机器人、自动化系统及其他制造业为代表的B端业务,经营效益收缩,毛利率跌至负数。

分地区看,公司在国内外的增速发生切换。

上半年,海外收入增速达到13.09%,占总收入四成,反超国内增长,基本盘恰恰是传统家电产品。

换言之,方洪波想在营收上再造一个新美的,短期内仍需在传统家电主业打出更多“粮食”,为B端的转型赢得时间。

这就不难理解,方洪波为何全力推动美的港股IPO。

市场人士认为,借助港股平台,美的的国际化将走向新阶段,比如并购海外品牌,扩大美的全球品牌价值。

第二主场

“去我们知道的地方寻求增长。”方洪波在年初称,要在海外市场构建第二个主场。

8月,他又重申,“全面走出去”,是当下最重要的工作。

方早年即明确,要借助OBM(自主品牌)“全球突破”。

彼时的做法是,成立海外品牌建设专项基金,推动不同产品在不同市场的投放,搭建本地化基础设施,后来逐渐形成“中国供全球 + 区域供区域”的市场策略。

当前,美的在海外拥有东芝、Eureka、Comfee等家电品牌,尤其上半年,“COLMO+东芝”双高端品牌的零售额,同比增长超过20%,未来加大海外渗透,有望提升增量。

家电分析师刘步尘认为,美的国际化优势体现在三方面:

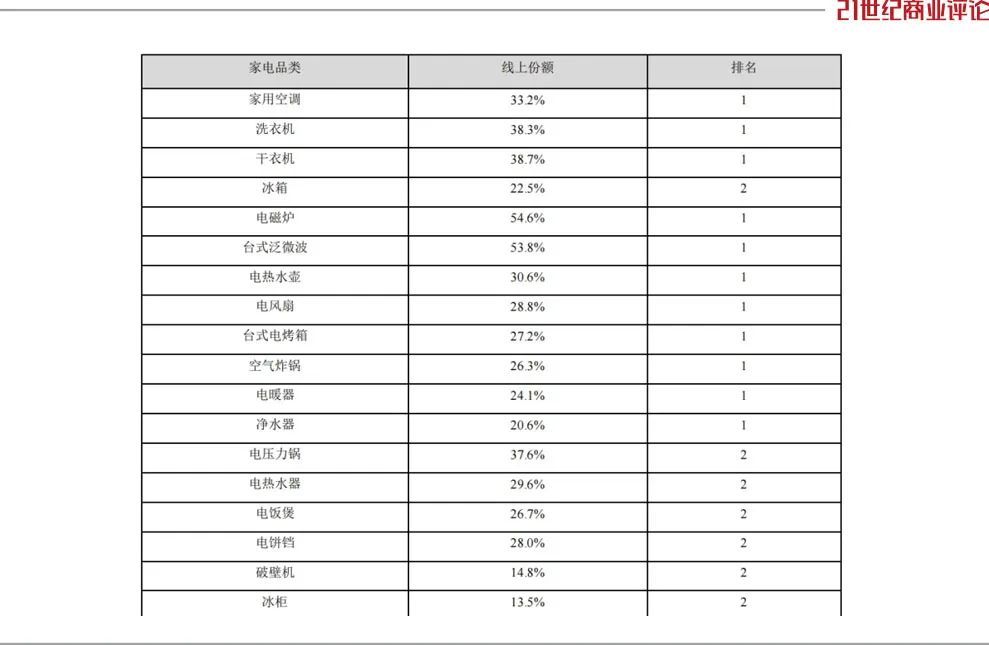

一是产品类多,被市场选择的机会大;二是制造能力强,可满足各种需求;三是产品的品质和价格,能被海外普通消费者接受。

这些优势,在公司的市场表现上可见一斑。今年,美的在空调、洗衣机、冰箱等领域的市场份额排首位,在电磁炉、电风扇、空气炸锅等小家电市场,也拿下可观销量。

基于此,公司有关高层曾放言,要在2025年突破400亿美元的海外销售额。

公司计划,将此次IPO募集资金的一半,用于全球产品研发、分销渠道和销售网络搭建。

“港股IPO意味着引入更多投资者,也将进一步提升品牌的国际影响力,这符合何氏家族的全球战略利益。”刘步尘说。

挺过寒冬

刻下,市场环境多变。

以前,家电企业出海以产品贸易为主,现在则是国际化供应链等综合实力的较量。

同时,海外家电市场趋向高端化,企业面临产品升级换代的压力。

方洪波意识到,机会和挑战并存。

在筹备上市的这段时间,方洪波持续提升公司的国际化能力。

组织方面,公司将国际业务总部的职能向卓越中心(CoE)转型,在海外一线市场搭建本土化团队,强化“中国供全球+区域供区域”模式。

产品方面,基于多品牌战略,公司提升自有品牌的输出。

8月27日,美的旗下的东芝家电在越南举行经销商大会,宣布未来一年投放98款中高端家电新产品。

在刘步尘看来,美的出海与高端化同频,技术创新、智能体验等处于领先水平,将研发投入转化成产品力。

比如,面向北美采暖需求,美的推出积木式寒冷气候热泵风管机,首创快拆积木式结构,可实现不同子模块的自由组合搭配,产品能效实现-15低温环境下制热性能100%输出。

高强度的资源投入,为其转型升级和国际化储备实力。

2021至2023年,其研发投入合计超过390亿元,全球拥有研发人员超过2.3万名,目前在全球11个国家设立33个研究中心,43个主要生产基地。

完成港股IPO,方洪波再造一个新美的的目标,更加清晰。

“美的要敢于迭代、敢于进化,行至中流击水,只有挑战未知,划到海水变蓝的广阔天地。”方洪波说。

图片来源:美的集团,除标注外