24Q2电动车板块利润同比仍下滑,但环比改善明显,其中整车和电池占利润大头,上游扭亏占比提升:2024年Q2新能源汽车板块实现营收同比增长1%,环比增长18%;归母净利润同比减少11%,环比增长48%。利润占比看,24Q2整车45%>电池环节35%>中游材料7%>上游资源2%,趋势上看,整车利润占比稳定,Q2上游资源扭亏,利润占比提升,电池环节利润占下降。

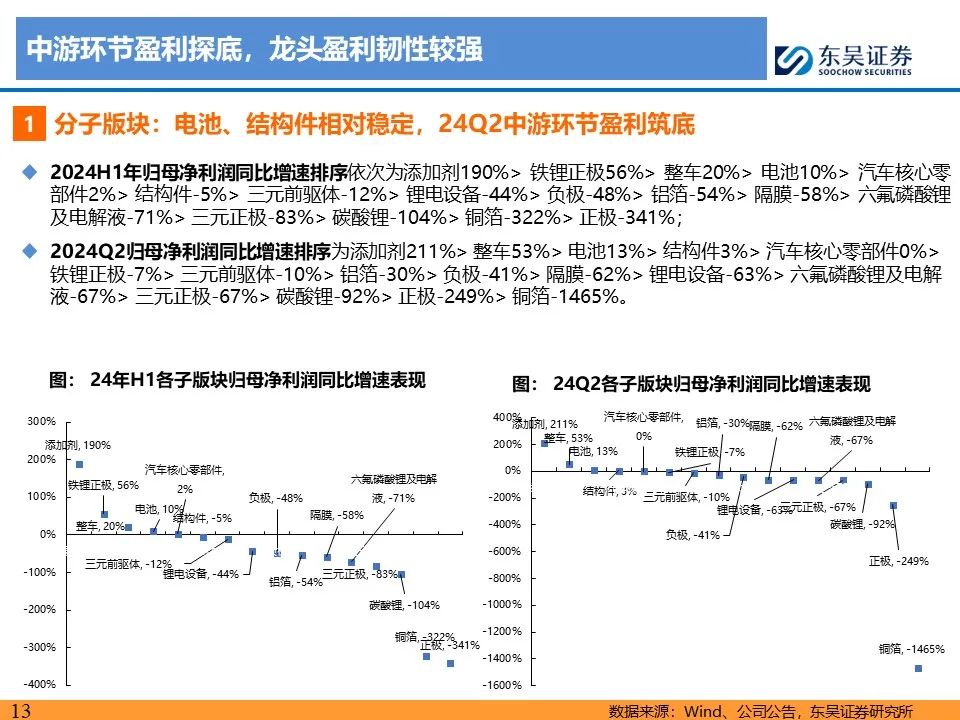

24Q2整车、电池、结构件、添加剂利润维持正增长,其余环节同比仍下滑,但环比均改善(除锂电设备)。24Q2净利同比增速排序为:添加剂211%(道氏扭亏)> 整车53%> 电池13%> 结构件3%> 汽车核心零部件0%> 铁锂正极-7%> 三元前驱体-10%> 铝箔-30%> 负极-41%> 隔膜-62%> 锂电设备-63%> 六氟磷酸锂及电解液-67%> 三元正极-67%> 碳酸锂-92%> 正极-249%> 铜箔-1465% 。

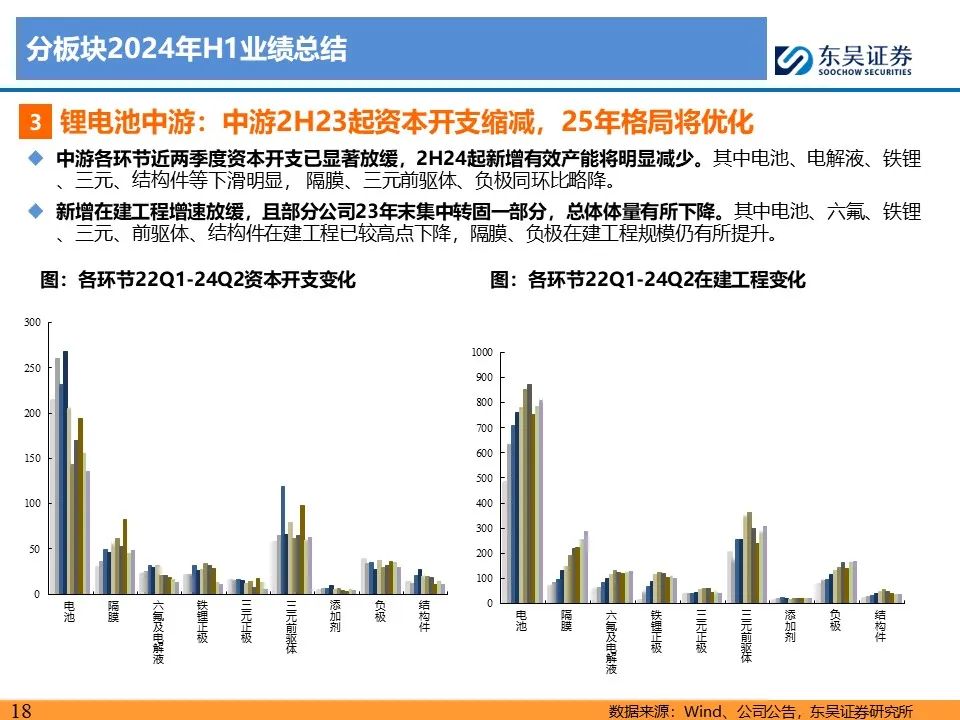

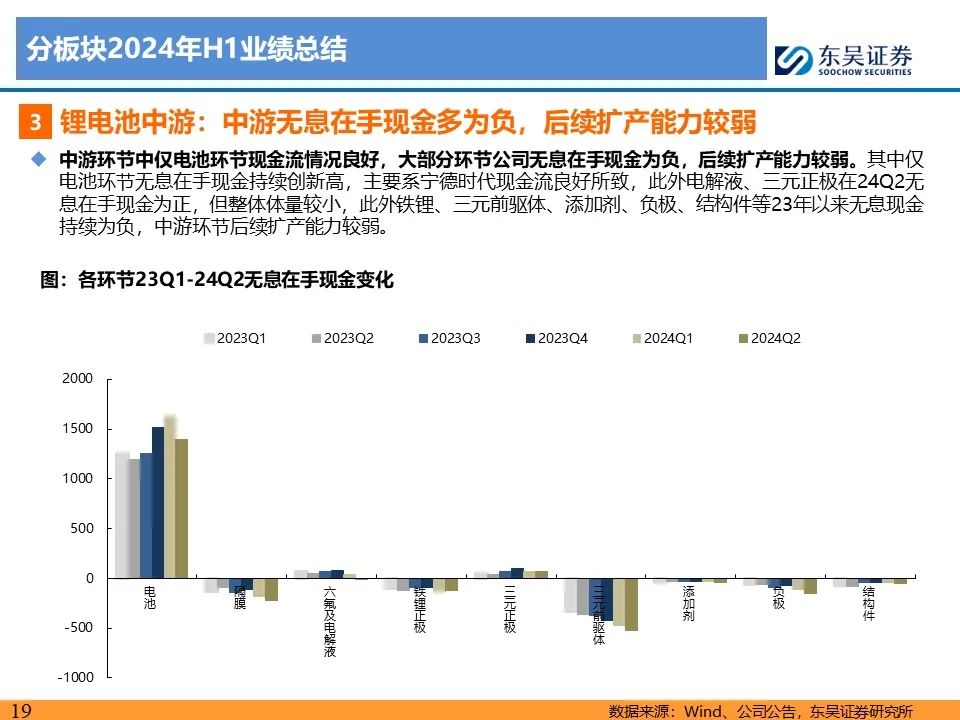

板块Q2盈利水平有所改善,资本开支同环比继续下降,负极、隔膜、前驱体、整车在建工程增加,其余基本稳定。板块Q2毛利率17.3%,同环比+0.5/+0.4pct;归母净利率5.2%,同环比-0.7/+1.1pct,盈利有所改善。Q2板块净现金流同环比-39%/+186%,期末存货较年初增加6%,应收款较年初增加3%。Q2资本开支同环比-26%/-12%,期末在建工程较年初增加15%,其中负极、隔膜、三元前驱体、整车增加幅度较大。期末板块营运资本较年初降-1%,其中铝箔、电池、三元正极改善,其余均下降;无息在手现金较年初下降17%,电池、整车、三元正极环节资金充足,隔膜、前驱体、铁锂、负极环节资金压力大。

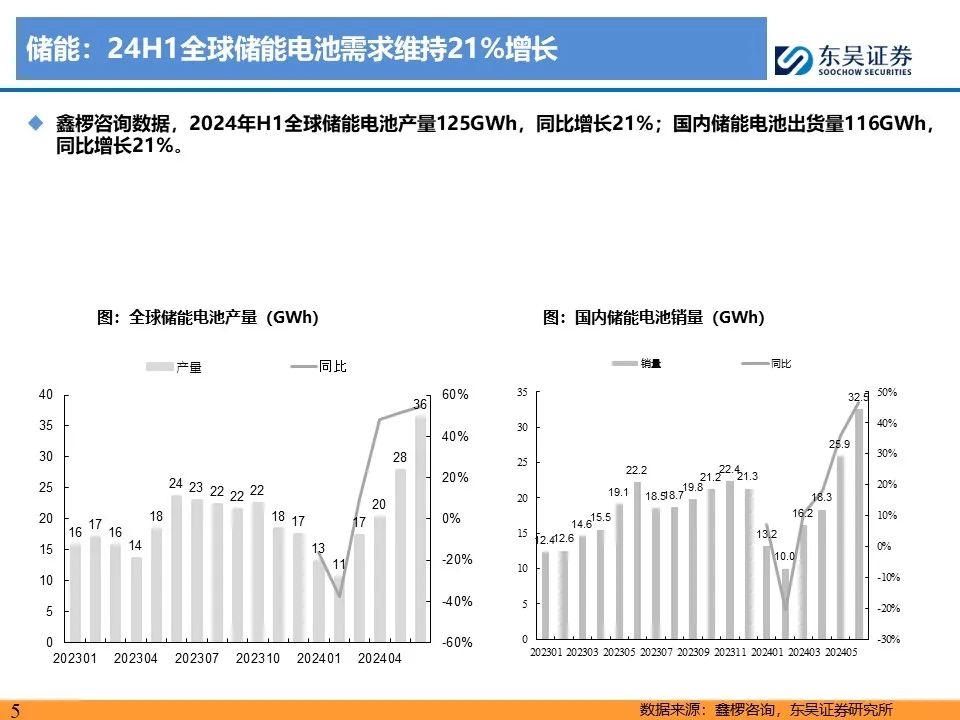

展望后续,储能加持,行业维持20%+的复合增长,25H2供需格局开始好转。全球电动车24年维持近20%增长,25年回落至15%+,但26年随着海外需求恢复,将恢复20%+增长。叠加储能未来三年复合40%增长,整体锂电需求20%+。供给端看,由于24年锂电行业扩产放缓,25年锂电池新增供给增速10-15%,产能利用率将从24年的70%开始恢复至75-80%,盈利水平有望从底部开始改善。

投资建议:看好竞争格局稳定、盈利优势明显,且有储能加持的标的,首推宁德时代、比亚迪,其次看好亿纬锂能(维权)、湖南裕能、科达利、尚太科技。同时推荐新宙邦、璞泰来、天赐材料、中伟股份、天奈科技、华友钴业、容百科技、当升科技、永兴材料、中矿资源、赣锋锂业、天齐锂业、威迈斯、恩捷股份、星源材质、德纳纳米、曼恩斯特等。

风险提示:价格竞争超市场预期、原材料价格波动、投资增速下滑

往期报告: