刚过去的交易周(9.2~9.6),也是9月份首个交易周,A股的表现可谓“量价齐跌”。

整体来看,不仅8月底的大涨已回吐殆尽,单日成交额也重返5000多亿水平;主要股指本周全绿。

微观来看,周内收涨个股仅1024只,收跌的多达4262只。

保持乐观但尊重现实,这是我们对股市的核心看法,也是每周复盘的初心。

而当下的市场和场内的个股,其实可以说:

要逻辑有逻辑,要题材有题材,要低估有低估,要高度有高度。

唯独比较缺两样东西――信心和资金。

甚至,很多投资者的信心,只需多涨几天(甚至一天)就能初步重建,但市场要上涨,离不开的还是流动性和增量资金。

Wind数据显示,今年上半年,全A日均成交额为8605亿元,与2023年全年情况(8729亿元)大致持平;而下半年至今,全A日均成交额已降至6229亿元;8月份以来明显更低,只有5952亿元。

这“消失”的2000多亿量能,显然不是全“跌没了”“蒸发了”,而是有相当一部分选择撤出观望。

当资金持续流入推动股票价格上涨,市场参与者的赚钱效应被打开,更多的投资者便有望返场或加入,形成一种正向循环。

那么,有哪些资金,正身先士卒地活跃在当前市场呢?下半年,又可能有哪些源头的活水进入市场?本周复盘,我们就来聊聊这个话题。

当下场内最稳定的增量资金,还是“国家队”

所谓神秘资金也好,“国家队”也罢,近期这股力量在场内起到的作用堪比定海神针。毕竟,中央汇金是真金白银在增持相关ETF。

下图为7月底至今,场内宽基ETF的整体量价情况。

对照万得全A同期K线图来看,首先二者涨跌方向是几乎完全一致的;同时,宽基ETF的放量,多数时候能带动市场整体放量,但也有时候不能。

一方面,这取决于护盘资金当天具体买的是上证50、沪深300等大盘股方向(托指数),还是中证500、中证1000等小盘股方向(带情绪)。

另一方面,每天的消息面、情绪面都不一样,也不能苛求市场只靠这一股力量带节奏。

总之,宽基ETF是目前极为重要的一条战线,对盘中实时资金流向有重要意义。

而本周的好消息是,不久后这条战线将迎来新的增量资金。

据报道,本周后半周,首批10只中证A500ETF已集体获批。从产品申报,到获批,再到发行,前后间隔不到5天。

甚至这批产品跟踪的中证A500指数,也要9月23日才正式发布。

这不禁令人好奇,为什么基金公司们如此积极,产品获批又如此效率?

据了解,作为“新国九条”后的首个重磅宽基指数,其编制单纯从市值和成交额角度入手,剔除沪深300成份股之外的500只股票,兼顾了市值代表性与行业均衡性。

具体而言,中证A500指数的成份股与沪深300、中证500和中证1000有一定重合度,包括了234只沪深300指数成份股,206只中证500指数成份股和43只中证1000指数成份股。

有业内人士认为,中证A500ETF的发行,有望再上演中证A50ETF的火热一幕,迎来更多增量资金跑步进场。具体而言:

随着美联储9月大概率降息,一方面打开国内货币政策空间,下半年有望引来新的降准降息,以及新的经济刺激政策。

另一方面是新的未结汇的万亿资金下半年有望回流中国,届时海外资金很可能乘势而上,跟国内的聪明资金一起寻找降息背景下最合适的投资标的。

申购/认购资金是增量,而只要这批产品体量和流动性等条件合适,可以想象,未来大资金甚至还能借道“一键护盘”。

还有哪些“活水”可以期待?

本周某券商的A股研讨会上提到,年内主要增量资金有二:

一是前面提到的ETF(尤其股票型ETF)。

二是险资。

本周保险板块显著领涨市场,说明已经有资金坚信利好,入场占了先机。

消息面上,8月底的国常会指出,要培育壮大保险资金等耐心资本,打通制度障碍,完善考核评估机制,为资本市场和科技创新提供稳定的长期投资。

西部证券研报指出,2024年一季度,保险资金股票类资产投资规模创历史新高,达到3.6万亿元,环比大幅增加2719亿元。

其认为,在2024年4月新“国九条”强调的“优化保险资金权益投资的政策环境,进一步完善国有保险公司绩效评价机制,以更有效地鼓励和支持开展权益投资”指引下,保险资金“入市”力度有望进一步加大。

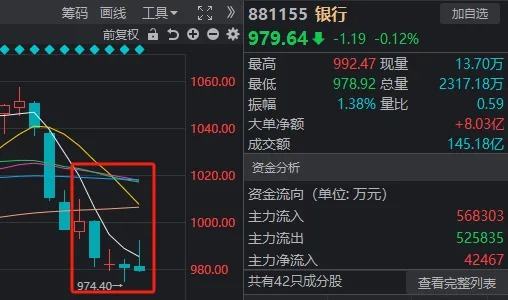

近期银行股的回调,一定程度上也与市场对险资动向的讨论有关。

据报道,此前市场认为,除了“国家队”这张明牌,保险资金也是买入银行主力。因为险资原本就偏爱高股息板块,而险资又是今年较为明显的增量资金。

但8月底披露完毕的半年报显示,险资似乎没有明显加仓国有大行的举措,比如原本是工商银行(601398)前十大股东的和谐健康保险,二季度被沪深300ETF取代。

这就导致部分人觉得,逻辑被证伪了。

但也有人指出,险资投资方式多样,可以直投、也可以通过买入基金间接投资……未在银行个股前十大流通股上有体现并不意外。

而且,部分沪深300ETF的前十大股东,本身就有不少险资。

前述西部证券(002673)研报认为,保险资金投资的核心诉求在于覆盖负债端的成本,因此对长久期、稳定派息的资产有较大的需求,同样利好具有更大成长空间和更充裕现金流支撑分红的龙头股。

此外,作为市场重要的长线资金,社保基金今年二季度加大了对A股的配置,未来也有望继续增持。

8月19日,全国社会保障基金理事会党组书记丁学东在《学习时报》撰文称:“要持续加大对国内资本市场的投资力度,加大对关系国民经济命脉和国计民生的战略性、基础性领域的长期股权投资力度,加大对科技创新、新质生产力等方面的投资规模。”

据华泰证券(601688)测算,今年二季度,社保基金对A股的配置强度环比提升,持股占比小幅回升至1.3%,位于2015年以来85%的高位水平。

Wind数据显示,截至8月31日,社保基金二季度共现身615只个股前十大流通股东,合计持股607.1亿股,合计持股市值达4220.12亿元。

持股市值来看,截至8月31日,380只个股持股市值超亿元,农业银行(601288)、工商银行、中国人保(601319)持股市值居前,分别为1025.51亿元、702.90亿元、288.69亿元。

与国家队等长线资金类似,社保基金对主板整体的配置强度较高。持仓结构上,社保基金二季度加仓国有大型银行、白酒、乘用车,减仓白色家电、消费电子组件。

有观点认为,社保基金的投向往往能体现国家政策导向,反映出政府对特定行业或领域的支持和发展意图。同时,社保基金通常采取长期投资策略,更关注企业的基本面和长期价值,其投向反映了社保基金乃至所有长期资金对未来行业和企业发展的判断,对其他投资者具有参考价值。

此外,社保基金作为重要的机构投资者和市场参与者,其资金规模庞大,为相应的行业和标的带来增量资金,有利于推动A股市场坚持价值投资和长期投资理念。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]