(卓创资讯分析师刘静)

【导语】8月因供应充足,但需求持续偏弱,市场供需矛盾明显,同时原料价格震荡下调,成本支撑减弱,中下旬价格宽幅下调。下旬受期货偏强以及商家心态好转带动,价格低位反弹。9月份需求预期增加,供需矛盾缓解,同时原料端支撑增强,预计9月钢材市场或震荡偏强运行。

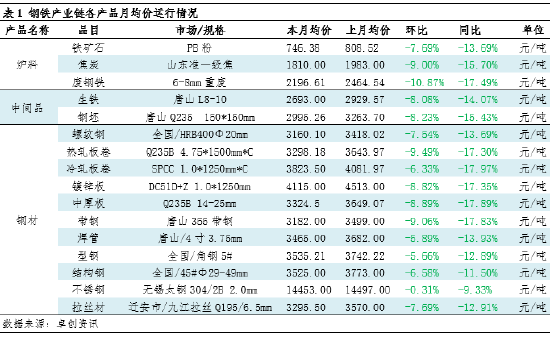

钢材产业链价格变化及传导逻辑:月均价普遍下跌

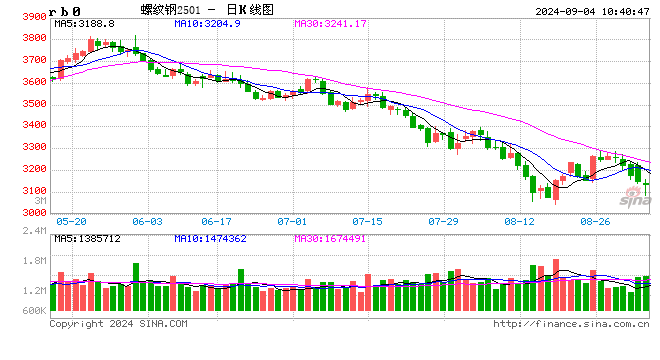

8月钢铁产业链产品价格走势先跌后低位反弹,但月均价较上月普遍下调。分析该走势形成的原因:首先黑色期货价格不断下跌,其中期螺盘面甚至跌破3000元/吨一线,打击现货市场商家信心,钢材现货市场宽幅下调。其次7月初多数钢厂完成年中检修,整体开工率维持高位,加之受从5月下旬持续下跌的行情影响,钢厂及社会库存累积明显,市场整体供应压力偏大,8月中上旬延续弱势行情。钢厂利润压缩明显,部分开启高炉及产线检修,产量有所下降,缓解部分供应压力。再次8月份南北市场高温多雨天气持续,部分地区受到极端天气影响,开工及运输均受限,同时持续弱势行情下,终端采购谨慎,甚至因部分终端成品库存充足,部分暂停采购。下旬因价格反弹,刺激部分终端需求放量,成交增加。最后月内焦炭持续震荡下调,加之铁矿石偏弱,成本端支撑下降,拖累钢材价格。

通过各产品价格走势来看,环比各产品价格均下调明显,其中废钢铁环比下调超10%,而不锈钢环比下调仅0.31%。环比差异明显的原因是:一方面,钢材价格从5月下旬起持续震荡下调,钢厂利润压缩,甚至倒挂明显,使得钢厂压缩成本,进而倒逼废钢铁价格宽幅回落。另一方面,月初镍及不锈钢盘面上涨,带动现货市场上调,但因适逢需求淡季整体涨幅有限,随后中旬期货盘面回落,现货下调,但因市场对传统需求旺季存向好预期,下调幅度偏小。

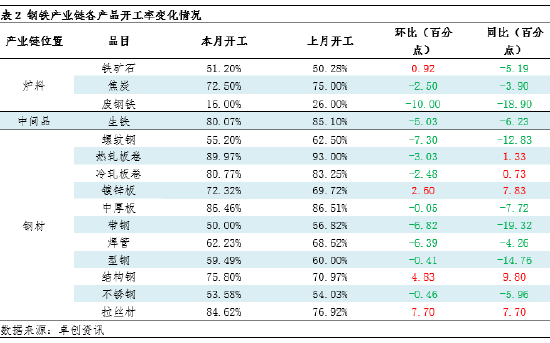

钢材上下游产业链开工负荷变化:总体环比下降 个别钢材提高

8月钢铁产业链产品开工负荷来看,多数产品开工负荷同、环比均下降。原料端开工负荷环比多呈现下跌趋势,仅铁矿石同比上涨0.92个百分点,主要是本月个别国内矿复工。成品材方面,镀锌板、结构钢、拉丝材开工负荷增加,其他钢材产品开工率均有所降低,分析原因来看,近几个月来钢材市场供需矛盾明显,钢材价格持续震荡回落,8月份部分钢厂主动减产、检修,开工率有所下降;而镀锌板主要是下半月价格上涨,订单增多,开工率上涨。而结构钢及拉丝材开工率环比上升,一方面是因部分钢厂普材转产优钢,另一方面是下旬随市场价格上涨,部分钢厂检修计划推迟,整体开工率微增。

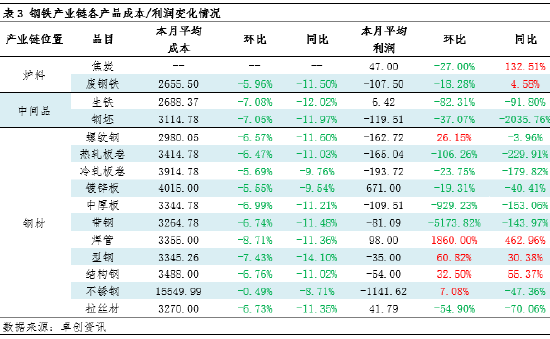

钢铁产业链利润变化对比:成本降低 利润涨跌均存

8月钢铁产业链利润表现来看,原料端、成品材成本降低0.49%-3.92%,成本端的松动使得本月部分钢材利润环比上月上涨。对于成品材来说,成本表现为自上而下传导。由于上游炉料产品的价格下跌,使得中间品的价格相应回落,而成材的成本也因此出现下降;利润方面来看,由于成本的下降幅度大于销售价格的回落,产品利润相应增加。但因多数利润环比增加的钢材实际利润仍处于倒挂状态,因此结合上文的开工负荷表现来看,尽管利润环比增加,钢厂生产积极性并未有上升。

9月钢铁产业链产品走势预测:整体震荡偏强运行

预估9月钢铁产业链产品趋势整体呈现震荡趋强的趋势。分析来看:首先生产企业检修减产虽然有所恢复,但近期钢厂及社会库存下降明显,整体供应或变动不大,甚至供应压力有所缓解;其次随着南北市场高温天气逐渐减少,下游开工率预期增加,加之价格上涨影响,或刺激部分需求放量。再次焦炭价格或先弱后强,矿石或重心上移,整体成本或逐步上移趋势,给予钢材市场支撑。最后9月份存美联储降息的预期,加之传统需求旺季到来,商家心态好转。综合分析来看,供需矛盾缓解,成本或逐步止降上移,市场信心逐步建立,预期价格震荡趋强,但受限于供应压力,上涨幅度或有限。