炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

【广发策略】风格切换?

来源:晨明的策略深度思考

一、本周讨论的焦点问题:如何看待市场风格的切换

本周后半周,年初以来领涨的银行股出现大跌,同时中小股票、TMT、地产股和市场平均股价指数出现大幅反弹,市场非常关心这种风格的切换能否形成趋势。

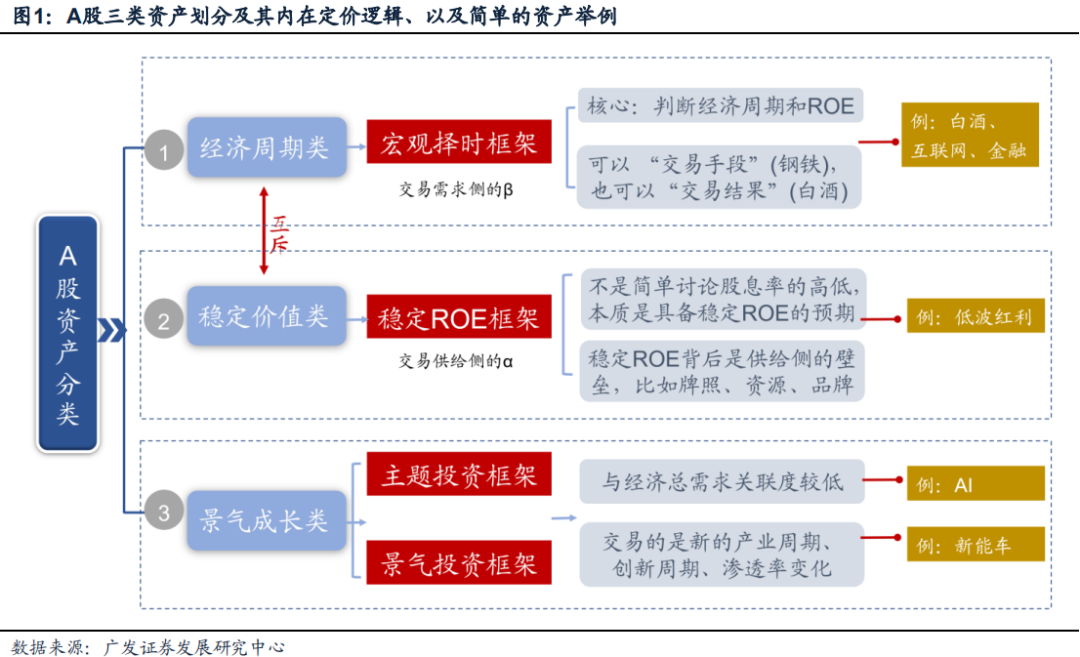

(1)如何更加科学、务实的划分市场风格?

在之前的报告《大变局:回归和重塑——策略框架迭代系列报告》中已经介绍,我们淡化传统的风格切分方法,而根据市场的交易逻辑,将A股主要资产类别重新划分为三类:经济周期类、稳定价值类、景气成长类。

类别一:经济周期类(ROE随经济周期波动的品种)

类别二:稳定价值类(ROE相对稳定的品种)

类别三:景气成长类(分为主题投资和景气度投资,ROE追随其独立产业周期的品种)

类别一和类别二是“一枚硬币的两面”,实际上讨论的是【经济基本面预期&经济实际基本面】,更偏向于大盘风格。

类别三实际上讨论的是【产业基本面预期&产业实际基本面】,如果产业基本面只有预期就属于主题投资,偏向于中小盘风格。如果产业基本面进入实际落地阶段就属于景气度投资,偏向于大盘成长。

(2)为什么不采用传统的风格划分方式?

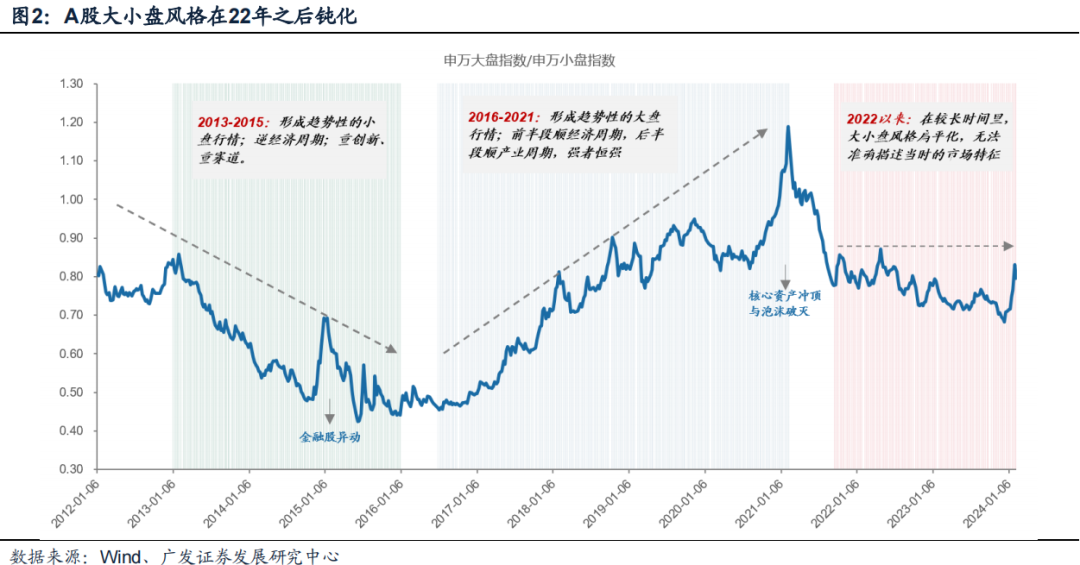

首先,过去两年的市场风格,很难单纯用大盘更好、小盘更好,成长更好、价值更好,来粗浅总结。过去我们描述市场风格常用到的维度包括大小盘(市值风格)和大类行业(价值、成长等),但在21年核心资产泡沫破灭之后,最近两年的市场我们发现很难用这两个维度去准确描述市场。因此过程中,时常会陷入市场“轮动太快”或者“无主线”的困惑之中。

以大小盘风格来看,21年之前市场大小盘风格的切换非常显著,并且能形成1-3年年度级别的相对占优:2013-2015年是趋势性的小盘股行情;2016-2021年是趋势性的大盘股行情,无论是前期的消费白马还是后期的赛道投资,都有显著的头部效应;但在2022年之后,大小盘相对走势的波动区间开始收窄。我们也很难简单用市值风格去总结过去两年的市场,权重股坐阵和微盘股活跃,是交替进行的。

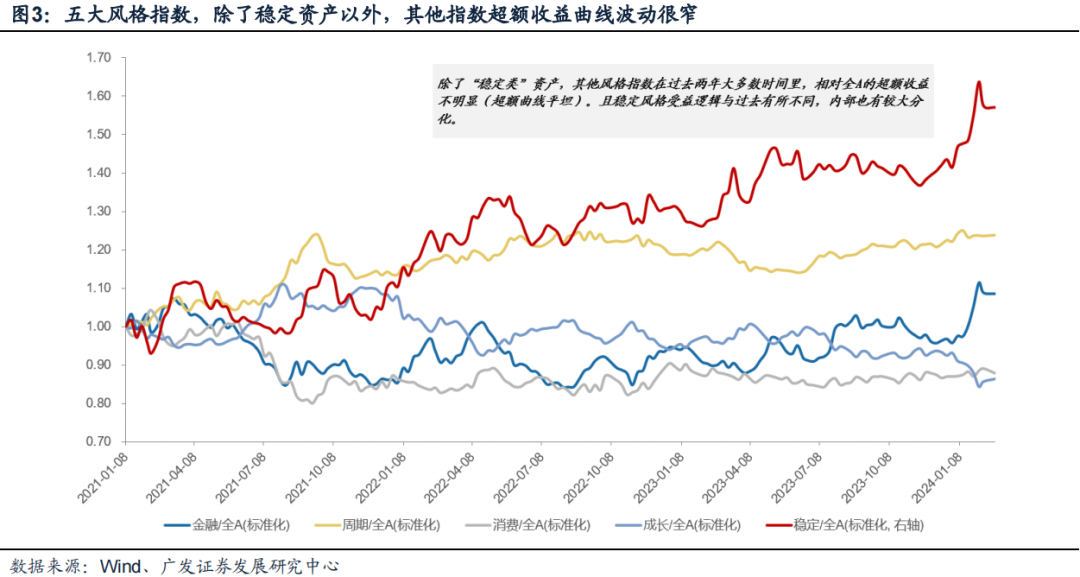

再看过去常用的五类风格指数(中信风格分类:成长、消费、周期、金融、稳定),除了稳定指数在过去两年有相对wind全A的显著超额之外,多数时候其他四类指数的超额收益都没有什么突出的表现。比如,对于2023年的成长风格的表现该如何评价?AI主题指数在2-4月有显著超额,也是去年最重要的超额来源之一,但下图中这一阶段中信成长相对全A并没有明显领先(中信成长风格指数中还包含光伏、军工、生物医药等子行业,这些行业拖累了成长风格)。

再例如,稳定风格的相对表现最好,但内部资产的表现也差异巨大、其背后反映的经济预期也截然相反。细分来看,稳定风格的收益主要来自电信运营(三大运营商)、公路和水电(央国企、高分红),而半数细分行业是下跌的。稳定类资产更多是防御属性,细分行业多是公共基础设施相关的方向,也没有明显的逆周期属性(事实上这类资产想要保值,也仍然需要一个稳定的经济环境),但过去两年一些标志性的稳定风格成分股,比如中国移动、长江电力,很多时候是在交易经济预期的反面。

(3)每一类风格是如何形成趋势的?核心驱动力是什么?

第一类:经济周期类——适用于“宏观择时框架”的顺周期资产

定义:这一类资产大家很熟悉,也就是传统意义上的“顺周期”品种,讨论的是【经济基本面预期&经济实际基本面】,这类资产交易的是宏观经济需求侧的β(主要是内需)。

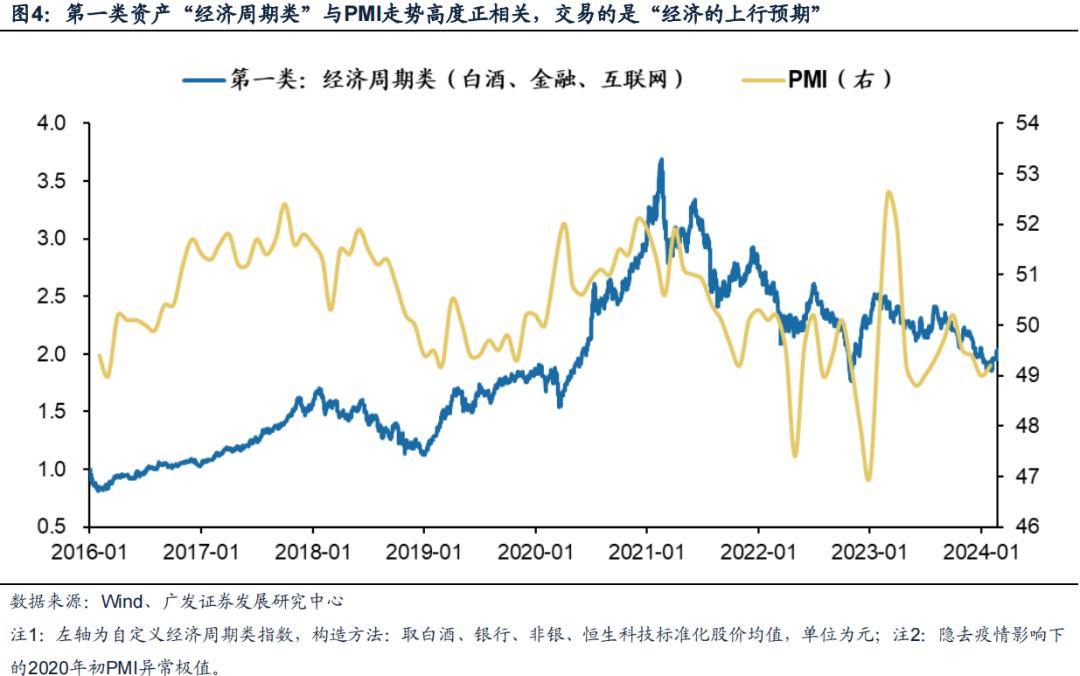

驱动力:核心是对经济周期和A股整体ROE趋势的判断,因此这类资产的股价表现的特征是——下图可见,在大多数时段,经济周期类资产的走势与中国PMI的走势有一定的领先滞后性、但高度正相关,交易的是“经济的上行预期”。

举例:大多集中在资本品和传统制造业,而白酒、互联网(恒生科技指数)、金融板块(除去国有大行)也具备顺周期特征。

第二类:稳定价值类——适用于“稳定ROE框架”的深度价值资产

这类和第一类“经济周期”资产互斥,可以理解为一枚硬币的两面。由于中国经济发展从“增量时代”进入到“存量时代”的新阶段,因此这一类资产正越来越多受到市场的关注。

定义:具备稳定ROE的资产,其主要交易的是“供给侧的α”,核心是在总需求乏力的阶段依然能够实现ROE的稳定性。

ROE的稳定性主要来自于供给侧的壁垒(如牌照、资源、品牌)。供给侧壁垒带来的资本开支收敛、现金流累积、分红比例提升,都可以实现利润率和周转率的稳定,从而实现穿越宏观周期的、相对稀缺的稳定ROE。

驱动力:这一类资产与第一类资产互斥,可以理解为交易的是“经济下行预期”。我们以市场通俗认可的红利资产为例,其股价表现的特征是——相对收益与中国PMI存在负相关关系,尤其是在经济的下行周期内(15年、18年、21年、23年),这类资产能够实现较为显著的超额收益。

举例:具备ROE稳定性的公司,如长江电力、中国神华等公司,他们的特征是资源具备稀缺性或供给具备壁垒,从而资本开支收敛、现金流累积、分红率更高,从而实现ROE的稳定性。

第三类:景气成长类——适用于“景气投资框架”和“主题投资框架”。

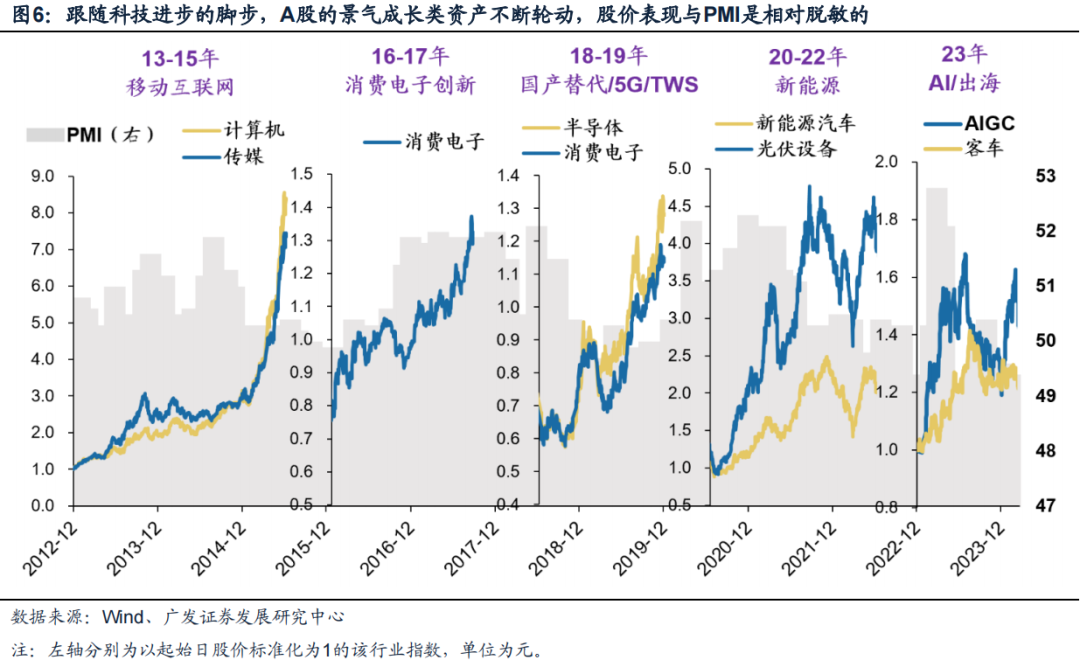

定义:第三类资产我们也非常熟悉,就是通俗意义上的“成长资产”,与宏观经济波动周期相对脱敏,而交易的是自身的产业周期与创新周期。根据成长产业渗透率发展的不同阶段,可以归纳为早期的“主题投资”和中后期的“景气投资”。

驱动力:渗透率的不同发展阶段对于景气成长类资产的产业生命周期刻画具备指示意义;随着内需弹性变弱,渗透率不仅局限于国内,海外渗透率的空间打开也构成了近年来非常稀有的“景气方向”。

举例:主题投资,例如23年至今的AI产业链,还处于渗透率的早期发展阶段;景气投资,例如19-21年的新能源产业链,迈入渗透率加速发展阶段。

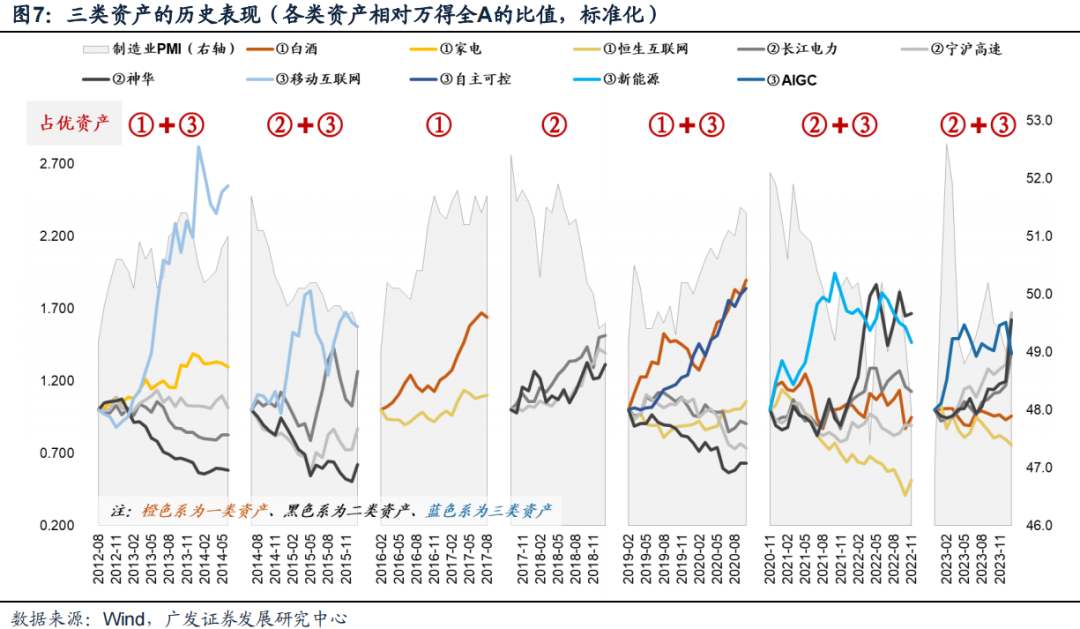

最后,总结来说,三类风格,①和②是互斥关系,但是③相对孤立,如下图所示:

(4)如何看待短期风格摇摆?

在短期维度上(1-3个月),市场风格的摇摆是比较“随机”的,可能会受到股价位置、筹码拥挤度、预期反映程度、以及未来的政策和基本面预期等诸多因素的影响,因此交易难度也非常大,尤其是在减量或者存量博弈的市场中。

尤其是中小市值风格,由于小股票的数量越来越多,并且大部分小股票缺乏卖方分析师覆盖,如果把中小股票作为一个整体,几乎没法预判盈利的趋势。

所以,虽然事后来看,大小市值股票的表现,在中期趋势上与业绩的相对增速有非常紧密的联系,但是想做事前判断,难度很大,尤其是业绩短期波动的判断。

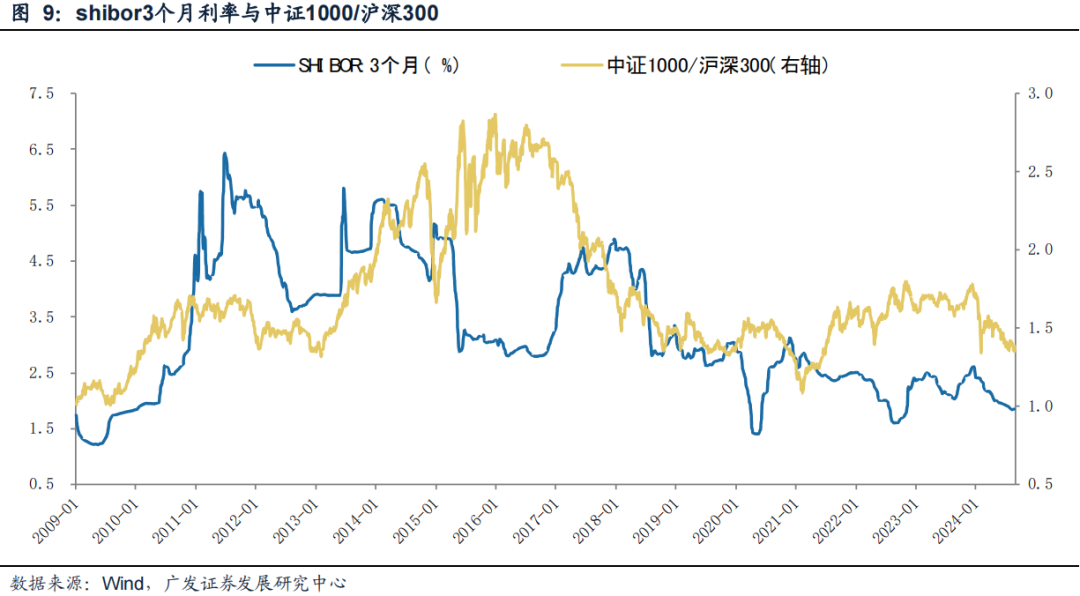

另一方面,市场通常认为宏观流动性的宽松有利于中小市值风格,但实际上流动性收紧的时候,只要业绩相对趋势足够强,依然可以在风格中占优,比如09年下半年-2010年宏观流动性逐步收紧、10年甚至持续升准加息,但在产业周期的支撑下,中小风格持续获得超额收益;而同样2013年上半年降息预期落空后,流动性环境收紧,但并不妨碍中小市值风格在移动互联产业周期的支撑下获得超额收益。

因此,自上而下的盈利预测和流动性预测都很难解决中小市值风格占优与否的问题,不管是短期摇摆还是中期趋势。

但是,根据我们以往观察下来的经验,中小市值风格的占优,往往是伴随着产业趋势和产业主题的变化,或者是一个产业趋势和产业主题交易中的扩散化过程。

总结而言,短期来说,如果股价处于预期较低的位置,同时又伴随未来产业层面变化的预期,那么就有可能出现阶段性的中小股票主题性风格占优。

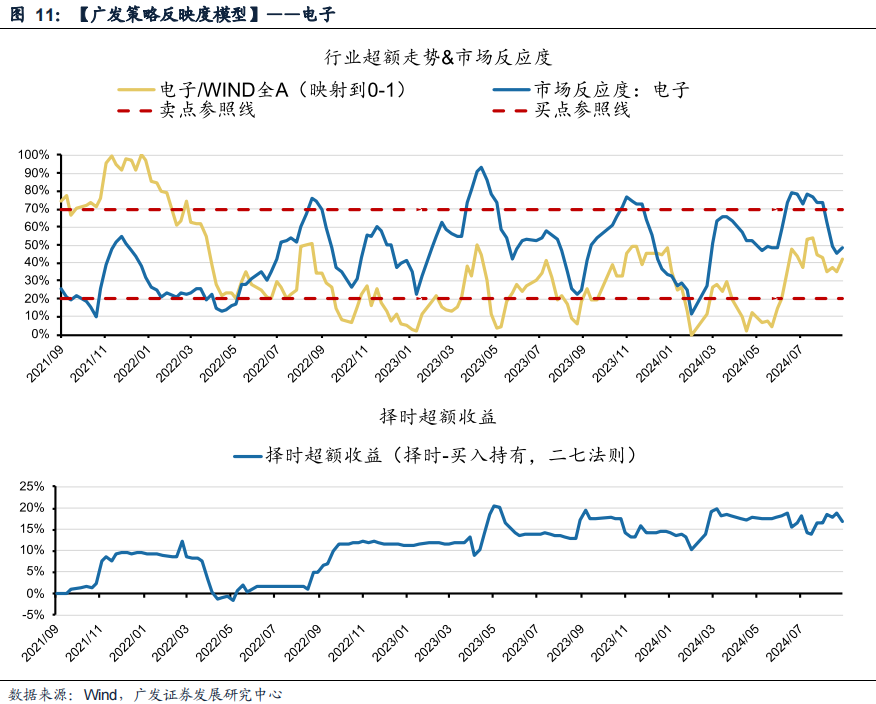

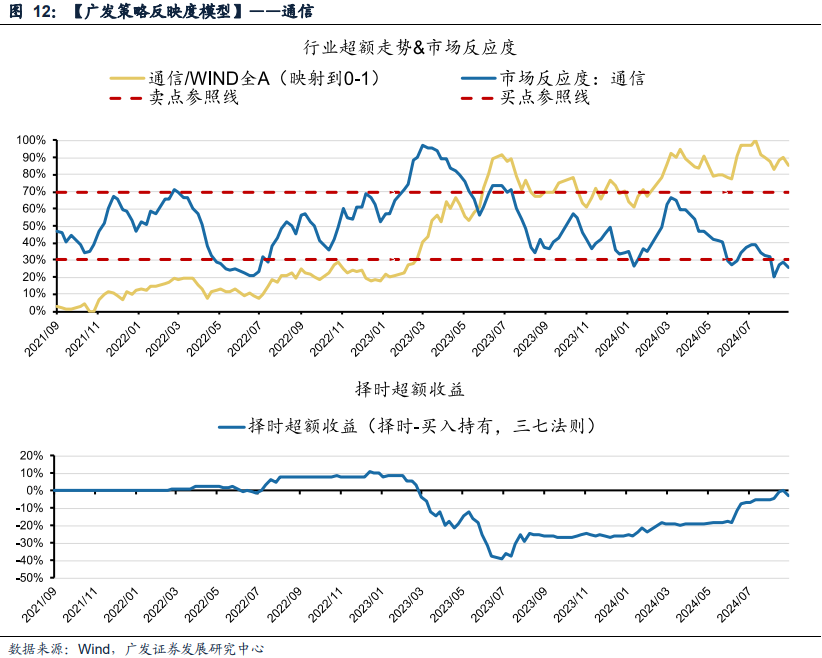

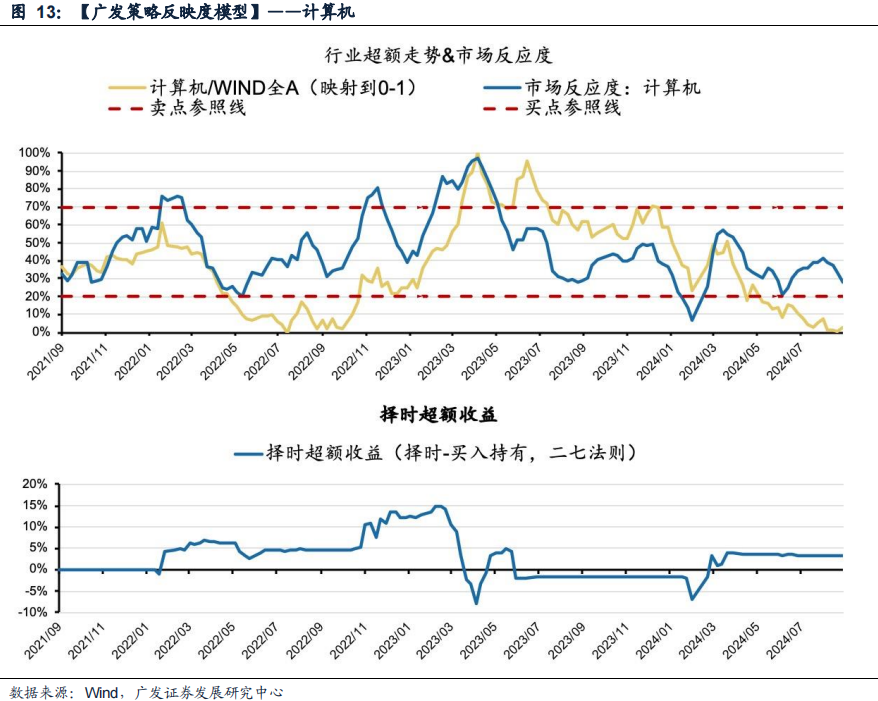

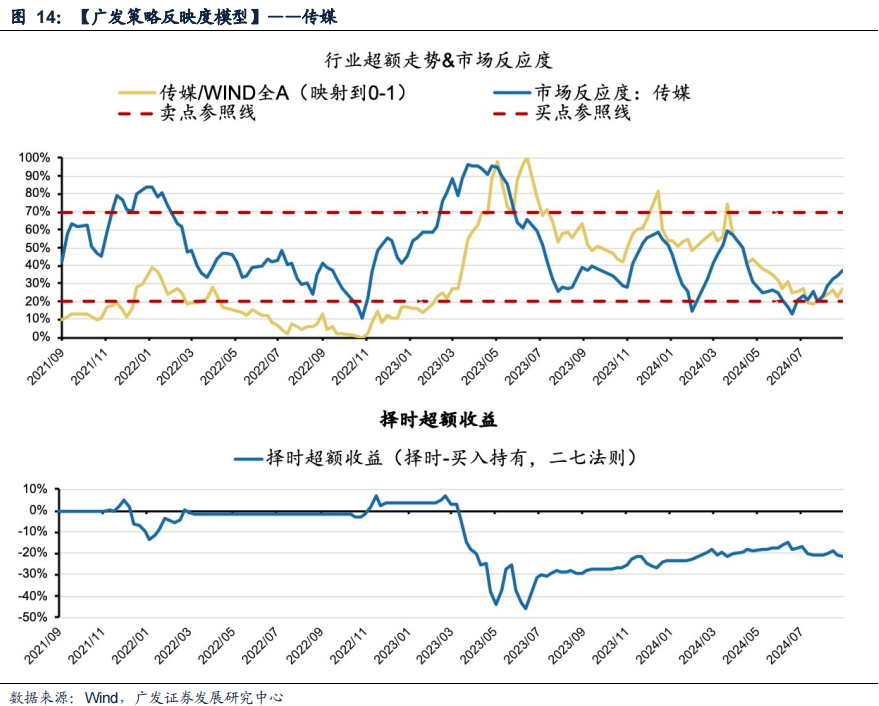

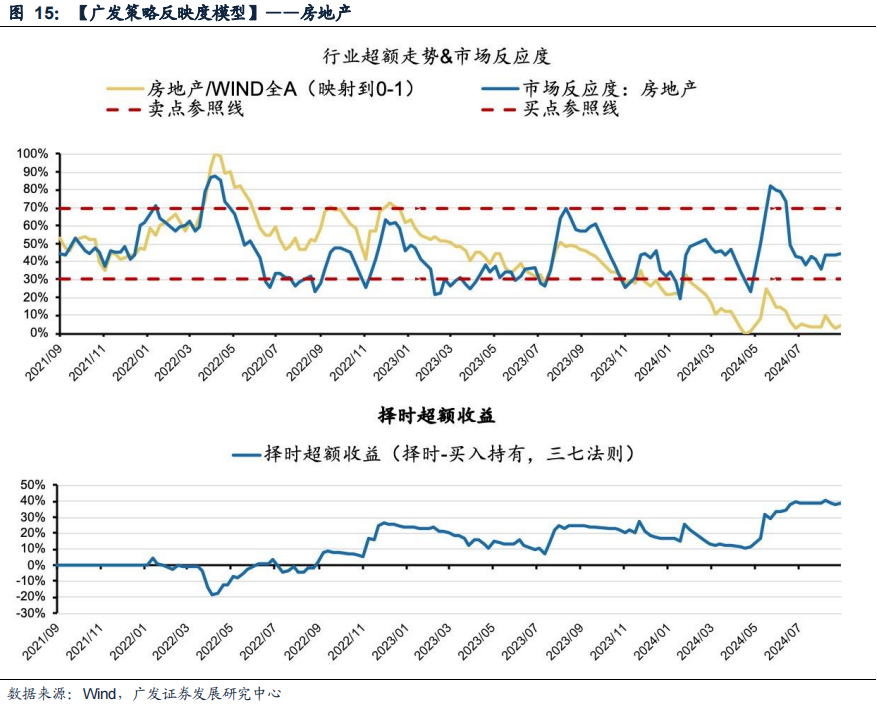

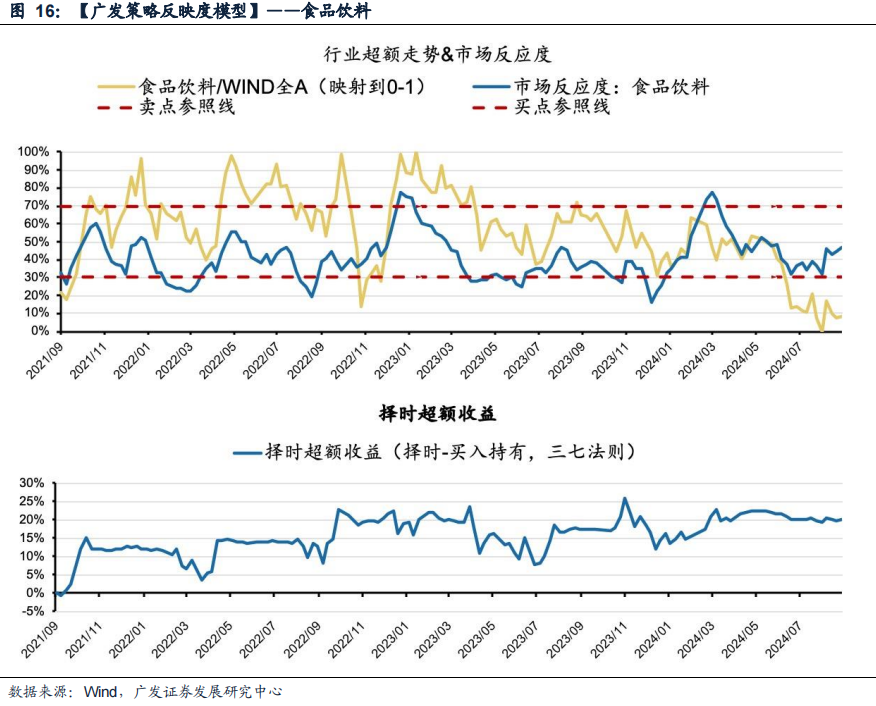

紧接着的问题是如何判断股价是否处于预期较低的位置?为了解决这个问题,我们做了2年左右的研究积累,刚刚发布了《如何定量刻画市场预期?》,详细介绍了我们所构建的市场预期反应度模型,目的是帮助大家在建仓或者减仓某一个行业的时候,选择一个更加完美的时间点,以增厚超额收益。详细可以查阅我们前期的报告。

回到最新的情况,9月出现风格摇摆的积极因素可能包括:

a. 不太尽如人意的中报披露结束,短期靴子落地。

b. 9月是难得的业绩空窗期,基本面的负面压制暂时解除。

c. 海思和苹果的发布会在9月举行,可能形成新的产业预期。

d. 8月PMI较差,可能形成对新的稳增长政策的预期,比如地产。

e. 从我们的【市场预期反应度模型】来看,以TMT、地产、消费为代表的板块,目前预期都处于相对较低位置。

(5)如何判断风格中期趋势?

前文我们提到:

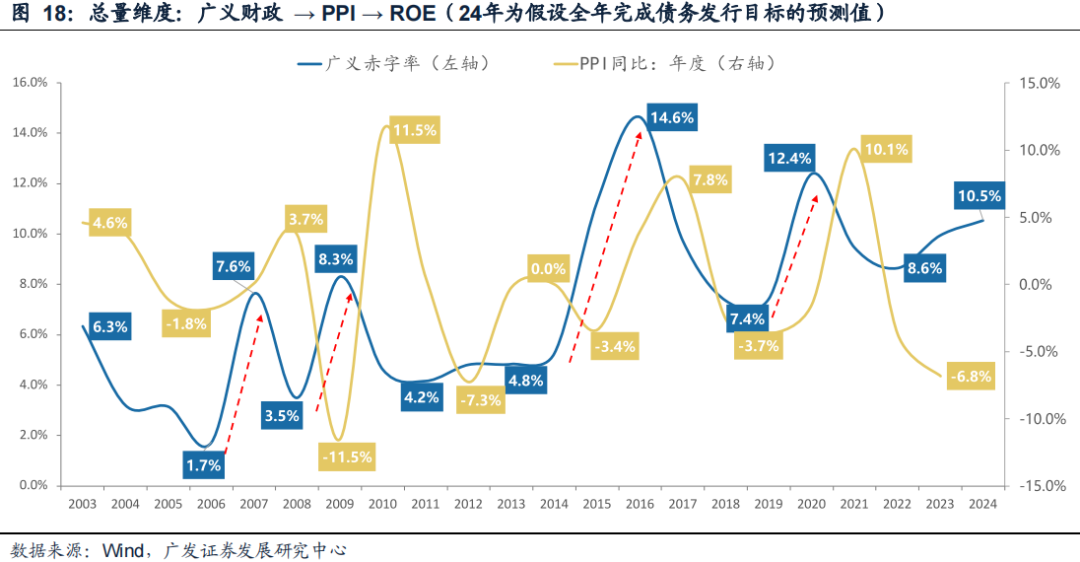

第一类风格(经济周期类)形成趋势的核心是经济基本面预期持续改善(对应PMI和PPI带动ROE持续回升);

第二类风格(稳定价值类)形成趋势的核心是增长中枢和利率中枢下移的预期。

第三类风格(景气成长类)形成趋势的核心是自身产业趋势进入渗透率快速提升的阶段。

为了模拟三类风格的具体走势,我们在2018年构建了三个选股组合:

【经济周期类】资产对应着【细分龙头】组合,其筛选的是各行业ROE长期较高且趋势向好的龙头品种,重点是高ROE的趋势性。

【稳定价值类】资产对应着【中性股息】组合,其筛选的是各行业内部分红高、估值低且ROE相对稳定的品种,重点是分红与ROE的稳定性。

【景气成长类】资产对应着【景气成长】组合,其筛选的是各行业高增长且增速严格向上的品种,重点是短期盈利增速与加速度。

从上图的净值曲线中可以看出,蓝色曲线的【细分龙头】组合(代表第一类资产)依赖于经济周期、红色曲线的【景气成长】组合(代表第三类资产)依赖于产业周期。

但是,灰色曲线的【中性股息】组合(代表第二类资产)并不依赖于外部环境,过去5年,不管经济和产业周期如何,灰色曲线的斜率几乎保持不变。

展望来看:

蓝色曲线(第一类风格)的趋势占优,需要有【广义财政赤字率 → PPI → ROE】的传导逻辑。

红色曲线(第三类风格)的趋势占优,需要有更多产业爆发带动大量公司释放业绩,而不是只有产业中的少数几个公司业绩增速较快。

在上述情况出现之前,中期的风格趋势可能仍然偏向于灰色曲线代表的第二类资产——中性股息策略。

二、本周重要变化

本章如无特别说明,数据来源均为wind数据。

(一)中观行业

1.下游需求

房地产:截至8月31日,30个大中城市房地产成交面积累计同比下降33.81%,30个大中城市房地产成交面积月环比下降8.99%,月同比下降23.17%,周环比下降8.28%。国家统计局数据,1-7月房地产新开工面积4.37亿平方米,累计同比下降23.20%,相比1-6月增速上升0.50%;7月单月新开工面积0.57亿平方米,同比下降19.45%;1-7月全国房地产开发投资60877.42亿元,同比名义下降10.20%,相比1-6月增速下降0.10%,7月单月新增投资同比名义下降8.93%;1-7月全国商品房销售面积5.4149亿平方米,累计同比下降18.60%,相比1-6月增速上升0.40%,7月单月新增销售面积同比下降11.57%。

航空:7月民航旅客周转量为1234.05亿人公里,比6月上升197.69亿人公里。

港口:7月沿海主要港口货物吞吐量为9亿吨,低于6月的10亿吨,同比上涨2.04%。

汽车:乘用车:8月1-25日,乘用车市场零售130.5万辆,同比去年8月同期增长5%,较上月同期增长9%,今年以来累计零售1,287.2万辆,同比增长3%;8月1-25日,全国乘用车厂商批发126.7万辆,同比去年8月同期下降2%,较上月同期增长11%,今年以来累计批发1,498.7万辆,同比增长4%。新能源:8月1-25日,乘用车新能源市场零售71.8万辆,同比去年8月同期增长48%,较上月同期增长18%,今年以来累计零售570.7万辆,同比增长35%;8月1-25日,全国乘用车厂商新能源批发67.5万辆,同比去年8月同期增长24%,较上月同期增长11%,今年以来累计批发623.7万辆,同比增长29%。

2.中游制造

钢铁:螺纹钢现货价格本周较上周涨2.74%至3298.00元/吨,不锈钢现货价格本周较上周跌2.01%至13759.00元/吨。截至8月30日,螺纹钢期货收盘价为3222元/吨,比上周上升2.16%。钢铁网数据显示,8月中旬,重点统计钢铁企业日均产量187.88万吨,较8月上旬上升2.16%。7月粗钢累计产量8293.85万吨,同比下降9.00%。

化工:截至8月20日,苯乙烯价格较8月10日跌24.94%至9479.50元/吨,甲醇价格较8月10日跌345.57%至2296.50元/吨,聚氯乙烯价格较8月10日跌404.52%至5481.90元/吨,顺丁橡胶价格较8月10日跌466.03%至14345.20元/吨。

3.上游资源

国际大宗:WTI本周跌1.71%至73.55美元,Brent跌1.50%至77.05美元,LME金属价格指数跌1.51%至4031.60,大宗商品CRB指数本周涨0.42%至279.88,BDI指数上周涨2.95%至1814.00。

铁矿石:本周铁矿石库存上升,煤炭价格下跌。秦皇岛山西优混平仓5500价格截至2024年8月26日跌0.67%至833.00元/吨;港口铁矿石库存本周上升2.26%至15374.00万吨;原煤7月产量下降3.70%至39036.60万吨。

(二)股市特征

股市涨跌幅:上证综指本周下跌-0.87,行业涨幅前三为公用事业(-1.85%)、交通运输(-1.31%)、煤炭(-3.51%);跌幅前三为综合(-2.99%)、轻工制造(-3.11%)、社会服务(-2.87%)

动态估值:A股总体PE(TTM)从上周14.11倍下降到本周14.09倍,PB(LF)与上周1.34倍持平;A股整体剔除金融服务业PE(TTM)从上周19.02倍上升到本周19.34倍,PB(LF)从上周1.75倍上升到本周1.76倍。创业板PE(TTM)从上周28.86倍上升到本周30.61倍,PB(LF)从上周2.41倍上升到本周2.47倍;科创板PE(TTM)从上周的41.10倍上升到本周43.82倍,PB(LF)从上周2.62倍上升到本周2.67倍。沪深300 PE(TTM)从上周11.44倍下降到本周11.19倍,PB(LF)从上周1.23倍下降到本周1.22倍。行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为建筑材料、房地产、国防军工。PE(TTM)分位数收敛幅度最大的行业为非银金融、银行、公用事业。此外,从PE角度来看,申万一级行业中,煤炭、汽车估值高于历史中位数。其中,电力设备、建筑装饰、美容护理、传媒、通信等行业估值低于历史10分位数。本周股权风险溢价从上周3.10%下降到本周3.00%,股市收益率从上周5.26%下降到本周5.17%。

融资融券余额:截至8月23日周5,融资融券余额13974.46亿元,较上周下降1.19%。

北上资金:本周北上资金净买入-50.36亿元,上周净买入-147.60亿元。

AH溢价指数:本周A/H股溢价指数下降到148.88,上周A/H股溢价指数为147.06。

(三)流动性

8月25日至8月31日期间,央行共有5笔逆回购到期,总额为11978亿元;5笔逆回购,总额为14018亿元;1笔MLF投放,总额为3000亿元;1笔央行票据互换3个月到期,总额为50亿元;1笔央行票据互换3个月发行,总额为50亿元;公开市场操作净投放(含国库现金)共计5040亿元。

截至2024年8月30日,R007本周下降11.13BP至1.8442%,SHIBOR隔夜利率下降28.70BP至1.5290%;期限利差本周上升2.18BP至0.6804%;信用利差上升0.38BP至0.4030%。

(四)海外

美国:本周五公布7月PCE物价指数同比2.5%,前值2.47%;7月核心PCE物价指数2.62%,前值2.58%。

欧元区:本周三公布7月M1同比-3.11%,前值-3.17%;7月M2同比1.15%,前值1.44%%;7月M3同比2.29%,前值2.39%。本周五公布7月失业率季调6.4%,前值6.5%;8月CPI同比初值2.2%,前值2.6%;8月核心CPI同比初值2.8%,前值2.9%。

英国:本周五公布7月M4季调同比1.85%,前值0.78%。

日本:本周五公布7月失业率2.7%,前值2.6%;7月工业生产指数同比初值2.66%,前值-7.86%;7月零售销售额同比2.6%,前值3.8%。

海外股市:标普500上周涨0.24%收于5648.40点;伦敦富时涨0.59%收于8376.63点;德国DAX涨1.47%收于18906.92点;日经225涨0.74%收于38647.75点;恒生涨2.14%收于17989.07点。

(五)宏观

财政收支:7月公共财政收入同比-1.89%;公共财政支出同比6.55%。

工业企业利润:7月工业企业利润总额累计同比3.6%,当月同比4.1%。

PMI:8月PMI49.1%,生产PMI49.8%,新订单PMI48.9%,产成品库存PMI48.5%,原材料库存PMI47.6%。

三、下周公布数据一览

下周看点:美国8月ISM制造业PMI、欧元区7月PPI同比、美国7月耐用品新增订单、美国8月ISM非制造业PMI、欧元区第二季度就业人数同比、美国8月失业率季调

9月3日周二:美国8月ISM制造业PMI、日本8月基础货币同比

9月4日周三:欧元区7月PPI同比、美国7月耐用品新增订单、美国7月全部制造业新增订单、美国7月商品进出口额

9月5日周四:美国8月ISM非制造业PMI、美国8月新增ADP就业人数季调

9月6日周五:欧元区第二季度实际GDP季调同比终值、欧元区第二季度就业人数同比、美国8月失业率季调、美国8月非农就业人口变动季调

四、风险提示

地缘冲突加剧,流动性收紧,增长不及预期等。