面对营收、净利三年连降等压力,新掌门人张为忠能否带领浦发银行走出阴霾?

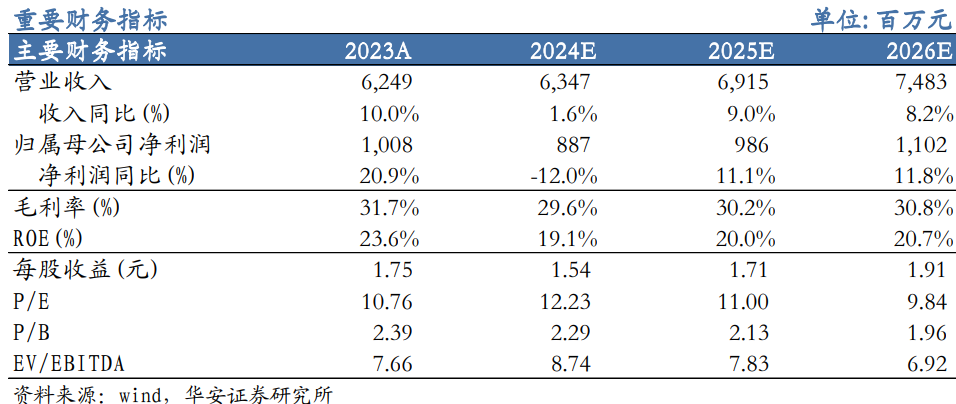

8月19日,浦发银行发布2024年半年度报告,上半年营收、净利“一降一升”。营收方面,该行上半年实现营收882.48亿元,同比下降3.27%。其中,利息净收入及非利息净收入均出现下降。

净利润方面,该行上半年实现归母净利润269.88亿元,同比增长16.64%,而净利润的增长则多归功于该行对信用减值损失、业务及管理费等压降。

上半年“增利不增收”,

净息差为1.48%

据浦发银行(600000)2024年半年度报告,上半年,该行实现营业收入882.48亿元,同比减少29.82亿元,同比下降3.27%。该行在报告中指出,剔除上年同期出售上投摩根股权一次性因素影响后,营业收入同比增加12.59亿元,增长1.45%。

拆分营业收入,该行利息净收入580.46亿元,同比减少23.82亿元,下降3.94%;非利息净收入302.02亿元,同比下降1.95%。由此可见,浦发银行营业收入下降主要受到利息净收入和非利息净收入双双下降影响。

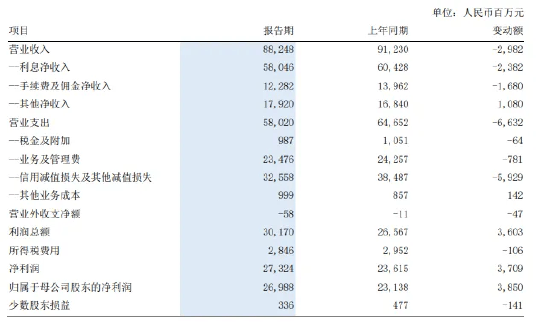

利息净收入因何下降?数据显示,该行上半年利息收入1458.85亿元,同比减少44.09亿元,下降2.93%。其中,公司贷款、零售贷款平均收益率分别为3.71%、4.97%,较去年同期分别同比下降0.15和0.54个百分点。同时,利息支出为878.39亿元,同比减少20.27亿元。由此,利息净收入则为580.46亿元,同比出现下降。

另外,从营收占比情况看,上半年利息净收入比营业收入下降0.46个百分点至65.78%,而在2022年报中,利息净收入占比营业收入达70.87%;上半年非利息净收入比营业收入则上升0.46个百分点至34.22%,其中,手续费及佣金净收入比营业收入下降1.38个百分点至13.92%。

拆分非利息净收入,该行上半年手续费及佣金净收入122.82亿元,同比下降12.03%;其他非利息收益179.2亿元,同比上升6.41%。数据显示,手续费及佣金净收入的下降主要受到银行卡业务、代理业务等收入同比下降影响。

净利润方面,该行上半年实现归母净利润269.88亿元,同比增长16.64%。从营业支出项可以看出,该行业务及管理费为234.76亿元,同比减少7.81亿元,下降3.22%。与此同时,信用减值损失及其他减值损失为325.58亿元,同比减少59.29亿元,下降超15%。

由此可见,浦发银行净利的增长多归功于其对信用减值损失、业务及管理费等的压降。

关于净息差,浦发银行在中报指出,上半年,受LPR多次下调等因素影响,新增贷款及重定价贷款利率降低,资产收益率下降,银行业净息差普遍降低。报告期内,集团净息差(净利息收益率)为1.48%,较上年同期下降8bps,较上年末下降4bps;母公司口径净息差较一季度上升2bps,净息差降幅收窄并逐步企稳。

谈及净息差表现,浦发银行资产负债与财务管理部总经理张健在今年上半年业绩发布会上总结:“一是年内净息差企稳向好,6月底的1.48%,比一季度的1.44%,环比反弹或恢复4个BP;二是与同业相比,我行息差优于市场表现,但绝对值偏低,后续将继续努力;三是息差下行压力仍然较大,预计可能在2025年出现见底。”

上半年对公贷款同比增长,

客户存款同比下降

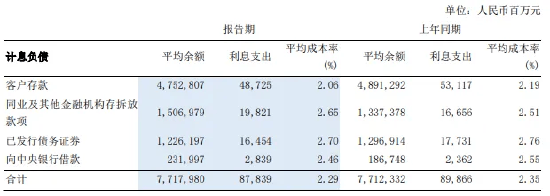

从资产情况看,截至今年上半年,浦发银行资产总额92537.78亿元,比上年末增长2.74%,同比增长3.6%;负债总额85000.22亿元,比上年末增长2.73%,同比增长3.51%,总负债增速略低于总资产。

其中,贷款总额为53149.36亿元,比上年末增长5.92%,同比增长6.78%;存款总额为49962.36亿元,比上年末增长0.23%,同比下降0.11%。由此可见,该行存款总额增速低于贷款总额增速,揽储压力相对较大。

具体从生息资产看,此指标上半年为79017亿元,同比增长1.22%。其中,贷款及垫款出现增长,而投资、存放中央银行款项、存拆放同业及其他金融机构款项均同比出现下滑。由此可见,生息资产同比增长主要受贷款增长拉动影响,同时其他资产规模则被压降。

进一步从贷款情况看,经计算,该行对公贷款同比增长13.53%、零售贷款同比下降1.33%、票据贴现同比下降2.3%,因此,贷款总额同比上升主要是受到对公贷款增长拉动所致。

该行在中报指出,持续加大信贷投放力度,报告期集团信贷净增量创同期历史新高,达2972亿元,量能提升抵御市场利率下行的效果逐步显现。

此外,具体从负债方面看,浦发银行计息负债同比增长0.07%,其中,客户存款同比下降2.83%,占比61.58%,占比同比有所下降;已发行债务证券同比下降5.45%;同业负债及其他则同比增长12.68%。由此可见,负债同比增长与同业负债增长拉动有关,存款增长不佳。

上半年不良率降至1.41%,

高管称零售业务风险在增加

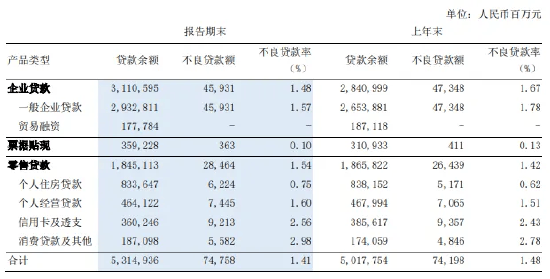

从资产质量看,截至6月末,浦发银行不良贷款余额747.58亿元,较上年末增加5.6亿元;不良贷款率1.41%,较上年末下降0.07个百分点;拨备覆盖率为175.37%,较上年末上升1.86个百分点。

按产品类型看,对公贷款及票据贴现不良贷款率均较上年末下降,而零售贷款则出现增长,由上年末的1.42%增至1.54%。

提及零售业务风险,浦发银行风险管理部总经理葛宇飞在业绩发布会上称:“零售业务的风险在增加,因受外围经济等各方面形势影响,我们的零售客户,包括按揭和信用卡还款能力及还款意愿下降,风险有所上升。”

广发证券银行研究团队在分析浦东银行半年报中指出,该行主要风险暴露压力或在零售领域。

葛宇飞称:“受到宏观经济的波动、新旧动能的转换以及房产调控等多重因素的影响,一些重点行业面临压力,浦发银行同样面对。”

该行中报显示,截至今年上半年,房地产业不良贷款率为2.74%,较上年末有所下降(4.11%)。不过,上半年房地产业占总贷款比为7.18%,上年末则为6.89%。

在谈及房地产方面情况时,葛宇飞直言,虽然房地产新发生的不良较去年同期减少,同时房地产不良贷款占全行的占比也非常低。但是,从目前形势来看,由于房地产销售形势、销售预期以及房地产企业资金链紧张,对于此方面风险压力,浦发银行是承压的。