首发/简盈财观

作者/齐思

- 1 -

今年白酒指数已跌28%

7月底,茅台股价跌破1400元,创22个月新低。

白酒股全线低迷,跌跌不休,凄风苦雨萦绕心头,市场上似乎有一万个理由做空。

据统计,截止7月30日,今年年内白酒指数跌幅已超28%,远超2022年和2023年跌幅。

历经多轮调整,白酒板块总市值从6.3万亿元跌至3.08万亿元,规模缩水一半。

“2024-2025年白酒企业的年复合增长率将从19%下降到8%”,瑞银证券的研判就像一枚炸弹,直接扎进本就焦虑不安的投资者心中。

曾经,白酒板块是机构投资“绝佳赛道”。

如今,在一轮又一轮调整的噩梦下,白酒股已经跌到了基金经理们怀疑信仰。

他们也许痛苦,也许挣扎,有人放弃,有人坚守,每个人都有自己的理由。

汇添富基金的“金字招牌”,年少成名的‘消费男神’胡昕炜,是重仓白酒的基金经理之一。

随着白酒股泡沫不断挤出,从神坛上跌落的胡昕炜,越发对白酒“上瘾”。

三年下跌周期,胡昕炜一路“加仓”,似乎在赌一个反转。

陪他穿越白酒周期的基民们,在希望与失望中迷失,亏钱亏到吐血。

- 2 -

胡昕炜,从神坛跌落

胡昕炜,典型的‘汇添富制造’。

2011年,他带着名校光环,从清华大学本硕毕业后直接进入沪上基金大厂汇添富,担任行业研究员。

经五年分析师工作历练后,2016年正式开始基金经理的职业生涯。

又过了五年,胡昕炜“封神”,至今仍是汇添富的“头牌”。

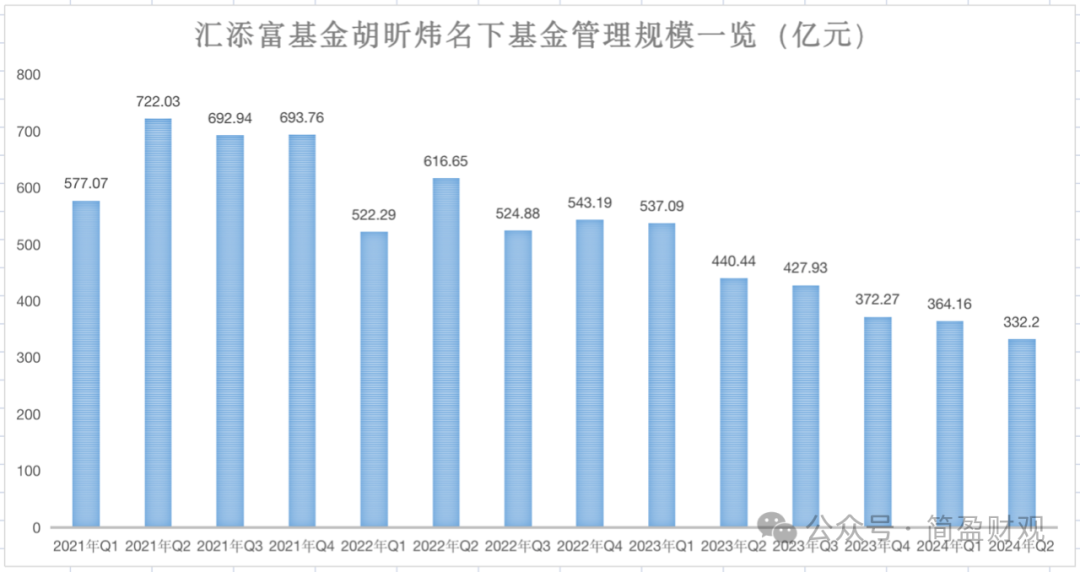

他名下管理8只基金,最新规模为332.2亿元(截止2024年6月末),刨除两只偏债基金,六只偏股基金业绩都不太好。

汇添富消费行业,是胡昕炜管理规模最大的基金,也是汇添富旗下规模最大的偏股基金,最大程度上代表着“胡昕炜”。

三年前(2021年6月末),汇添富消费行业规模212.37亿元、总份额23.28亿份;如今(2024年6月末)它的总份额增加到了25.11亿份,净资产规模却仅剩123.07亿元。

背后,很明显是基金净值遭遇大幅度回撤。

2021年,汇添富消费行业净值最高摸到10,而2024年7月30日净值仅为4.538,三年多跌幅高达54%,远超行业基准以及沪深300。

2021年,彼时这只产品正值“巅峰期”,胡昕炜的最佳回报高达357%。

随着白酒超高估值泡沫的破裂,市场连年下跌,曾经“辉煌的收益率”,不断下滑。

如今,胡昕炜的最佳任期回报,只剩下108.07%。

- 3 -

“消费男神”变“基金刺客”

三年下跌周期,6只权益的基民血亏250亿元。

以胡昕炜管理的汇添富消费行业为例,从2021年年中到2024年年中,三年来这只基金规模下滑了89亿元,但是整体亏损却远超此数。

连年亏损下,最近两年半亏掉了99.67亿元。

其中,2023年亏损30.94亿元,2022年亏损44.96亿元,2021年下半年亏损23.77亿元。

而,滴血亏钱,主要是个人投资者。

从图中很明显看到,支持胡昕炜的个人投资者,比例一直在90%以上,去年年底是甚至超过98%。

换句话说,这三年来,受伤最深的是“散户”。

“一叶知秋”,放大到胡昕炜管理的全部基金,在管规模下降的也非常明显。

胡昕炜的最新管理规模为332.2亿元,相对于三年前高峰时期的722.03亿缩水了54%。

最为人诟病的,应属管理的基金这边巨额亏损,那边收入高昂管理费。

据统计数据显示,胡昕炜管理的6只混合偏股基金:

2023年亏损103.58亿元,收取管理费6.29亿元;2022年亏损132.34亿元,收取管理费8.04亿元;

2021年全年微亏8.84亿元,但收取了9.62亿元的管理费(如果只看下半年数据,亏损幅度更大)。

综上,从数据上看,

胡昕炜名下基金净值腰斩、规模腰斩,替基民三年亏掉约250亿元,收取了23.95亿元的管理费,“基金吃饱,基民跌倒”。

公募顶流“腰斩”了,变身“基金刺客”。

- 4 -

靠重仓白酒股“封神”

胡昕炜与白酒的情缘,贯穿他整个基金经理生涯。

2016年4月,胡昕炜开始上任基金经理,运气不错,中国股市逐渐走出2015年大股灾的低迷。

他刚刚上任就瞄准了茅台,二季度末买成前十大重仓股,年底荣登“头号重仓股”。

直到如今,8年多了,重仓的茅台,始终在第一、第二大重仓位置。

最早,胡昕炜坚定看好中国消费升级,茅台被认为在品牌、渠道和产品上具备独特竞争优势。

但是,在2017、2018年汇添富消费行业的配置中,洋河和口子窖身影闪现,但总体上说基本还是个大细分行业龙头,较为均衡,骨子里还是注重分散和平衡的。

直到2019年,胡昕炜的持仓中开始聚集白酒股,一季度五粮液成了第三大重仓股,二季度泸州老窖买成第八大重仓股。

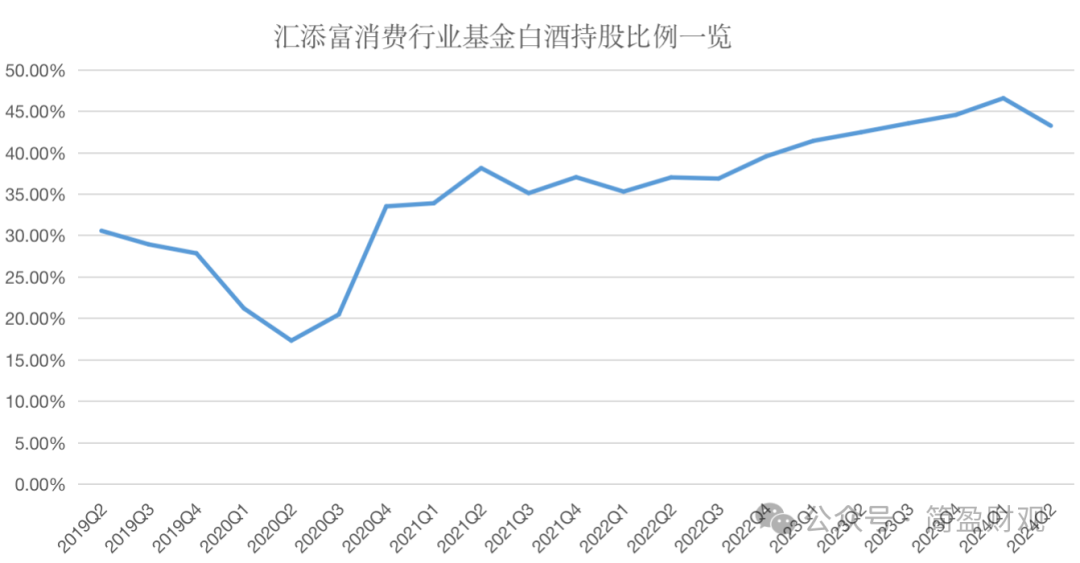

当年年底时,茅台、五粮液、泸州老窖和顺鑫农业,四家白酒企业都成了重仓股,占基金资产比例已高达27.87%。

2020年底,汇添富消费行业前十大重仓股中白酒企业换成茅台、五粮液、泸州老窖和山西汾酒,占基金资产比例提升到33.54%。

凭借着2017年49.89%和2019年72.84%的好收益,汇添富消费行业以240.09%的收益率拿下了五年期主动管理型基金排行榜第一,年化收益率达27.74%。

借此,胡昕炜开始走向“舞台中央”。

作为一名消费行业研究员出身的基金经理,胡昕炜毫不掩饰对消费股的偏爱。

随着白酒股的大幅上涨,“抱团白酒”似乎成了胡昕炜做过的最重要的决定。

2020年汇添富消费行业再次取得了77.52%的超高收益率。

到2021年春天,胡昕炜通过这支基金实现了接手五年3.57倍的超级业绩,正式“封神”(与张坤、萧楠、刘彦春并列,获封“四大消费男神”)。

“白酒信仰”,经过两三年的市场正反馈,深入胡昕炜的骨子了。

不管是从消费投资理念的自我强化,还是操作惯性,抑或是路径依赖,2021年后胡昕炜的持仓进一步向白酒股倾斜,完全没有意识到泡沫将破。

- 5 -

三年下跌周期,“酒瘾”反而更重

你认为做好基金经理最重要的是什么?

胡昕炜的答案是:有深刻的洞察力。

2021年,白酒行业触顶回落。

数据显示,白酒指数2019年涨幅82.53%、2020年涨幅137.47%。

白酒行业周期性拐点悄然而至,而胡昕炜并未洞察到。

2021年末汇添富消费行业中,前十大重仓股中有五只是白酒股;当年新成立的汇添富价值领先,前十大重仓股中也有四只白酒股。

2022年、2023年白酒指数连续两年下跌了11.62%、17.77%。

2024年前7月,白酒指数就已狂跌28%。

靠重仓白酒股“封神”,也因浓厚的白酒信仰跌落神坛,如今境况尴尬。

回首这三年,简盈发现:

胡昕炜的酒瘾”反而更重了。

且看2022年、2023年,乃至2024年上半年的汇添富消费行业前十大重仓股,不仅“茅五汾泸”长期霸占前四大重仓股,古井贡酒、今世缘、迎驾贡酒、舍得酒业登榜次数也越来越多。

很明显看出,在汇添富消费行业基金中胡昕炜2020年曾一度降低白酒股的持仓,不过,

在2021年白酒行业触顶后,他反而是一路增仓直到今年。

今年一季度末,“茅五汾泸”与古井贡酒、今世缘、迎驾贡酒等7大重仓股,占这只基金净值的比重高达46.59%。

胡昕炜对白酒太偏爱了,越跌越买背后是笃定还是在赌?

- 6 -

重仓白酒的信仰,坚守

“从2016年以来,每一年大家都会担心中国消费是不是要降级了”。

胡昕炜,在2022年3月的直播路演中,毫不掩饰表达上述观点。

他坚定看好中国消费升级长期趋势不变。

2023年初胡昕炜接受采访时,对白酒行业的未来持乐观态度,毫不掩饰对白酒企业的赞美。

他表示,白酒的商业模式优秀,利润率、资本回报率都较高,不需要依赖向股东融资就能够实现内生增长。

白酒是经济活动的一个润滑剂,当大家的消费慢慢恢复后,2023年白酒消费的需求复苏确定性还是比较高的,会有一个恢复性增长。

2023年之后,胡昕炜开始意识到中国经济与中国消费环境的变化:

国内消费总需求偏弱、消费者预期较低、消费信心不足。

此时,白酒股已经历经几轮下跌了,他看好的逻辑又转变成:

“很多消费公司的估值、股息率已具备较高的吸引力,价值底部逐步凸显”。

无论如何,不改变他重仓白酒股的信仰。

胡昕炜看好白酒企业没问题,但他明显没洞察到:宏观大消费环境的变化和白酒行业周期的变换。

一味的重仓坚守,“囤酒”穿越周期,是不是最好的选择呢?

昔日战友们诸如焦巍、李晓星、朱少醒、萧楠等明星基金经理的“白酒信仰”开始动摇,纷纷减持茅台、减持白酒。

而对胡昕炜再偏爱,我们基民也得自己考虑:

陪他穿过周期,你能不能赌得起?