炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,2024年上半年A股券商业绩预告出炉,上市券商的业绩分化严重,自营业务成为主要“胜负手”。研究认为,2024年全年上市券商自营业务的分化将更为明显,自营业务仍将扮演行业整体经营业绩核心变量的角色。

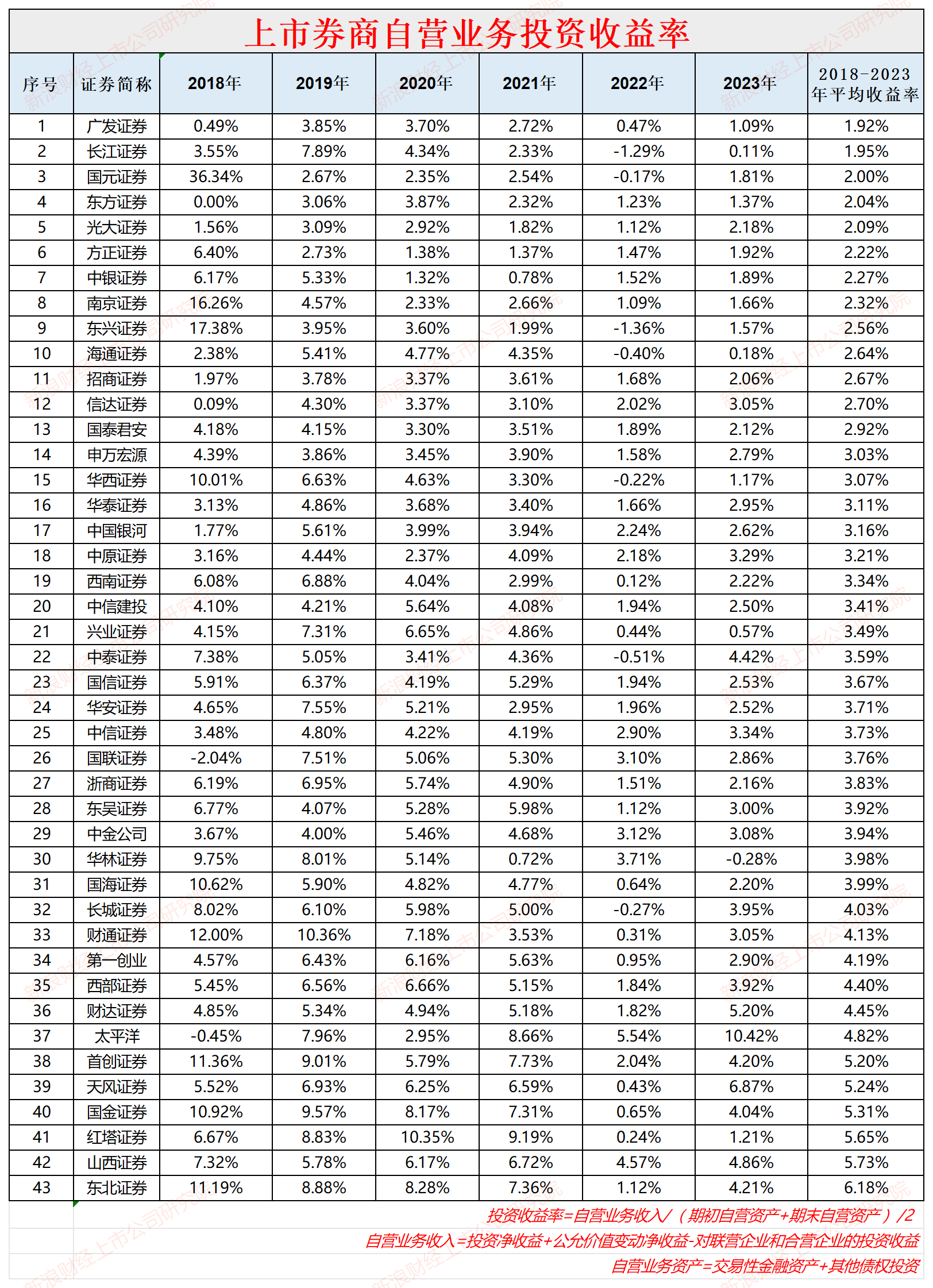

根据wind数据统计,2018-2023年六年间,东北证券自营业务的投资收益率(投资收益率=自营业务收入/(期初自营资产+期末自营资产)/2 ,下同)均值最高,为6.18%;广发证券最低为1.92%。此外,投资收益率排名倒数第二的长江证券的数值也低于2%,六年均值为1.95%。整体来看,长江证券自营业务的投资收益率自2019年以来大幅下滑,2022年甚至为负,2023年虽转为正值但仅有0.11%,在43家上市券商中仍排名倒数第二。

长江证券近两年自营投资收益率大幅下降的一个重要原因是权益类投资业务、衍生金融工具投资收益减少甚至为负。长江证券自营投资收益率与其在研究业务“黄埔军校”的称号不相匹配,或者说公司的研究业务未能充分赋能自营业务。近些年,长江证券研究业务的地位也受到巨大挑战,分仓佣金收入大幅下降,排名也从第一名降至第四名。

自营投资收益率大幅下降甚至为负

根据wind数据统计,43家纯证券业务上市券商中,2018-2023年六年的自营投资收益率最高的是东北证券,数值为6.18%;投资收益率均值超过5%的券商还有首创证券、天风证券、国金证券、红塔证券、山西证券;投资收益率均值最低的是广发证券(1.92%),六年均值低于2%的还有长江证券,数值为1.95%。

长江证券自营投资收益率均值较低的一个原因是2022年自营投资收入为负值,2023年收入较低。wind显示,长江证券2018-2023年自营业务收入(自营业务收入=投资净收益+公允价值变动净收益-对联营企业和合营企业的投资收益,下同)分别为9亿元、26.75亿元、19.19亿元、13.57亿元、-9.05亿元和0.85亿元;自营业务投资收益率分别为3.55%、7.89%、4.34%、2.33%、-1.29%、0.11%。

长江证券2022年自营业务收入为负值,公司称权益类投资业务减少所致。2023年,长江证券自营业务收入虽然转正,但收入规模较小,其中投资收益为-9.6亿元,较2022年的-1.76亿元亏损加剧,公司称衍生金融工具和交易性金融资产投资收益减少。

同时,长江证券在年报中称2022年和2023年固收类投资业务收入有所提升。由此可以推断,长江证券2022年和2023年糟糕的自营业务表现主要是权益类投资业务及衍生金融工具导致。

作为研究业务“黄埔军校”长江证券,按照其每年获奖的分析师人数及获奖数量,其研究业务理论上应该为公司自营业务、资管等业务赋能,然而结果并不理想。 尽管自营业务和研究业务之间有“防火墙”的制约,但在合规框架下研究业务也是可以助力权益类自营投资业务,可长江证券并没有发挥出研究业务优势。

研究业务优势逐渐褪色

众所周知,长江证券的研究业务在业内数一数二,拿到手软的各种分析师奖项及荣誉是投资者对长江证券的印象。

长江证券在年报中称,公司依托研究业务行业优势,不断探索公司研究业务优势与科技创新优势有机结合点,在业内形成示范效应。还积极推进内部协同,多业务条线共同为客户提供跨部门、全周期服务,不断夯实机构客户的综合服务能力。

上文提到,长江证券研究业务对权益类自营业务的赋能效果并不明显。并且,长江证券研究业务对其他业务的赋能也没有直观效果。2021——2023年,长江证券的经纪及证券金融业务营收金额分别为62.76亿元、56.4亿元、55.63亿元;资产管理业务的手续费收入也从2019年的4.1亿元下滑至2023年的2.04亿元。

与研究业务直接相关的交易单元席位租赁收入(分仓佣金收入),长江证券最近两年的表现也不理想。wind显示,公司2021年的分仓佣金收入为13.87亿元,2023年降至8.92亿元。2018年,长江证券分仓佣金收入还在业内排第一,2023年已经降至第四。

由此可见,长江证券核心的特色化业务正逐渐褪色。雪上加霜的是,“降佣降费”政策的推进,会让券商的分仓佣金收入进一步减少,长江证券也难以避免。华宝证券估算,佣金费率新规实施后,公募基金行业的交易佣金将从2023年的168亿元降到100亿元以内,降幅约40%。