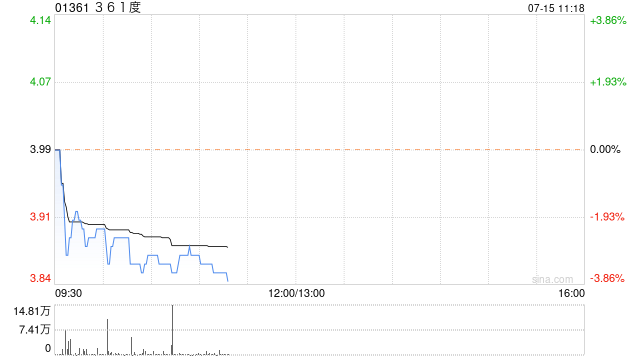

中金发布研究报告称,维持361度(01361)“跑赢行业”评级,2024/25年EPS预测0.52/0.6元不变。考虑行业估值中枢有所回落,目标价下调13%至5.27港元。公司2Q24主品牌线下零售额同比增长约10%,361度童装线下零售额同比增长10-20%中段,电商平台零售额同比增长30-35%。

中金主要观点如下:

361度主品牌及童装线下销售延续较快增长。

虽然季内有不利的天气等因素影响,361度主品牌2Q24线下零售额同比增长约10%,公司以专业运动驱动品牌,跑步、篮球等产品矩阵的专业属性持续提升。361度童装定位“青少年运动专家”,满足年轻运动爱好者的不同需求,产品专业功能性持续加强,2Q24童装线下零售额同比增长10-20%中段。由于行业竞争仍较为激烈,季内公司361度主品牌及童装线下平均零售折扣约七一折,环比略有好转(1Q24线下折扣约七折),尚未恢复至疫情前七五折水平。截至6月末,公司库销比稳定在4.5-5x,保持在相对健康水平。

线上销售持续亮眼,增长环比加速。

2Q24公司电商平台零售额在较高基数下同比增长30-35%(2Q23线上零售额同比增长约30%),增长环比有所加速。公司坚持拓展“兴趣电商”市场,线上推进以跑步及篮球为代表的专业产品整合营销,高效联动供应链提升快反馈效率,618线上大促期间,飞燃3等旺销产品补单需求较大。

品牌力及产品力持续提升,25春季订货会圆满收官。

得益于公司跑步、篮球产品矩阵功能科技的持续提升,以及签约运动明星、举办自有赛事等营销资源的持续加码,361度品牌力和产品力持续提升,较好的终端销售表现也带动了经销商的订货积极性,公司2025年春季订货会整体表现良好,同时平均价格同比增长7%+,价格提升好于以往,主要由产品结构提升带动。361度主品牌持续深耕大众市场,性价比优势较为突出,目前主品牌店效约200万元/年,管理层在流水电话会上表示后续将持续关注店效及产品售罄率表现。

风险

行业竞争加剧,终端零售环境不及预期,原材料价格波动。