股指:重要会议在即,政策预期升温

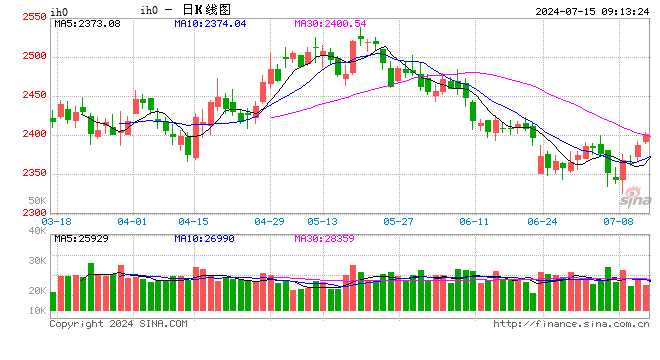

近期,A股市场明显回暖,Wind全A周度上涨1.54%,日均成交额回升至6940亿元。中证1000指数上涨1.4%,中证500指数上涨1.09%,沪深300指数上涨1.2% , 上证50指数上涨1.12%。7月15日,重要会议召开在即,市场对于可能的改革方向讨论热烈,叠加指数处于相对低位,资金在上周底部配置情绪明显。北向资金净流入近160亿元,其中周二A股市场反转当天净流入超140亿元,低位配置意味明显。融资截至上周四5日净流出约90亿元。

金融政策层面,监管部门对于科创题材给予了较高的关注度,继6月下旬“科创板8条”发布以来,近日上交所表示将于7月26日正式发布上证科创板芯片设计主题指数和上证科创板半导体材料设备主题指数,这在当下金融监管逐步加码的过程中可能会引导一部分增量资金流入相关板块。

另一方面,财政政策受关注度较高,我们对2023年度财政数据进行简单回顾:2023年中央财政一般公共预算收入将近10万亿,地方本级收入11.7万亿,两者相加全国一般公共预算收入是21.7万亿,地方财政收入占比54%,中央占比46%。中央对地方的转移支付10.3万亿,中央本级支出3.82万亿,赤字是4.16万亿元。分项来看,增值税6.93万亿元,企业所得税4.11万亿元,个人所得税1.48万亿元,国内消费税1.61万亿元。2023年地方政府性基金国有土地使用权出让金收入5.8万亿元,较2021年高点8.49万亿元下降近2.7万亿元。

国债:重回窄幅震荡局面

1、债市表现:周一央行公告称拟进行临时隔夜正回购和逆回购操作,周内公布的通胀数据、金融数据整体低于预期,同时资金面较为宽松,此外央行暂未进行国债卖出操作,国债收益率整体微幅下行。二年期国债收益率周环比下行2.55BP至1.62%,十年期国债收益率下行1.5BP至2.26%,三十年期国债收益率下行2.09BP至2.49%。国债期货偏强震荡,截止7月12日收盘,TS2409、TF2409、T2409、TL2309周环比变动分别为0.03%、0.05%、0.1%、0.43%。2、美债方面,本周美债收益率小幅下行,截至7月05日收盘,10年期美债收益率周环比下行10BP至4.18%,2年期美债下行17BP至4.45%,10-2年利差-27BP。10年期中美利差-192BP,倒挂幅度周环比收窄9BP。

2、政策动态:7月8日,中国人民银行发布公告称,为保持银行体系流动性合理充裕,提高公开市场操作的精准性和有效性,从即日起,人民银行将视情况开展临时正回购或临时逆回购操作,时间为工作日16:00-16:20,期限为隔夜,采用固定利率、数量招标,临时隔夜正、逆回购操作的利率分别为7天期逆回购操作利率减点20bp和加点50bp。央行此举有助于稳定市场流动性,进一步加强7天期逆回购操作利率作为政策利率的作用。逆回购投放100亿元,逆回购到期100亿元,净投放0亿元。下周有100亿元逆回购到期,1030亿元MLF到期。跨季后资金面整体维持平稳宽松格局,DR001、R001、DR007、R007分别较上周五变动-8.7、-0.42、-8.4、-2.24BP至1.68%、1.80%、1.72%、1.83%。7月17日有1030亿元MLF到期。一方面当前仍面临稳息差、稳汇率的内外双重约束,另一方面MLF利率和存单利率倒挂,预计央行平价等量或小幅缩量续作。

3、债券供给:本周政府债发行5796亿元,净发行3222亿元。其中国债净发行3059亿元,地方债净发行163亿元。发行计划显示,下周政府债发行1780亿元,净发行1236亿元,其中国债净发行550亿元,地方债净发行686亿元。本周新增专项债286亿元,全年累计发行15421亿元,发行进度39.5%,下周计划发行316亿元。

4、策略观点:虽然7月以来资金面再度转松。但是央行宣布进行借入债券,为卖出债券操作做准备,此外宣布将视情况开展临时性隔夜正回购和逆回购操作,导致长端国债收益率触底回升,短端国债收益率下行同样面临约束。短期债市又重新进入到横盘震荡的状态。

宏观:社融信贷偏弱

实体经济:受高温多雨部分工程停工影响,投资行业整体需求延续偏弱表现,黑色库存小幅下降,表需略有回升;水泥磨机开工负荷有所上升,沥青出货量平稳。消费方面,暑期出行高峰,一线和主要二线城市地铁客运量上升,拥堵延时指数回落。商品房销售面积回落,乘用车销量保持平稳。

重要数据:6月社融同比少增主要是人民币贷款的拖累,政府专项债券同比是正向拉动。6月新增政府专项债8487亿元,比去年同期增加3116亿元,环比5月减少3779亿元。政府债发行再度放慢,且值得关注的是,6、7月有部分省市新增专项债未披露项目投向,用于“补充政府性基金财力”,偿还地方政府存量债务,行使“特殊再融资债”的功能。特殊新增债发行额度算在当年新增债额度,会弱化新增专项债对于基建投资拉动的指标意义。

金融机构新增人民币贷款比上年同期减少9200亿元,分项来看,住户贷款同比减少3930亿元,短期和中长期分别同比减少2443、1428亿元。6月房地产销售边际有改善,有年中促销季节性改善、政策发力等多方面因素影响,但是房贷利率的下行导致新老贷款价差拉大,刺激“提前还贷”的现象也持续存在。企业贷款同比减少6503亿元,短期和中长期分别同比减少749、6233亿元。票据同比增加并不多,6月下旬3个月国股转贴现利率明显上行。除了高基数的影响,政策上严厉规范“手工补息”、“挤水分”的影响对人民币贷款总量的影响将偏长期化,相比较信贷量,央行更加注重信贷结构和质量。

货币方面,M1和M2同比增速持续下行,加大存款产品整顿以后部分存款资金流向银行理财等资管产品持续影响存款增长。未来随着政府债券融资持续推进、财政支出加快,货币增速有望企稳。

下周关注:二十届三中全会7月15日至18日召开、中国6月经济数据(周一)、欧洲央行利率决议(周四)

贵金属:美竞选突发意外 或助推金价

1、伦敦现货黄金震荡走高,较上周上涨0.81%至2410.61美元/盎司;现货白银亦冲高回落,较上周下跌1.39%至30.782美元/盎司;金银比在78.3附近徘徊。截止7月9日美国CFTC黄金持仓显示,总持仓较上次(2号)统计增仓61594张至516324张;非商业持仓净多数据增仓13232张至254775张;Comex库存,截止7月5日黄金库存周度增仓2.63吨至550.53吨;白银库存增加156.55吨至9422.61吨。

2、数据方面,最新公布的美国6月CPI同比增速由5月的3.3%放缓至3%,为去年6月以来最低增速,6月核心CPI同比增长3.3%,低于预期和前值为3.4%;然美国6月PPI同比上涨2.6%,创2023年3月以来最高水平,高于预期值2.3%和前值2.2%,5月核心PPI同比上涨3%,高于预期的2.5%。同是关注通胀的重要指标,CPI和PPI数据一升一降也左右这当天的交易状况。周内美联储主席鲍威尔在国会听证会上表示,虽然需要更多数据证明通胀已经缓和,但由于通胀数据的滞后性,美联储不必等到通胀将至2%后才降息,但目前尚不能说对遏制通胀有足够的信心。结合近期的经济、就业以及通胀数据,可推测美联储正逐渐转向鸽派,9月降息预期持续回升,据CME利率观察工具显示,9月降息概率已升至90%以上,甚至部分海外机构预测美联储将出现连续降息。

3、毫无疑问,近期美国经济和就业数据的滑坡使得市场重启对美联储9月降息的观点(此前降息概率持续下降),且年内降息次数也由1次转为2次,这也使得美元指数强中偏弱,强则为相对其他货币的优势,弱则为对美联储货币政策拐点的预判,并导致贵金属市场重新走强。因此在美联储对9月开启降息达到充分定价之前,投资者可能始终以偏强对待。另外,美竞选出现突发状况,这导致特朗普支持率快速上升,其贸易保护及对华政策容易导致通胀回升,因此若市场提前进行特朗普交易,则有助于金价走势,关注下周黄金能否借势突破。另外,白银因良好的基本面以及历史偏高的金银比,使得银价向上的弹性>向下,因此若后期黄金开启新一轮上升走势,白银表现会优于黄金。