来源:国联策略研究

报告摘要

上半年外需强、内需弱,A股市场冲高回落,风格分化拉大

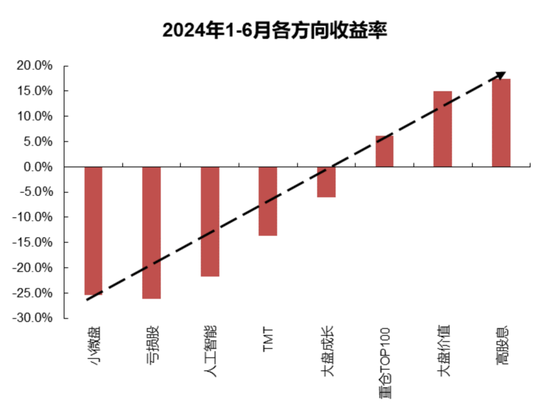

回顾2024年上半年,宏观开始逐步修复,但市场充满波折。上半年外需在欧美补库周期、新兴市场开支周期下开始复苏,但内需仍然缺乏弹性,制造业有韧性、服务业有拖累。中国A股市场在上半年表现一波三折,市场先是在宏观数据支撑下逐步上行,后又在企业盈利预期下修后开始回落。A股整体宽幅波动,指数强、个股弱。资金集中于红利和纯大盘类资产,小微盘和成长赛道的表现持续较差,市场风格分化逐步拉大。

下半年宏观主线:外需有支撑,地产拖累收窄,价格多改善

展望下半年,全球流动性有望宽松,外需有支撑,地产拖累收窄,国内盈利继续改善,A股震荡上行。企业盈利增速有望翻正,市场估值有望修复,风险偏好回暖,指数向上:1)外需修复延续,但结构更重要。海外补库需求支撑外需的持续性,但新兴市场需求的弹性或强于美国。2)地产拖累收窄。“价”的层面,中国房价跌幅已经接近海外地产危机后的平均水平;“量”的层面,当前地产销售面积距离刚性需求底部中枢已经不远,降速或收敛。

风格:部分风格估值裂口已经较大,基本面的企稳利于风格的再均衡

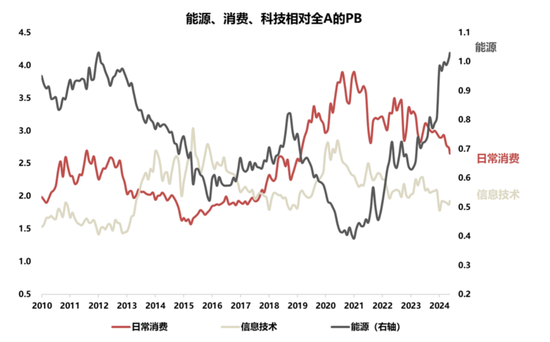

看好部分估值仍低的红利资产,以及处于底部区间的核心资产。如前文所述,下半年宏观处于弱复苏状态。因而红利风格的整体Sharpe仍具吸引力。但不同于年初,考虑到红利内部部分品种的估值已经较高(如能源类),我们认为红利内部的分化也会加大。利润表的企稳意味着“顺宏观”类风格不再逆风,看好“核心资产龙头”的估值修复。乐观情况下,成长类风格会在“核心资产”修复完后迎来补涨,我们认为在仓位上不用过急。

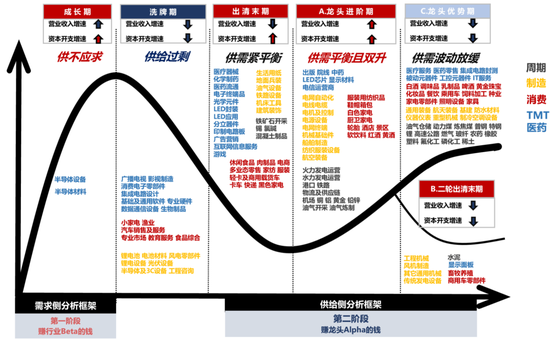

行业配置:关注周期底部,但格局改善的中下游机会

行业层面,我们推荐关注周期底部的反转类机会,多集中于中下游行业。基于宏观弱预期,市场一致预期上游行业“退可攻,进可守”。但我们认为中下游行业或逐渐迎来反转。核心原因在于宏观下滑斜率一旦放缓,经历供给出清、格局改善的行业将率先反转,且弹性较高。按照生命周期出清+低周转+低开支+低库存+现金流改善的筛选逻辑,我们建议关注:1)偏产能重资产模式的:面板、电机、纸包装、养殖、工程机械等。2)偏渠道轻资产模式的:化药、家纺、厨电等。

报告目录

1. 下半年宏观主线:地产拖累收窄,外需修复延续

1.1 全球:海外央行逐步降息,经济有望持续复苏

1.2 国内:地产下行近尾声,价格改善提盈利

2. 重视年内风格的再平衡:红利持续上涨后,重视风格极端分化后收敛的机会

2.1 上半年回顾——盈利低于预期导致风格定价偏悲观

2.2 下半年展望——性价比的角度,红利持续上涨后,部分“高股息”的股息吸引力减弱,重视年内风格的再平衡

3. 行业配置:关注周期底部,但格局改善的中下游机会

3.1 报表周期组合:各行业如何寻找反转?

3.2 报表周期&产业生命周期:关注趋势改善的龙头进阶行业+出清末期的底部行业

4. 风险提示

报告正文

1. 下半年宏观主线:地产拖累收窄,外需修复延续

1.1 全球:海外央行逐步降息,经济有望持续复苏

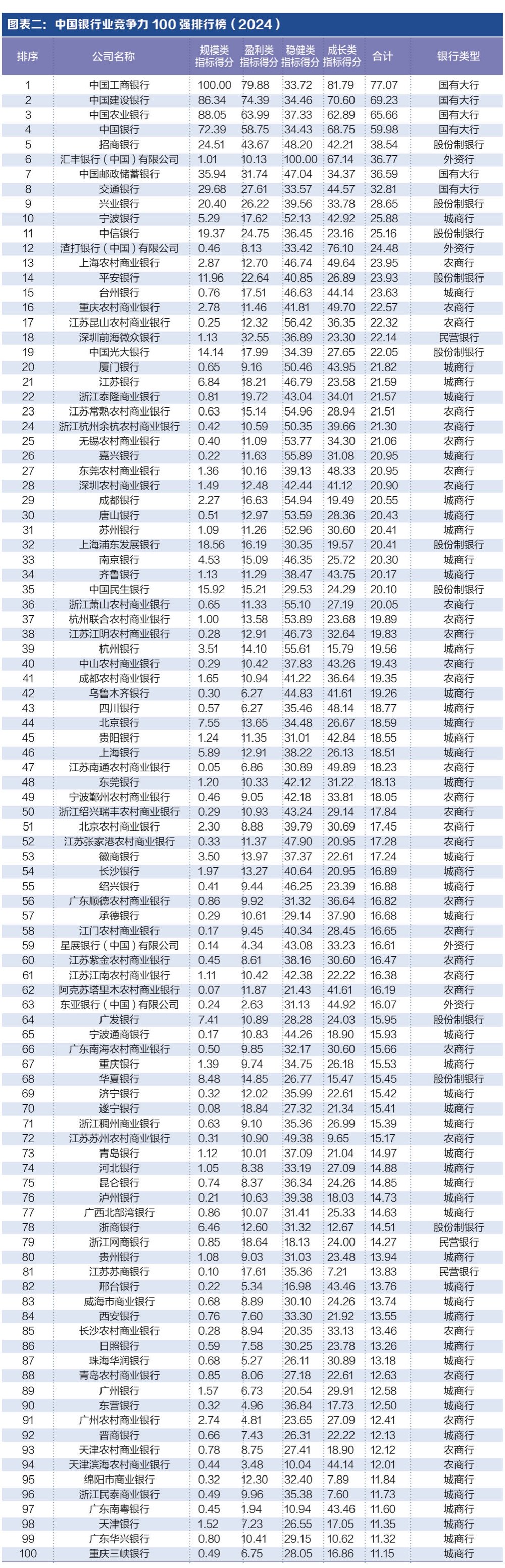

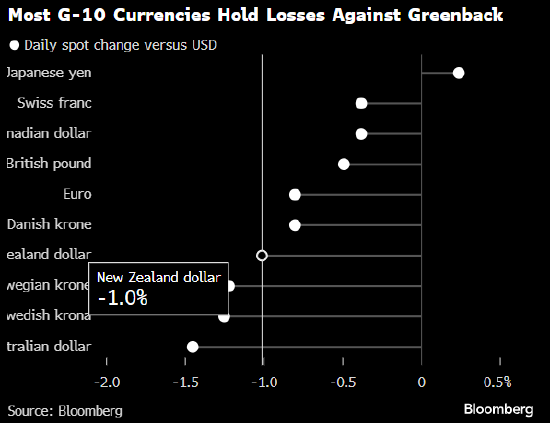

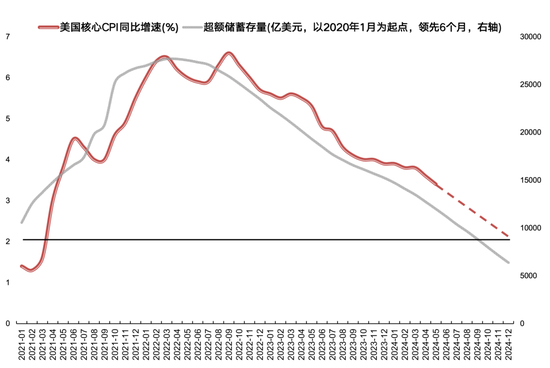

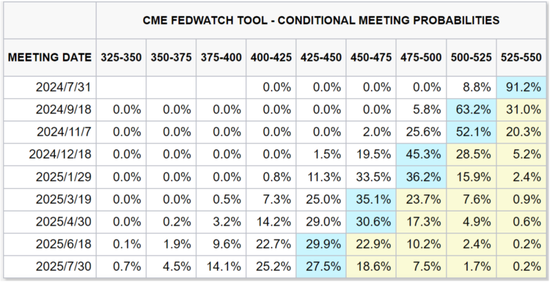

随着超储对通胀影响的减弱,美联储降息可期。从数据上看,美国居民超额储蓄领先美国核心CPI增速6个月。预计超额储蓄于2024年底耗尽,从而推测美国核心CPI增速有望在2025年中降至2%-3%的区间。随着通胀的缓解,美联储年内有望降息,根据利率期货隐含的降息概率,美联储或于9月和12月分别降息一次。

图表1:预计美国居民超额储蓄在年底耗尽,核心CPI增速有望同步下行

图表2:根据利率期货隐含预期,预计美联储于9月和12月分别降息一次

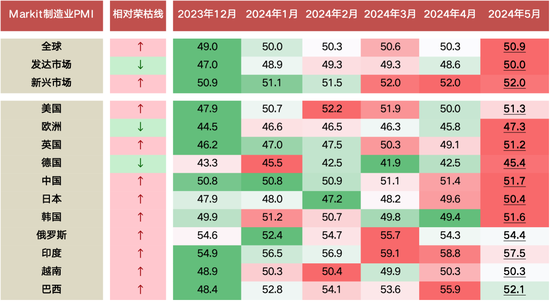

回顾2024年上半年,全球经济逐步复苏,美国、日本的制造业PMI逐渐恢复至荣枯线以上,新兴市场的上行幅度更大。

图表3:2024年全球PMI均有所回升,新兴市场恢复更快

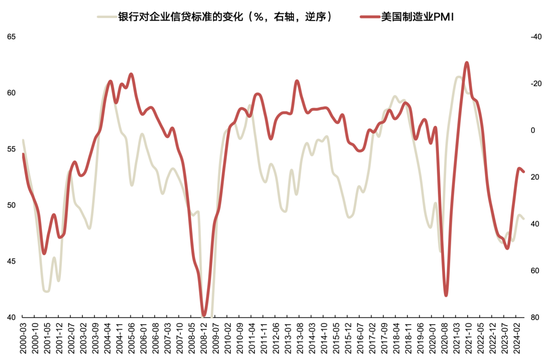

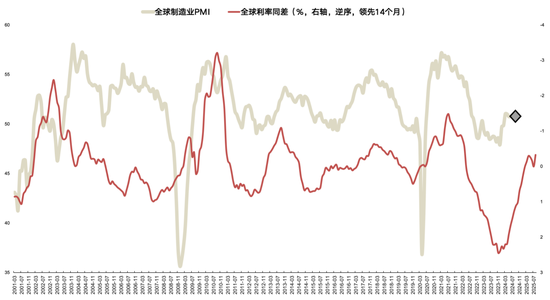

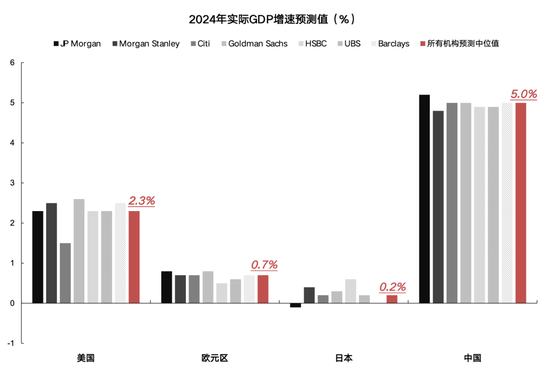

展望下半年,预计全球央行逐渐步入降息周期,全球经济或仍将持续复苏。货币政策对经济的影响不可忽视,随着下半年全球央行降息的推进,预计利率同差仍将持续下行,全球制造业PMI持续上行。从一致预期角度来看,分析师明显上调美国的GDP增速预期,从2023年底的1.2%上调至当前的2.3%。同时也小幅上调欧洲和中国的GDP增速预期,但明显下调对日本的GDP增速预期。

图表4:随着降息周期的开启、银行信贷标准的趋松,美国制造业仍将持续恢复

图表5:利率同差视角,全球经济或仍将持续复苏

图表6:海外主要机构明显上调美国的GDP增速预期,小幅上调欧洲和中国的GDP增速预期,明显下调对日本的GDP增速预期

1.2 国内:地产下行近尾声,价格改善提盈利

1.2.1 全球库存周期重启,外需有望持续正贡献

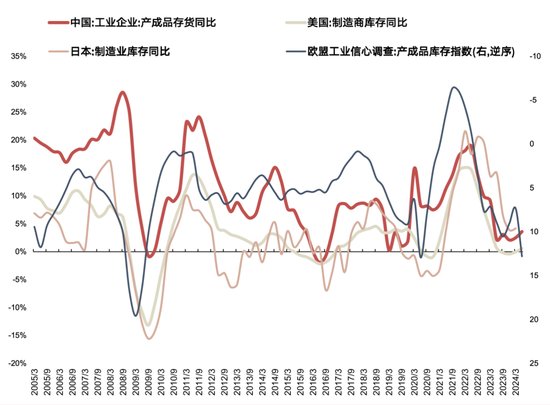

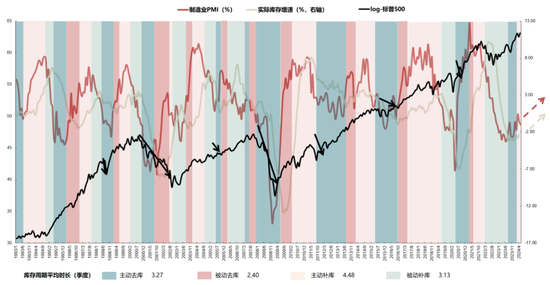

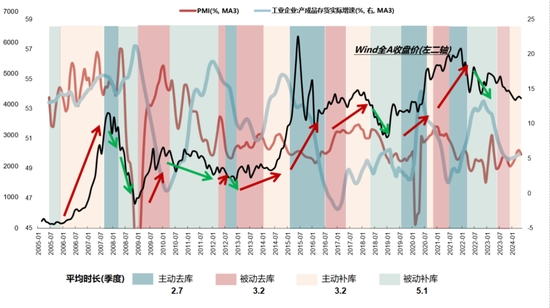

全球库存周期重启,美日均进入补库周期,支撑外需的持续性。从名义库存角度来看,中国、美国、日本的库存增速已过最低点,进入补库周期。但表征欧盟库存的信心指数仍在上行,表明欧盟库存仍在去化。从实际库存角度来看,中美PMI上行、实际库存增速上行,中美库存周期均已进入主动补库期。在全球库存周期重启的情景下,外需有望对中国经济持续正贡献。

图表7:除欧盟外,美国、日本、中国的名义库存或已进入补库周期

图表8:美国实际库存或已进入主动补库周期

图表9:中国实际库存或已进入主动补库周期

1.2.2 地产下行周期接近尾声,内循环虽弱但仍可期待

“价格”层面,中国房价跌幅已经接近海外地产危机后的平均水平,租售比回到合理区间,后续有望逐步企稳。“量”的层面,当前地产销售面积距离刚性需求的底部中枢已经不远,未来地产对经济的拖累有望逐渐减弱。

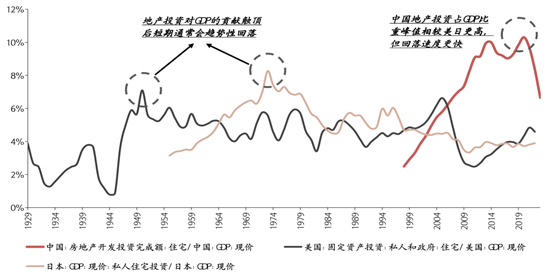

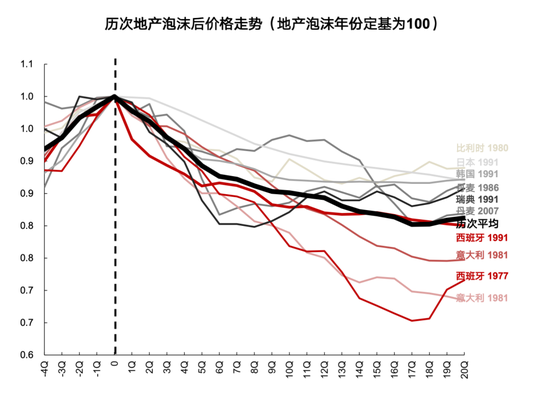

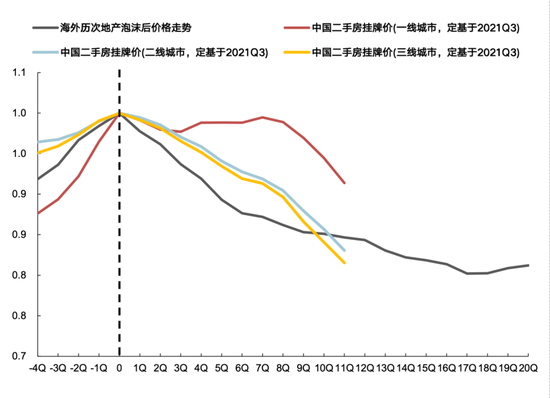

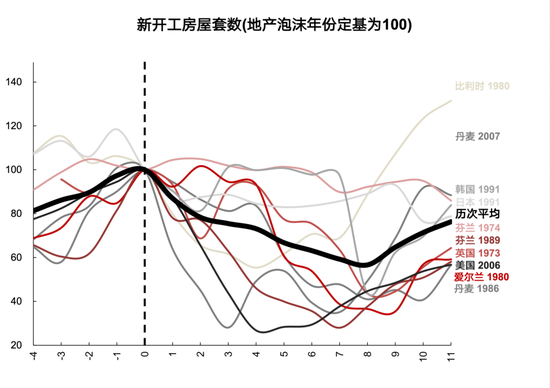

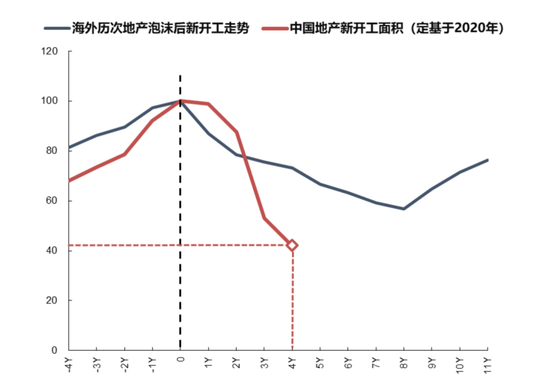

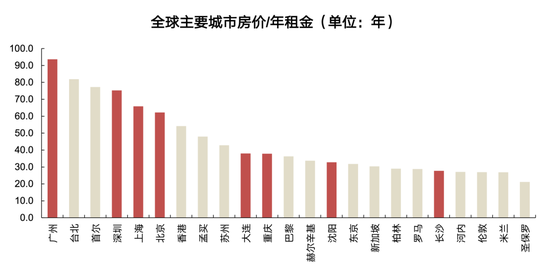

参照海外经验刻舟求剑来看,1)地产投资对GDP的贡献中枢在4%-6%区间,中国目前正在回落到这个中枢区间;2)价的角度来看,大型地产泡沫破灭后,地产成交价格往往会经历4年的下行时间和20%附近的幅度,当前我国三、四线城市房价已经回落至海外地产泡沫后的平均线以下,距离下降20%的平均回落幅度仅有3%左右的差距;3)量的角度来看,大型地产泡沫破灭后,新开工房屋套数往往会经历约8年的下行时间和40%的幅度。我国新开工面积在4年时间回落了60%,时间和幅度均远超海外均值。4)租售比角度来看,大连、重庆、沈阳、长沙等二三线城市的租售比与海外平均水平较为接近。

图表10:房地产在一国经济中应该扮演什么角色?——参照美国和日本的经验,地产投资对GDP的贡献中枢在4%-6%区间,中国目前正在回落到这个中枢区间

图表11:价的角度来看,大型地产泡沫破灭后,地产成交价格往往会经历4年的下行时间和20%附近的幅度

图表12:当前三、四线城市已经跌到海外地产泡沫后的平均线以下

图表13:量的角度来看,大型地产泡沫破灭后,新开工房屋套数往往会经历约8年的下行时间和40%的幅度

图表14:2023年国内新开工面积已回落至海外地产泡沫后的平均线以下

图表15:租售比视角看,国内非一线城市性价比较为合适

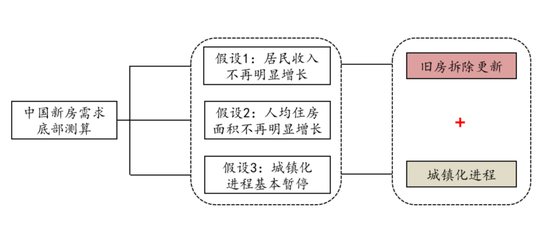

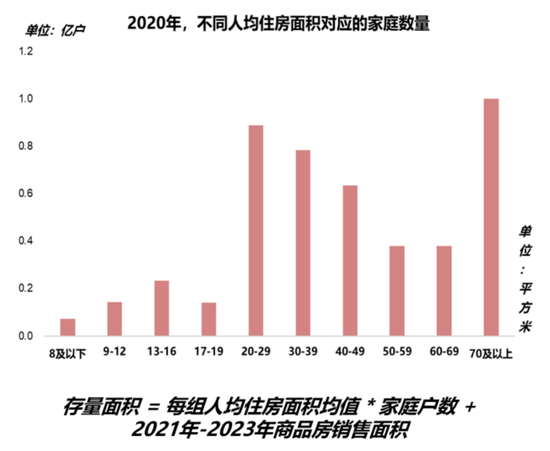

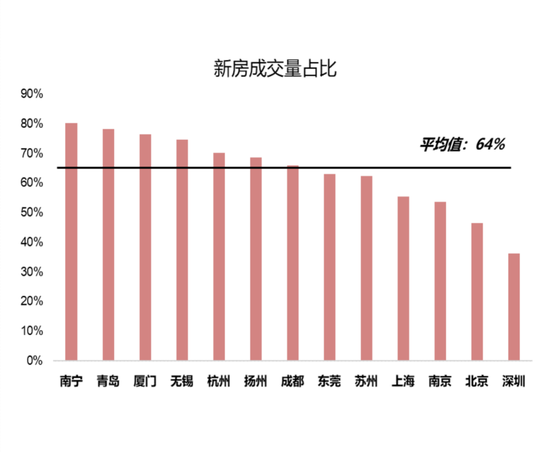

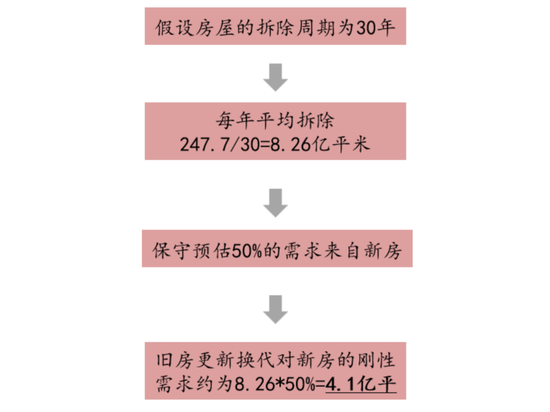

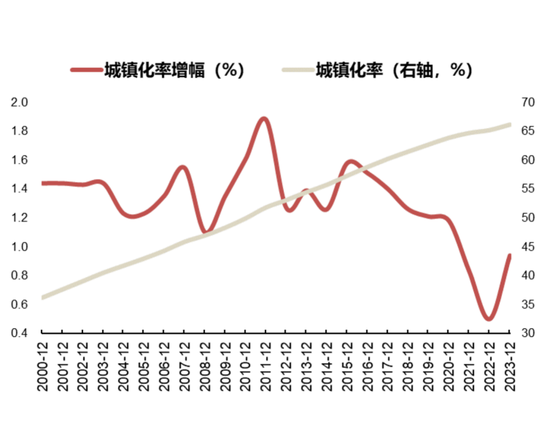

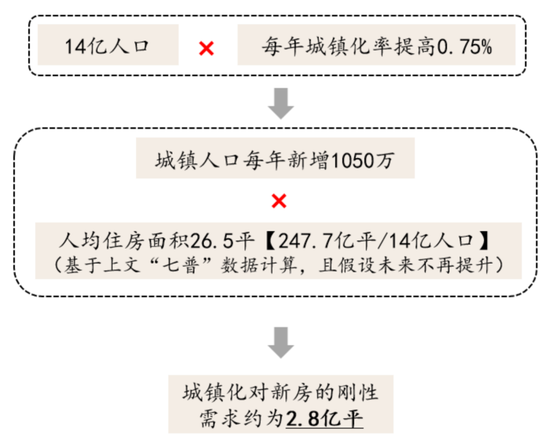

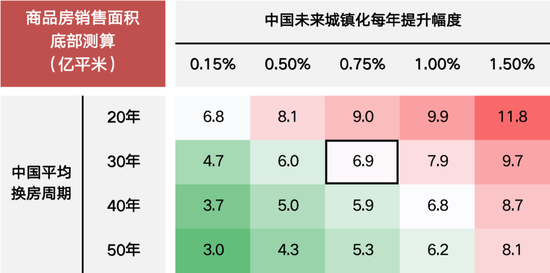

中性假设下,我们测算新房需求下限或约为6.9亿平方米,当前地产销售面积距离刚性需求的底部中枢已经不远。在“存量房时代”的假设下,新房需求主要来自旧房的更新需求和缓慢的城镇化进程,这时对新房需求会是一个非常低的量,可以看成是新房需求比较坚硬的物理支撑。基于2020年第七次人口普查数据,累加2021年-2023年的商品房销售面积,估算2023年底中国城镇存量房屋总面积约为247.7亿平方米。中性假设下,中国居民更新房屋的周期约为30年,一半的需求量用于购买新房,旧房更新带来的新房需求约为4.1亿平。2022年城镇化率较2021年提高0.5%,为1949年至今的历史最低点。中性假设下,预计未来中国城镇化率每年平均提高0.75%,对新房的需求量约为2.8亿平方米。因此,在中国房屋更新换代周期为30年、城镇化率每年提高0.75%的中性假设下,我们测算新房需求下限或约为6.9亿平方米。

图表16:如何测算我国新房需求底部?

图表17:根据七普数据和2021年-2023年商品房销售面积估算,2023年全国城镇房屋存量面积约为247.7亿平米

资料来源:国家统计局,Wind,国联证券研究所

图表18:目前新房和二手房的交易量约为65%:35%

图表19:假设房屋拆除周期为30年,旧房更新换代对新房的刚性需求约为4.1亿平

图表20:2022年城镇化增幅为历史最低,约0.5%

资料来源:Wind,国联证券研究所

图表21:未来城镇化每年提高0.75%的假设下,城镇化对新房的刚性需求约为2.8亿平

资料来源:国联证券研究所

图表22:中性假设下,我国新房需求量的合意底部水平约为6.9亿平方米(4.1亿平更新换代+2.8亿平城镇化)

1.2.3 PPI增速有望翻正,企业盈利弹性较大

随着工业生产好转,2024年产出缺口转正,后续能否维持转正趋势或取决于后续稳增长政策力度。5月工业生产增长5.6%,比上月减慢1.2个百分点;前5个月,全国规模以上工业增加值累计增长6.2%,比前4个月减慢0.1个百分点。

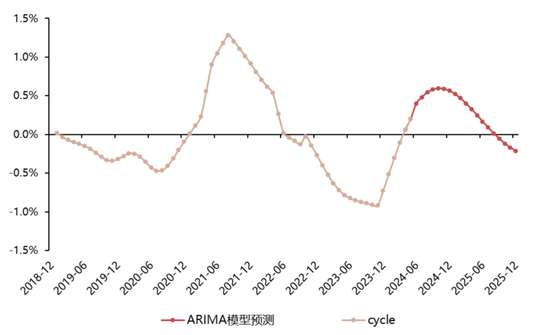

工业产出缺口指标的构建与预测。结合历史数据,首先对工业增加值定基指数进行X12季节调整得到趋势项,然后使用HP滤波方法对趋势项进行进一步分离得到周期项,该周期项可代表工业产出缺口,用来表征工业增加值偏离潜在增速的程度。而后,基于工业产出缺口的历史数据构建ARIMA模型,经检验,该模型可以较好地进行预测。

图表23:2024年产出缺口转正,后续能否维持转正趋势或取决于后续稳增长政策力度

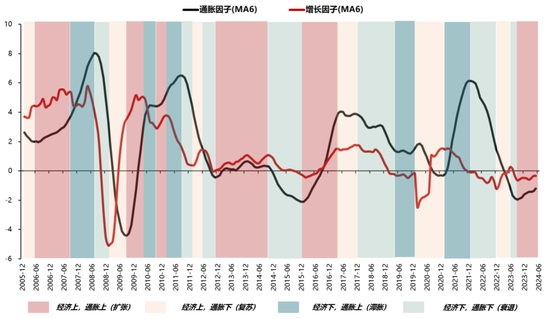

图表24:根据增长和通胀划分经济周期——当下经济周期进入扩张状态

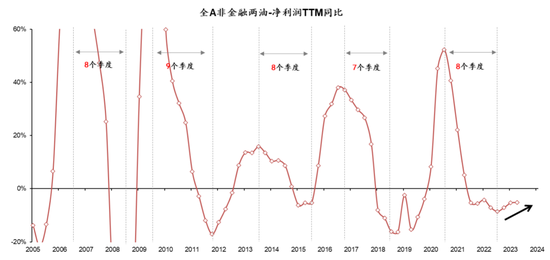

图表25:全A非金融油的盈利增速在8个季度的下行期后重新进入上行趋势,但仍在负增区间

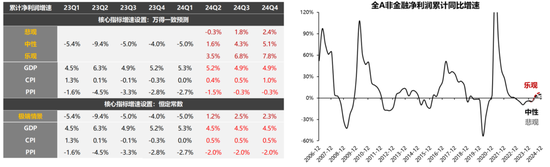

工业产出缺口转正,PPI回升,意味着企业盈利增速好转。该结论与我们盈利预测模型的结果大体一致,全A非金融的累计净利润增速预计在二季度转正,2024年全年累计净利润增速预计为5.1%,2024盈利回升周期开启。

2. 重视年内风格的再平衡:红利持续上涨后,重视风格极端分化后收敛的机会

2.1 上半年回顾——盈利低于预期导致风格定价偏悲观

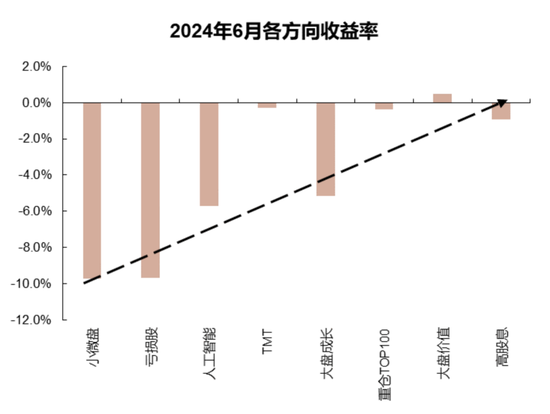

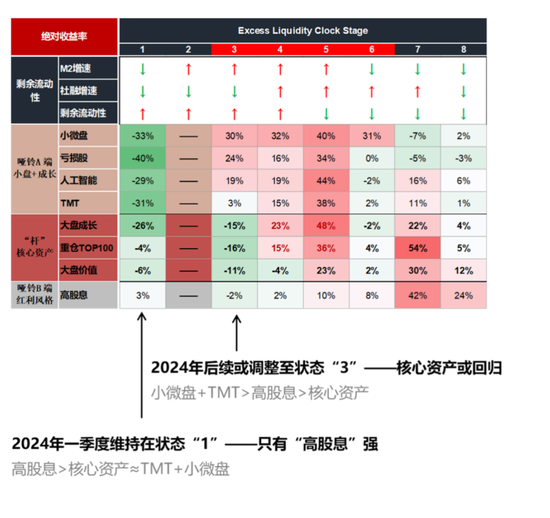

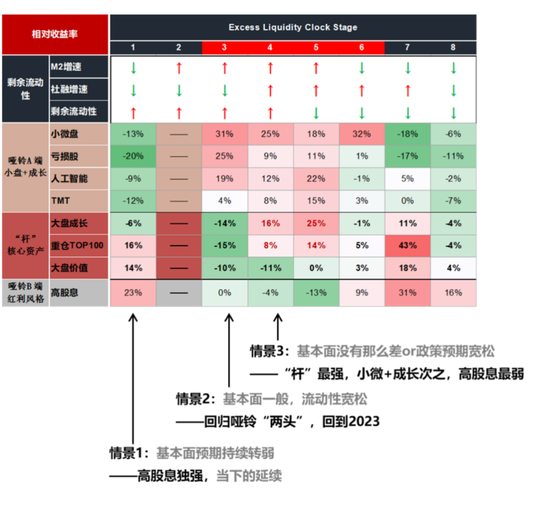

上半年,红利资产持续上行,小微盘+赛道相对回落,市场对经济的定价偏悲观。剩余流动性框架下看,红利策略仍然占优,而小微盘+赛道持续跑输,表明市场对目前剩余流动性的判断仍处于状态“1”,即经济和流动性同步下行的衰退末期。

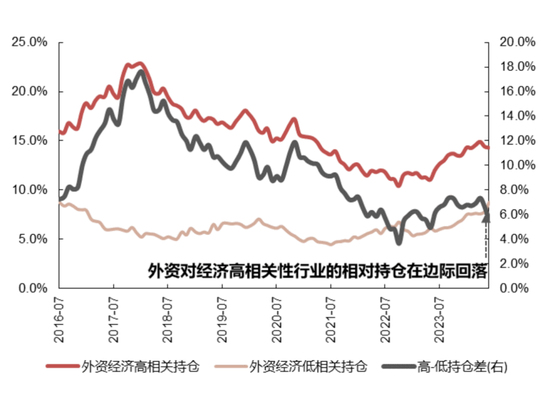

经济高相关性行业持续回落,外资同样在减持对经济暴露较高的行业。经济高相关性行业相对经济低相关性行业的相对净值持续回落,而外资也在同步进行顺周期行业的减持,同样表明市场对于经济预期仍然偏悲观。

图表26:2024年1-6月,红利>核心资产>小微盘+赛道

图表27:6月至今,市场定价仍然悲观

图表28:经济高相关性行业在持续回落

图表29:外资对高经济相关性行业的持仓在边际回落

资料来源:Wind,国联证券研究所

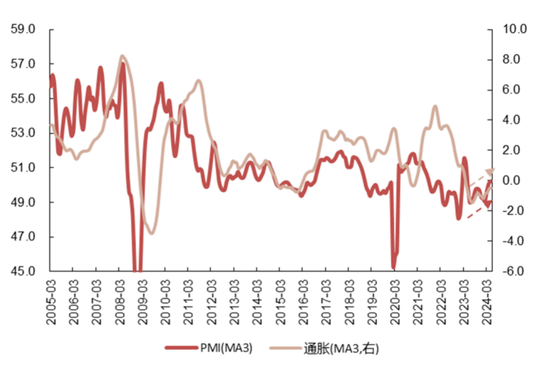

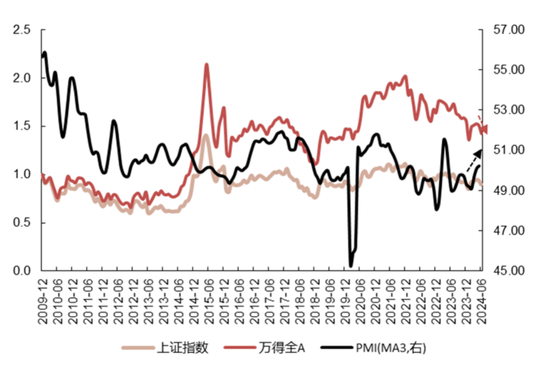

2.1.1 上半年反思:历史上PMI与市场有很好的同步性,但当前PMI趋强、市场趋弱

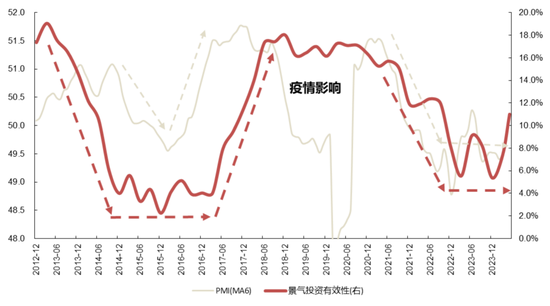

历史上PMI与市场有很好的同步性,但当前PMI趋强、市场趋弱,给投资者造成很多困扰。年初至今,平滑后的PMI持续上行,价格逐步回升,但市场5月以来逐步回落,微观数据和宏观数据形成明显背离。

图表30:年初至今,PMI和通胀同步改善

图表31:历史上,PMI对市场有很好的同步指引作用,但短期出现明显背离

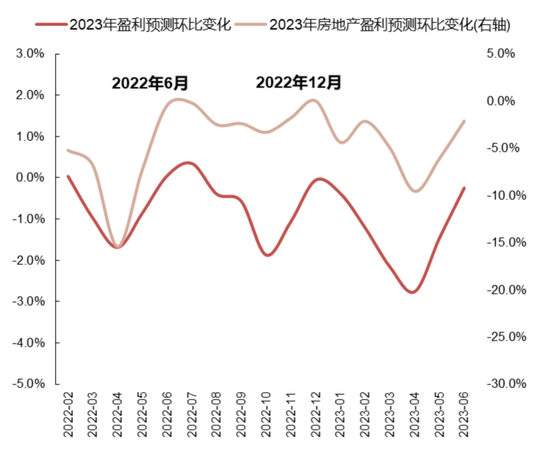

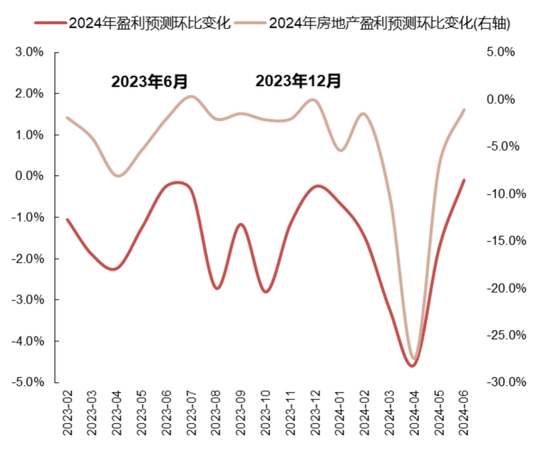

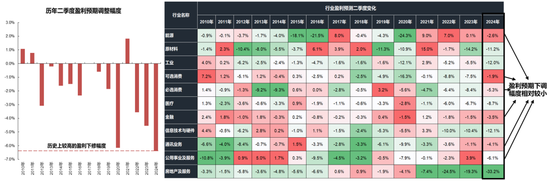

重要原因一:今年一季报盈利预期回调幅度超过去年同期。从回调幅度看,今年4月盈利预期回调幅度接近5%,而去年同期仅为-3%附近;历年相比,今年回调幅度甚至与2020年基本持平。

图表32:2023年盈利预测调整幅度

图表33:2024年盈利预测调整幅度

图表34:与往年相比,今年A股盈利预期的下调幅度最大(甚至超过了2020年)

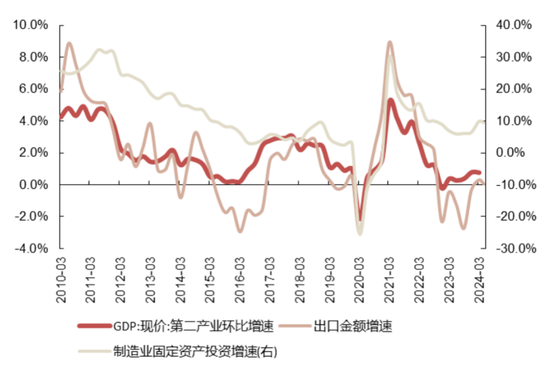

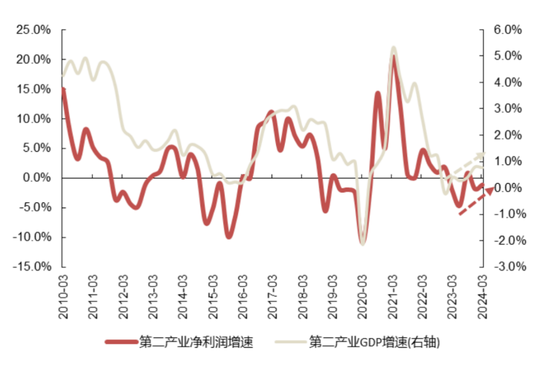

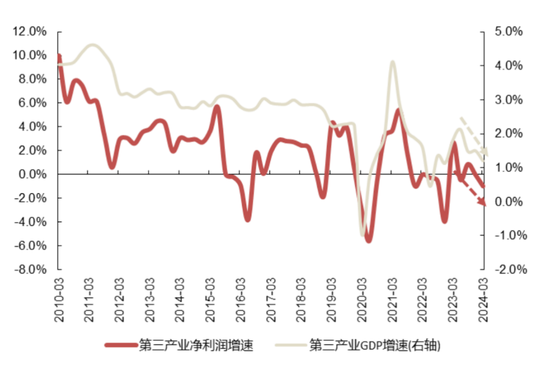

重要原因二:内外需背离,第二产业靠外需拉动,但第三产业持续较弱。PMI等更代表产出类的指标,对总量经济的代表性下降。当前二、三产业的背离幅度来到历史最大水平:制造业投资和出海有利支撑了第二产业的复苏,但国内服务业的疲弱也导致上市公司盈利周期难以快速复苏。如果将二、三产的上市公司分开看,第二产业上市公司盈利水平仍维持上行趋势,第三产业上市公司盈利水平持续回落。

图表35:国内二、三产业明显背离,二产强、三产弱的现象在历史上不多见

图表36:投资和出海是第二产业上行的重要驱动力

图表37:第二产业上市公司仍维持上行趋势

图表38:第三产业上市公司持续回落

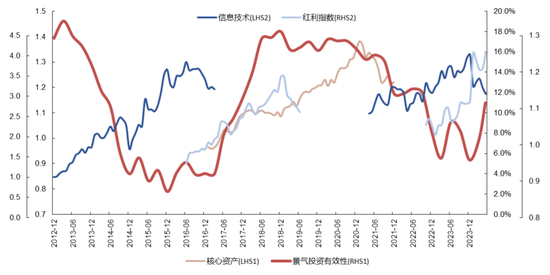

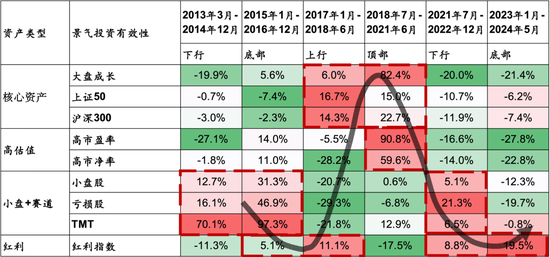

2.1.2 上半年反思:年初至今景气有效性在缓慢回升,但成长行业表现偏弱

年初至今景气有效性在缓慢回升,但成长行业表现偏弱。过去2年,景气投资有效性长期处于低位,红利风格相对占优;近期景气有效性回升的过程中,红利资产仍然一枝独秀,成长表现并不好。事实上,在景气有效性回升过程中,市场风格逐渐从红利风格向核心资产过渡,成长风格会更靠后。

图表39:景气投资有效性和经济景气程度直接相关

图表40:景气有效性回升过程中,红利策略逐渐过渡至核心资产

图表41:景气投资有效性周期:小盘+赛道→红利→核心资产

2.2 下半年展望——性价比的角度,红利持续上涨后,部分“高股息”的股息吸引力减弱,重视年内风格的再平衡

2.2.1 核心问题:宏观景气是否回升?微观景气能否改善?

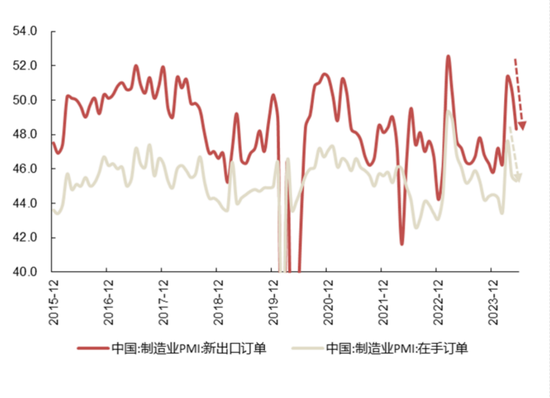

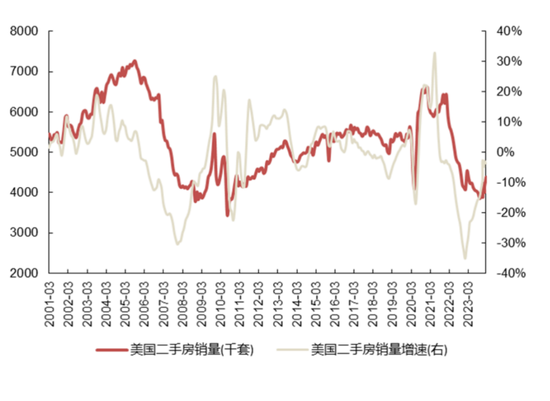

核心问题一:景气层面,外需补库的弹性需要慎重考虑:PMI新订单下行,海外周期同样有回落风险。新出口订单的回落表明3季度景气不确定性增强,而美国地产销售增速开始逐步放缓,意味着地产后周期的出口仍有待观察。

图表42:订单情况表明3季度景气不确定性增强

图表43:美国地产销售增速开始放缓

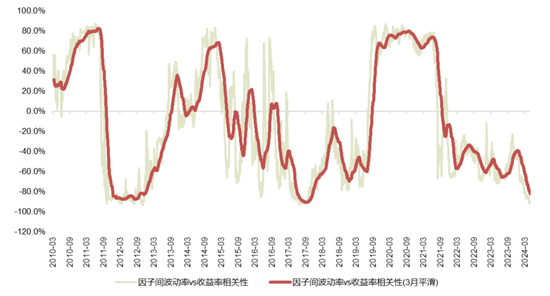

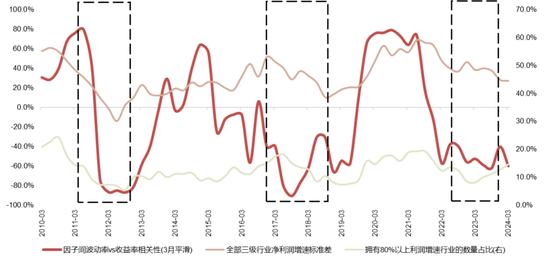

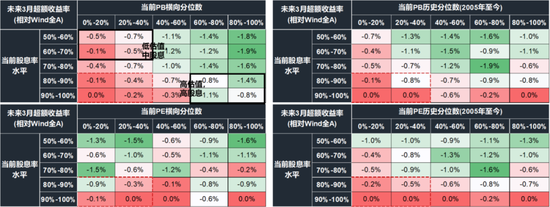

核心问题二:景气分化较低,市场风险偏好低,主要定价低波动方向。当前市场对低波动的定价较为极端,波动率和收益率的相关性处于历史极低水平。深究背后原因,景气分化较低或关键。各行业的净利润增速标准差处于在过去3年持续下降,景气方面缺乏区分度(但对于极端景气赛道的定价在修复),市场被动定价低波动方向。历史上,低波动类风格占优区间,通常对应基本面较弱、景气分化较低的宏观状态。

图表44:当前市场对低波动的定价较为极端(图为,不同风格因子波动率VS收益率的相关性)

图表45:行业间的分化较低,市场被动选择低波动方向

问题三:盈利预测角度,二季度企业利润表或有明显改善,主因价格端修复。价格端的持续修复或仍能拉动市场的景气持续回升。从历史上看,经济底往往领先市场底,且价格数据持续上行,下半年上市公司盈利能力维持弱修复。

图表46:自上而下盈利预测

资料来源:Wind,国联证券研究所。注:预测模型中实际部分CPI和PPI进行了季度处理,预测部分GDP、CPI和PPI均为万得一致预测指标,在极端情景中,设置GDP、CPI、PPI三者增速恒定为4.5%、0.5%、-2.0%。

2.2.2 下半年风格展望:红利持续上涨后,部分“高股息”的股息吸引力减弱,重视年内风格的再平衡

宏观上,从剩余流动性的框架出发,下半年处于70%的状态“1”+“3”+30%的状态“5”,红利+核心资产龙头的配置较优。如果难以对宏观进行精确的定位,不如在几个相近的宏观状态中,选择可以穿越的资产。红利策略+核心资产在几个这状态中均有较好表现。

图表47:2024年1-6月,红利>核心资产>小微盘+赛道

图表48:6月至今,市场定价仍然悲观

从性价比的角度看,红利资产具有穿越性,但需要低估值的方向更有性价比;除此以外,核心资产中部分逐渐回落至估值低位,具备配置性价比。展望下半年,重视年内风格的再平衡,部分风格的估值裂口比较极端,注重估值低位的红利资产和具备配置性价比的核心资产。

图表49:部分风格的代表性行业估值性价比分化比较极端

图表50:自上而下盈利预测

3. 行业配置:关注周期底部,但格局改善的中下游机会

3.1 报表周期组合:各行业如何寻找反转?

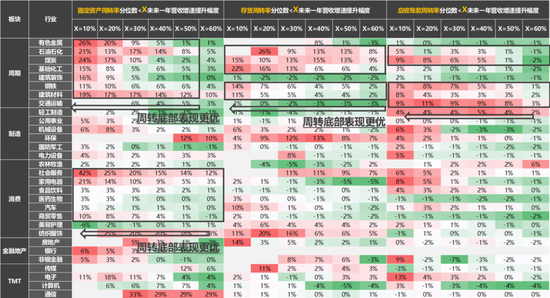

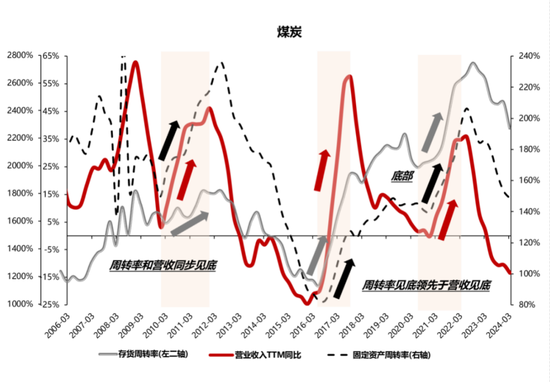

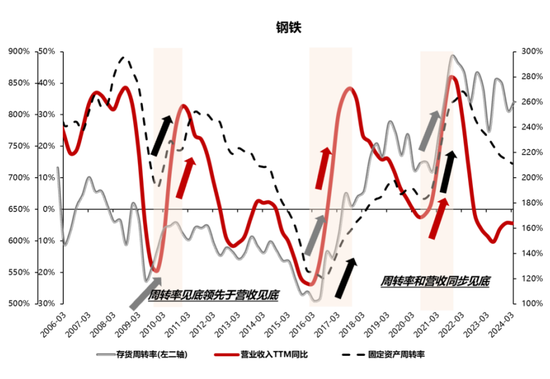

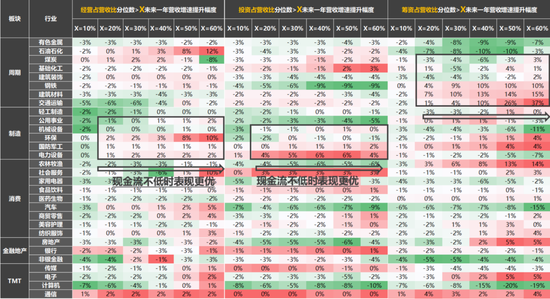

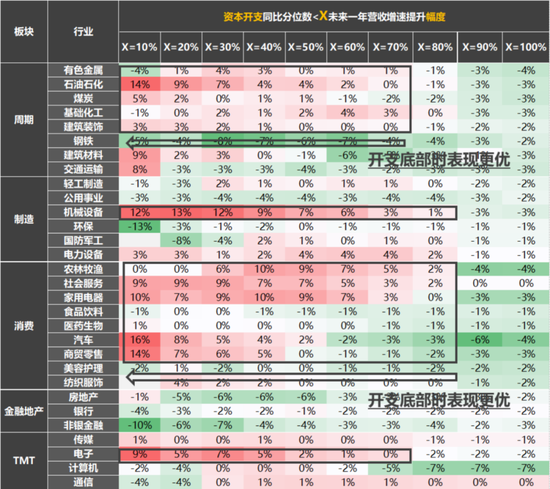

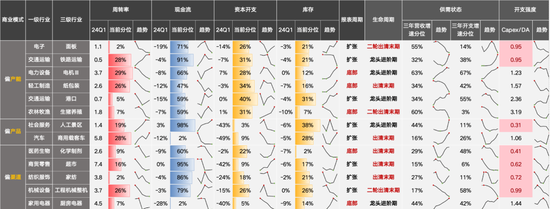

利用报表周期组合定义经营状态,基于关键财务因子寻找各板块底部反转。资本开支和库存刻画供需,现金流和周转率描绘扩张意愿。处于资本开支底部或库存底部,对各板块大多数行业迎来反转均存在一定指引性,其中煤炭、化工、钢铁等周期性行业和食品饮料、汽车等消费行业存在强指引性。此外,处于周转率底部对于周期行业迎来反转存在强指引性,对于其余板块行业指引性较弱。而处于现金流不低状态对于制造行业迎来反转存在强指引性,对于其余板块行业指引性较弱。总结而言,“低周转+高现金流+低开支+低库存”或可帮助寻找底部反转行业。

图表51:各板块行业如何寻找反转? ——关键财务因子筛选条件汇总

从周转率指标来看,周期板块行业更容易在周转率的底部迎来营收增速改善。当周期板块行业处于各周转率指标的历史低位时,行业未来一年营收增速提升概率较高。此外,当制造板块行业处于应收账款周转率的历史低位时,或当消费板块行业处于固定资产周转率的历史低位时,行业未来一年营收增速提升概率较高。

图表52:不同周转率指标状态下,未来营收增速的平均提升幅度

图表53:煤炭行业周转率见底领先或同步于营收见底

图表54:钢铁行业周转率见底领先或同步于营收见底

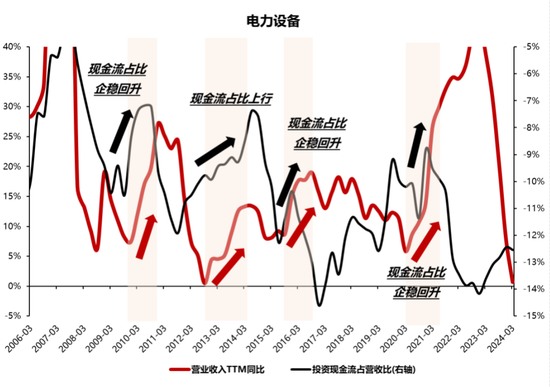

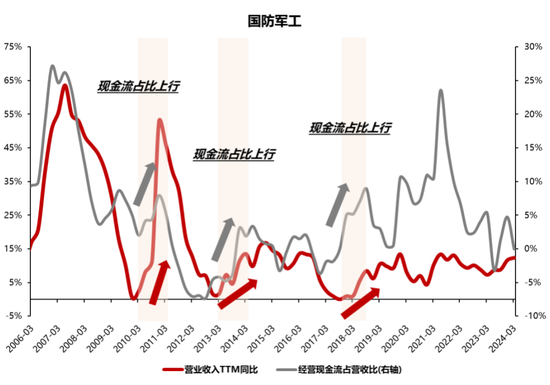

从现金流指标来看,制造板块行业更容易在现金流不低时迎来营收增速改善。当制造板块行业处于经营性现金流占营收比或投资性现金流占营收比的历史低位时,行业未来一年营收增速提升概率较高。此外,当周期板块行业处于筹资性现金流占营收比的历史低位时,行业未来一年营收增速提升概率较高。

图表55:不同现金流指标的历史分位数下,未来营收增速的平均提升幅度

图表56:电力设备行业营收见底时,投资性现金流占营收比大概率上行

图表57:军工行业营收见底时,经营性现金流占营收比大概率上行

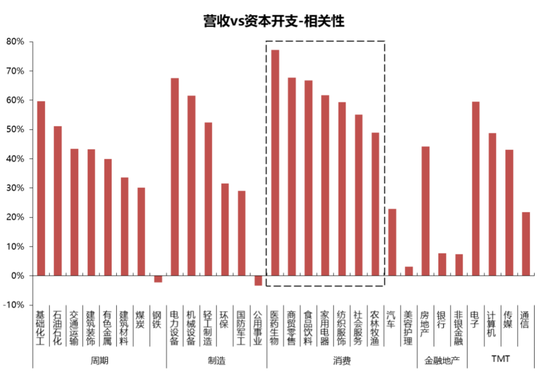

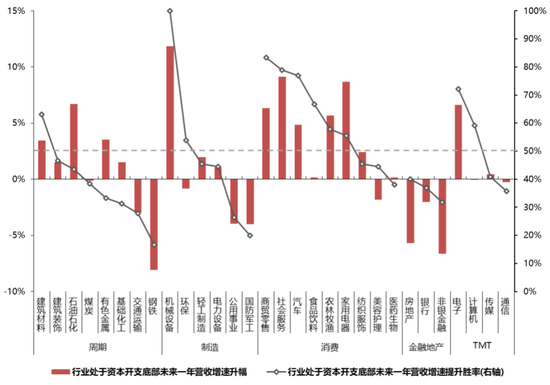

从资本开支指标来看,多数行业营收与开支相关性高,开支处于底部时未来营收提升概率较高。其中,周期板块行业和消费板块行业更容易在开支底部迎来营收增速改善。

图表58:多数行业营收与开支相关性高,消费板块尤其突出

图表59:开支处于底部时,未来多数行业营收提升概率较高

图表60:不同开支的历史分位数下,未来营收增速的平均提升幅度

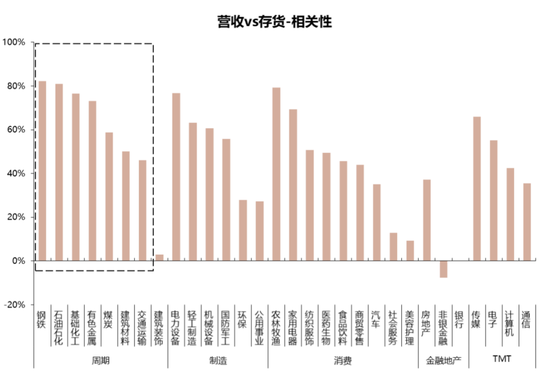

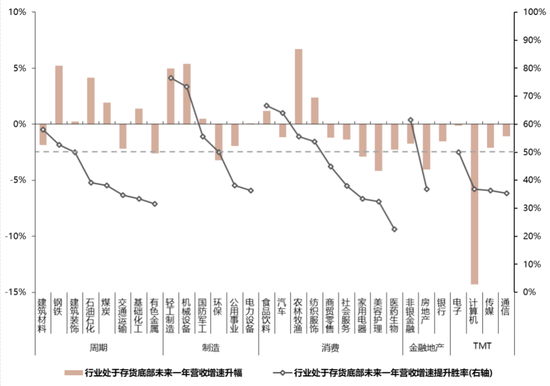

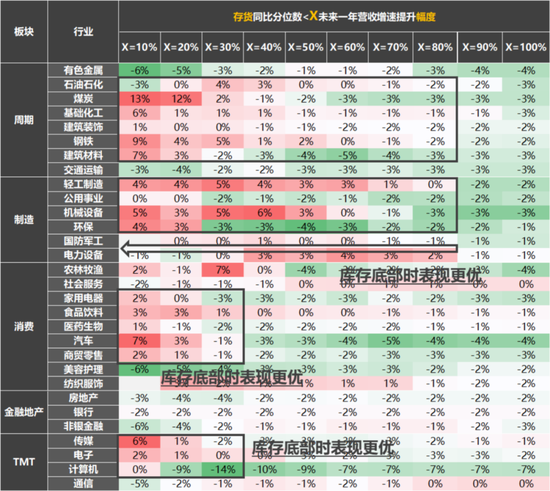

从库存指标来看,周期板块行业和制造板块行业的营收与库存相关性较高。其中,周期板块行业和制造板块行业更容易在库存底部迎来营收增速改善。

图表61:周期制造行业营收与库存相关性较高

图表62:库存处于底部时,未来制造行业营收提升胜率较高

图表63:不同库存的历史分位数下,未来营收增速的平均提升幅度

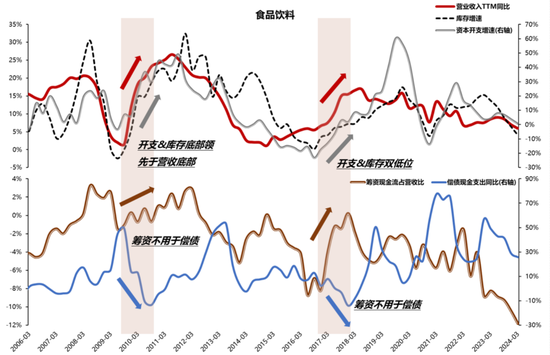

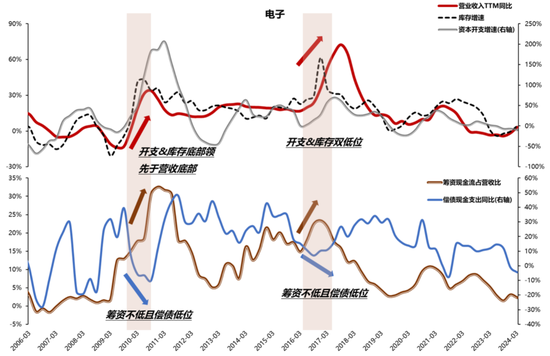

以食品饮料行业和电子行业为例,资本开支指标和库存指标有较好的指引性质,资本开支底部和库存底部多数领先于营收底部。

图表64:食品饮料行业营收、库存、开支、筹资、偿债因子一览

图表65:电子行业营收、库存、开支、筹资、偿债因子一览

由上述分析,基于周转率、现金流、资本开支和库存寻找各板块更易迎来营收增速改善的细分行业。

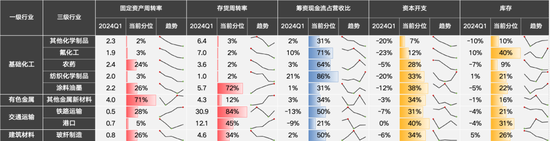

周期板块具体筛选标准如下:1)固定资产周转率或存货周转率的历史分位数<30%;2)筹资现金流占营收比的历史分位数>20% ;3)开支同比增速的历史分位数<40%;4)存货同比增速的历史分位数<40%。

图表66:周期板块哪些细分行业更易迎来营收增速改善?

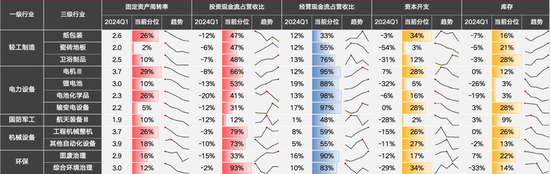

制造板块具体筛选标准如下:1)固定资产周转率的历史分位数<30%;2)投资现金流占营收比或经营现金流占营收比的历史分位数>40%;3)开支同比增速的历史分位数<40%;4)存货同比增速的历史分位数<40%。

图表67:制造板块哪些细分行业更易迎来营收增速改善?

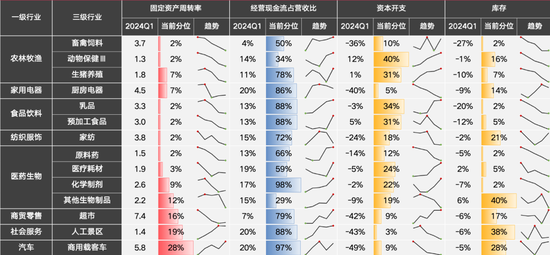

消费板块具体筛选标准如下:1)固定资产周转率的历史分位数<30%;2)经营现金流占营收比的历史分位数>20%;3)开支同比增速的历史分位数<40%;4)存货同比增速的历史分位数<40%。

图表68:消费板块哪些细分行业更易迎来营收增速改善?

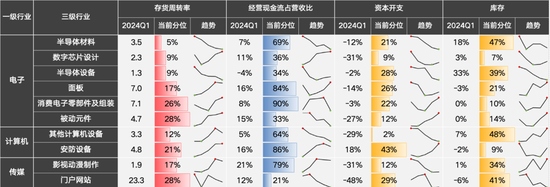

TMT板块具体筛选标准如下:1)存货周转率的历史分位数<30%;2)经营现金流占营收比的历史分位数>20%;3)开支同比增速的历史分位数<50%;4)存货同比增速的历史分位数<50%。

图表69:TMT板块哪些细分行业更易迎来营收增速改善?

3.2 报表周期&产业生命周期:关注趋势改善的龙头进阶行业+出清末期的底部行业

短期视角关注行业报表周期,长期视角关注行业产业生命周期。结合报表周期和产业生命周期共同进行行业筛选,可关注趋势改善的龙头进阶行业+出清末期的底部行业:如面板、铁路运输、人工景区、超市、家纺等。

图表70:2024Q1细分行业产业生命周期状态

图表71:基于报表周期&产业生命周期,当下哪些细分行业值得关注

风险提示

1)全球地缘政治出现重大变化,导致全球市场风险偏好急剧变化。

2)美国通胀超预期上升,美联储超预期紧缩,导致全球降息周期延后。

3)政策刺激后地产需求难以企稳,居民消费意愿较弱,国内经济复苏不及预期。

文中报告选自国联证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。