周四,美国财政部出售了价值220亿美元、期限为30年的债券,为美国政府筹集资金。市场预期此次拍卖需求强劲。美国经济似乎正走向较低的通胀,这对投资者来说是一个信号,提示他们现在考虑购买长期债务,以在美联储降低借贷成本之前锁定更高的利率。

然而,事实并非如此。此次30年期国债拍卖的得标利率为4.405%,而在二级市场竞价结束时的利率为4.383%。这两者之间的差异——称为尾部——表明政府不得不以高于市场利率的溢价来吸引投资者购买债务。对政府来说,这是一个不利的结果。

Advisors Asset Management的首席投资策略师Matt Lloyd表示:“是的,这不像你想象的那么强劲,疲软可能都不算是恰当的形容词,有点令人意外。”

尤其是外国买家被认为在“退缩”,此次获配比例为60.8%,而平均为67.3%。

7月美国国债的上涨可能与这一结果有关。自本月初以来,收益率下降了约0.25个百分点。BMO分析师Vail Hartman在拍卖前表示,这“可能会导致投资者要求一些让步”,尽管他也预期会有一个稳健的结果。

简而言之,对于投资者来说,30年的收益率太低,因此他们坚持要更多。

Lloyd表示,平均而言,追溯到50年前,投资者要求比通胀率高约2.5个百分点的收益率来购买30年期债务。周四上午发布的消费者价格指数年增长率为3%,这意味着基准收益率为5.5%。即使通胀率为2%(美联储的目标),也意味着30年期债券的收益率为4.5%,因此,投资者坚持4.405%的收益率也就不足为奇了。

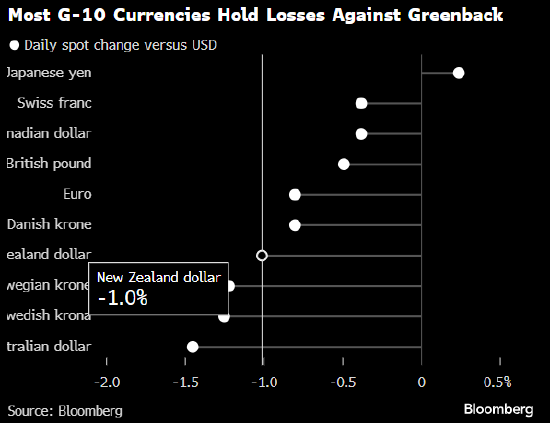

投资者可能也考虑了其他风险。美元在过去一个月和过去三个月都在下跌。美国联邦支出和中央银行的资产负债表造成了不平衡的经济,有些人挣扎在困境中,而另一些人在积累财富。

根据美国国会预算办公室的最新预测,2024年的联邦支出增加也可能让债券买家更加谨慎。根据最新展望,支出预计将占国内生产总值的24.2%,高于2月份的23.1%。