炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:野马财经

被20万人选择的高端医院,单次就诊费超千元。

“医生容易预约,检查无需排队,等候区还配备了玩具和画板。” 一位小红书用户“张大臀”分享自己带孩子在卓正医疗的就诊体验。随着消费者对医疗效率和质量的要求不断提高,中高端私立医院——卓正医疗控股有限公司(下称“卓正医疗”)正逐渐受到市场关注。

近日,卓正医疗递表港交所主板,拟冲刺IPO。《招股书》显示,卓正医疗的客户为大众富裕人群,即人均年可支配收入超过20万元的人。2023年,卓正医疗线上线下服务患者门诊量达到了73万人次,服务患者人数为20万人,公司旗(金麒麟分析师)下拥有19家诊所和2家医院。

与此同时,卓正医疗还获得了包括腾讯、经纬创投、富德生命人寿等知名机构的投资。然而,尽管拥有不少患者和投资者的支持,卓正医疗在2021年至2023年间累计亏损超过8亿,同时其旗下门店还存在违规处罚的情形。

一边是投资者的青睐、一边是门店被罚,在“冰”与“火”之间,卓正医疗又该如何在IPO路上前行?

患者回头率78.2%

三年累计亏超8亿

作为一家定位中高端的医疗服务机构,卓正医疗以全人医疗理念为核心,推行家庭医疗模式,这种以患者为中心的服务模式,不仅关注患者的整体健康状态,还综合考虑身体、心理和社会健康,与传统医院的治疗方式存在显著区别。

传统医院通常集中于治疗特定部位或疾病,而卓正医疗通过儿科、齿科、眼科、皮肤科、耳鼻喉及外科、妇科及内科等多专科的密切合作,为患者提供全面的医疗服务。这也预示着卓正医疗若成功上市,或将成为中国“家庭医疗第一股”。

《招股书》显示,卓正医疗的版图已扩展至全国11个主要城市,特别是在深圳、广州、成都、北京等一线城市拥有21家医疗机构,包括诊所和医院,并在新加坡设立了3家诊所。据“弗若斯特沙利文”数据显示,卓正医疗在私立中高端医疗服务机构中,覆盖城市数量位居全国之首。

来源:《招股书》 截图

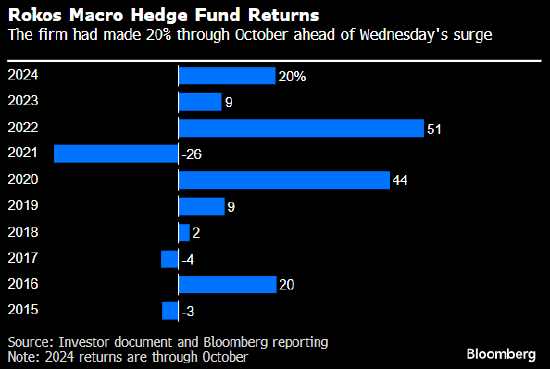

公司的财务表现同样令人瞩目。《招股书》披露,2021年至2023年(下称“报告期”),公司总收入从4.17亿元增长至6.9亿元。

这份增长得益于卓正医疗的多元化布局,其医疗服务包括实体医疗服务、线上医疗服务、会员计划、院外医疗服务四类。

其中,实体医疗服务为公司贡献了超过80%的收入。报告期内,为公司分别带来了3.71亿元、3.93亿元和5.92亿元的营收。

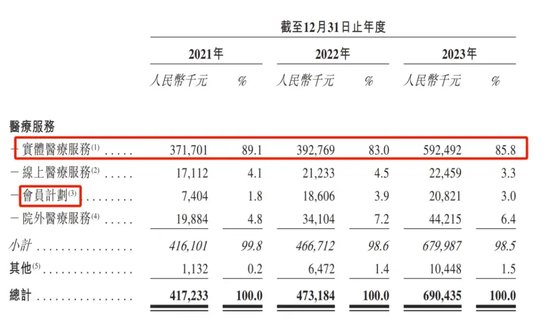

同时,在报告期内,卓正医疗实体医疗服务的就诊人次显著增加,从35.99万增至56.54万,同时,每次就诊的费用也略有上升,从1033元增至1048元。

来源:《招股书》 截图

与此同时,卓正医疗的线上医疗服务虽然在总收入中所占比例不足5%,但也为公司带来了可观的患者流量。在报告期内,线上平台的付费就诊人次稳步增加,从11.1万次增至16.8万次,不过,每次就诊的平均费用有所下降,从154元降至134元。

综合线上线下服务,卓正医疗的付费患者总就诊人次在报告期内实现了显著增长,从47万增至73万,而患者回头率也从71.1%提升至78.2%。做医疗销售工作的王柏先生表示,该回头率在业内相当乐观,卓正医疗服务的吸引力和客户忠诚度都不错。

在提升患者体验方面,卓正医疗于2020年12月推出了“卓正会员计划”,以年费形式为患者及其家庭提供一系列专属福利。公司提供包括会员套餐、免费线上护理指导、医疗服务折扣等专属福利。

卓正医疗小程序显示,目前,会员年费为299元/年(自动续费则为169元/年)。截至2023年底,卓正医疗已经拥有9.72万个会员账户。

来源:小程序 截图

但经济学家宋清辉提示到,医疗服务行业的竞争异常激烈,卓正医疗应“广撒网、多敛鱼”,仅仅定位于“中高端”稀缺人群,可能较难形成规模效应。

《招股书》显示,目前卓正医疗仍为亏损状态,2021年至2023年,公司净亏损分别为2.51亿元、2.15亿元和3.51亿元,三年累计亏损超8亿。卓正医疗方面解释称,这主要是由于可转换可赎回优先股的公允价值变动所导致。

中国企业资本联盟副理事长柏文喜表示,可转换可赎回优先股是一种特殊的金融工具,在特定条件下,它既可以转换成普通股,也可以被公司赎回。

他进一步表示,卓正医疗所面临的巨额亏损,主要是由于可转换可赎回优先股公允价值的变动所导致。这表明公司的估值在上升,但这种增值在财务报表中体现为亏损,因为它增加了公司未来可能需要支付的赎回金额、或转换为普通股的价值。

尽管面临账面亏损,卓正医疗并未放缓扩张步伐,而是采取了内生增长和战略收购两种策略来扩大医疗服务网络。首先是内生增长,即通过自身发展来增加价值,例如2023年1月,公司在广州新开设了一家医院,这导致了经营成本中的折旧与摊销成本同比增加了38.3%,达到了1.16亿。

其次是战略收购,公司计划收购那些业绩良好、知名度高的医疗服务机构,尤其是在一线和新一线城市,以此来快速扩大市场份额和影响力。

宋清辉指出,卓正医疗在成本控制和盈利模式方面可能存在一些挑战。他提到,公司在面临持续增长的亏损和高昂的扩张成本的同时,还在不断收购医院和诊所,这可能导致亏损问题进一步加剧。

扩张背后:

股份收购疑云,遭消费者投诉 【下载黑猫投诉客户端】

卓正医疗的战略收购行动,虽然有效地扩大了公司的服务版图,但也伴随着一些挑战和问题。

2024年初,为在武汉市场进一步扩大业务。卓正医疗通过连续三次的交易,成功收购了武汉神龙天下51.04%的股份,从而成为其控股股东。

然而,收购过程中出现了同股不同价的现象,引发了市场关注。需要说明的是,收购前,武汉神龙天下由“宁波苇渡”、“深圳分享”、“H Pudding”三家公司分别持有23.04%、8%、20%的股权。

2024年1月25日,卓正医疗的子公司卓正瑞祥,先是以6000万元收购了宁波苇渡持有的23.04%股份,平均每1%股权的价格约为260.42万元。

同一天,卓正瑞祥又以3000万元收购了深圳分享持有的8%股份,平均每1%股权的价格上升至375万元。

3月27日,卓正医疗又和H Pudding签订股份购买协议,用价值大约1.2亿元的自家股票换了H Pudding手里20%的武汉神龙天下股份。每1%股权的价格进一步上升至600万元。

值得注意的是,第三次交易的价格最高,且此次收购构成了关联交易。

根据《招股书》内容可知,H Pudding是卓正医疗股东H Capital的全资子公司。2019年,H Capital以4600万美元认购了卓正医疗808.75万股,目前H Capital持有卓正医疗14.89%股份。而“宁波苇渡”、“深圳分享”则被认定为独立第三方。

通过这三次交易,最终使卓正医疗完成了对武汉神龙天下51.04%股份的收购,使其成为卓正医疗的附属公司。

根据《招股书》内容可知,武汉神龙天下旗下拥有一家医院“武汉北斗星儿童医院”及两家武汉诊所。

“武汉北斗星儿童医院”微信公众号上显示,“武汉北斗星儿童医院”作为一家中外合资的医疗机构,以其中高端定位和汇集的全国多家三甲医院名医资源,在儿童全科的预防和治疗方面建立了良好的声誉。

《招股书》显示,分科室看,儿科和皮肤科是卓正医疗的两大主要收入来源。2023年,儿科和皮肤科分别为公司带来了1.48亿元和1.33亿元的收入,占总收入的比重分别为25%和22.5%。儿科作为卓正医疗的主打业务之一,在2023年的就诊人次高达21万,占公司总就诊人次的37.2%。业内人士表示,此次收购有助于进一步巩固卓正医疗在儿科领域的市场地位。

来源:《招股书》 截图

对于此次收购过程中出现的“同股不同价”的情况,投行人士李晓娜表示:“这种短期内同一股本以不同价格成交的现象,即‘同股不同价’,在企业收购中并不鲜见,可能受到交易双方的谈判能力、市场条件、支付方式等多种因素的影响。”

宋清辉也指出,尽管这种现象在业界并不罕见,但监管机构可能会对此类交易的合规性进行严格审查,以防止潜在的利益输送风险。

此外,卓正医疗的扩张之路并非一帆风顺,其旗下的医疗机构曾因违规行为而受到行政处罚。

据“爱企查”显示,2022年,深圳卓健门诊部因使用未注册医师开展诊疗活动、未按规定校验《放射诊疗许可(金麒麟分析师)证》,分别被罚款1.5万元和500元。

2023年3月13日,北京卓康诊所有限公司因未妥善填写和保管病历资料,被北京市朝阳区卫健委警告并罚款1.5万元。同年12月,北京卓正诊所有限公司因非法施行计划生育手术,被北京市大兴区卫生健康委员会处以3万元罚款,并建议进行立案调查。

宋清辉表示,这些违规事件对卓正医疗的品牌形象和客户信任度影响极大,一方面其品牌形象将因此受损,另外一方面客户信任度将会大大降低。

他进一步建议道,公司应采取切实措施,加强合规管理,完善管理体系,落实主体责任,优化内部管理,以修复由此带来的不良影响。作为医疗机构,卓正医疗应坚守合规底线,深刻认识到合规的重要性,杜绝任何违法违规行为的发生,以维护客户利益和公司声誉。

此外,卓正医疗在消费者中的评价也是褒贬不一。有消费者对其服务体验表示满意,并表示,在挂号流程、前台接待、药房和缴费等环节,整个过程的体验感都很好。

然而,也有消费者对会员服务感到失望。一名小红书网友表示,尽管充值成为会员,但在预约挂号时并未享受到预期的便利。

还有消费者对医生的态度和专业度表示不满,另一名小红书网友表示,医生在就诊过程中表现出冷漠和不耐烦,缺乏亲和力,甚至认为不如公立医院的体验。

来源:小红书 截图

腾讯加持

助力“北大校友团”冲刺IPO

卓正医疗的诞生可以追溯到2012年,那一年,中国国务院发布了深化医药卫生体制改革的规划,为非公立医疗机构带来了发展机遇。毕业于北京大学的王志远和施翼抓住这一机遇,决定在医药领域创业。

《招股书》显示,王志远在金融领域有着丰富的经验。曾在花旗环球金融亚洲有限公司和摩根大通证券(亚太)担任副总裁,并拥有北京大学和伦敦政治经济学院的学位。施翼则在战略规划和营销领域有着18年经验,曾在乐金电子和腾讯科技担任要职,同样毕业于北京大学,专业是国际经济学,并辅修计算机软件。

2012年,王志远和施翼在深圳创立了卓正医疗,并成功吸引了北京协和医院的肾脏内科主治医师朱岩加入。

但卓正医疗的创立初期并非一帆风顺。公司最初定位为社区全科服务,正式营业前三天只等来第一个客户。在医保支付、就医习惯等因素的影响下,王志远意识到没法走通社区全科医疗服务这条路,于是转向中高端多专科连锁诊所的模式。

这一战略调整迅速取得了成功,客户数量迅速增长,在首家诊所开业一年后,公司的月门诊量达到1000人次,并于2016年底超过1万人次。公司还在2017年实现了收支平衡。

随着业务的扩展,更多的北大校友加入了卓正医疗,包括公司总裁周方、首席医疗官李陶以及非执行董事陈小红、张向东和魏国兴等。

此外,卓正医疗的投资方背景也可谓是实力雄厚。

卓正医疗在2014年至2021年间完成了5轮融资,累计融资约1.66亿美元,公司估值达到5.1亿美元(约合人民币37亿元)。投资方包括腾讯、富德生命人寿和天图投资等知名机构。

具体看,公司自成立之初就引入了河山资本作为战略投资人,随后久邦数码创始人张向东等也成为股东。

2014年4月,经纬创投以约300万美元独家投资了卓正医疗的A轮融资。2015年,经纬创投和富德生命人寿共同投资了1750万美元。

2017年,公司完成了3530万美元的C轮融资,投资方包括天图投资、经纬创投、前海母基金、中金浦成、水木基金等。

2019年9月,卓正医疗完成了5000万美元的D轮融资,投资方包括H Capital等。2021年,卓正医疗获得了腾讯控股的意像架构投资和Violet Gem Limited的6000万美元E轮融资,周大福集团旗下医疗品牌仁山优社也参与了投资。同年8月,腾讯成为卓正医疗的第一大外部股东。

据《招股书》披露,上市前,腾讯持股19.39%,H Capital、天图投资、经纬创投分别持股14.89%、6.64%、3.31%。

卓正医疗CEO王志远明确指出,公司的成长并非仅由资本驱动,而是在战略扩张中审慎地募集所需资金。在北大校友的创业精神和一系列重量级投资者的加持下,面对亏损与市场挑战,卓正医疗又将如何在资本市场上书写自己的传奇?