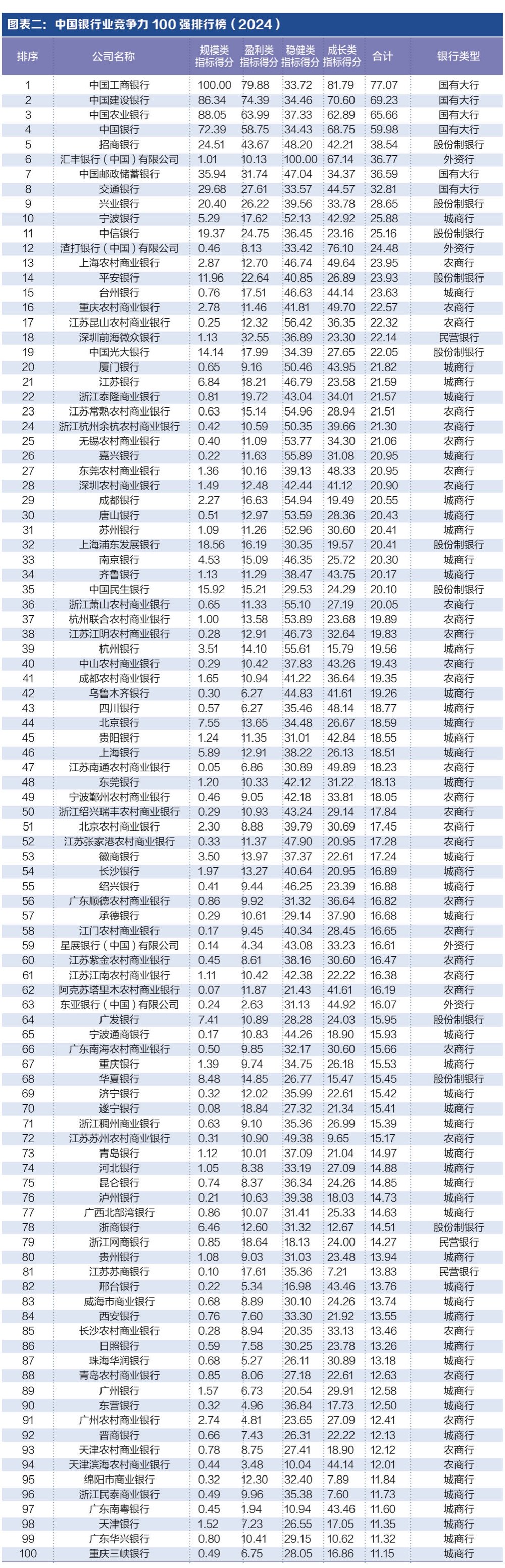

来源:芝商所CMEGroup

作者:芝商所董事总经理兼首席经济学家Erik Norland

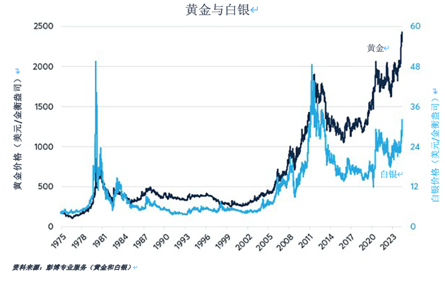

2600年前,吕底亚的安纳托利亚王国铸造了世界上第一批金币和银币。为此,吕底亚国王Alyattes和他的继任者Croesus确立了世界上首个兑换率:金银兑换比率。如同任何货币兑换率一样,每盎司黄金可以购买的白银数量是由需求和供给侧因素共同驱动的,而金银兑换比率也绝非稳定不变。遗憾的是,我们没有可以追溯到古代的金银兑换比率的时间序列,但我们拥有自1974年12月31日黄金期货推出以来的数据。自20世纪70年代中期以来,每盎司黄金可以买到17盎司到123盎司不等的白银(图1)。

图1:每盎司黄金可以购买的白银数量波动显著

除了我们在此曾讨论过的货币政策影响之外,金银价格比率似乎还受到另外四个因素的支配:1.相对波动率与白银贝塔2.制造需求与技术变革3.黄金作为货币资产的用途4.供给侧动态

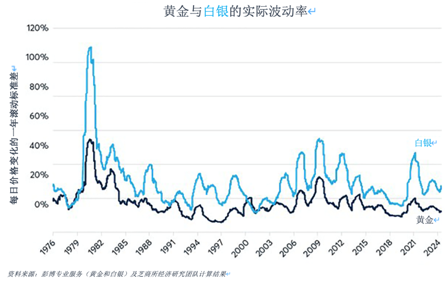

相对波动率与贝塔

借用股市的说法,白银是黄金的高贝塔版本。首先,白银和黄金的价格通常具有很强的正相关性。自2004年以来,黄金和白银每日价格变动的一年滚动相关性系数一直徘徊于+0.8上下(图2)。其次,白银的波动性高于黄金。因此,当黄金价格上涨时,白银价格的上涨幅度更大,从而会拉低金银价格比率。相比之下,在黄金熊市期间,金银价格比率往往会上升。

图2:自2004年以来,金银价格相关性系数一直徘徊于+0.8上下。

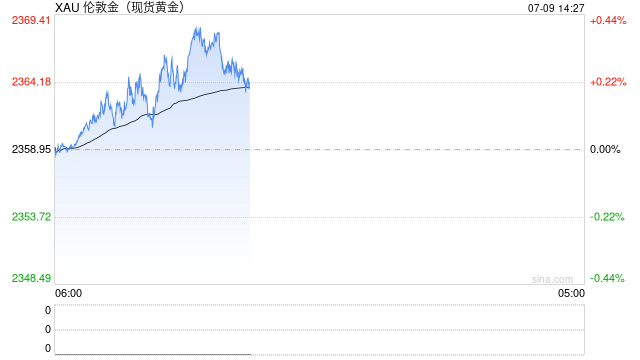

例如,当黄金和白银价格在2011年9月达到顶峰时,一盎司黄金可以购买的白银不到32盎司(图3)。而在随后的熊市期间,这一比率上升至每盎司黄金可兑换124盎司白银的程度。随着黄金和白银在2020年新冠疫情初期开始反弹,这一比率迅速恢复到64。2024年,这两种金属的价格均有所回升。其中,白银的表现更胜一筹,年内前五个月涨幅达23%,相比之下,黄金仅上涨12%。图3:正相关性加上更高的波动性,使白银对于黄金呈现出更高的贝塔

制造需求和技术变革的影响

令人疑惑的是,尽管黄金和白银价格在2024年迄今都有所上涨,并且黄金价格已突破每盎司近2,500美元的历史新高,而白银的价格涨幅虽然自2020年以来高于黄金,却依旧比其在1980年和2011年的两次峰值低出40%(图4)。其中的原因可能在于技术的进步。

图4:2024年黄金价格突破历史新高,而白银价格依旧比1980年和2011年的峰值低40%

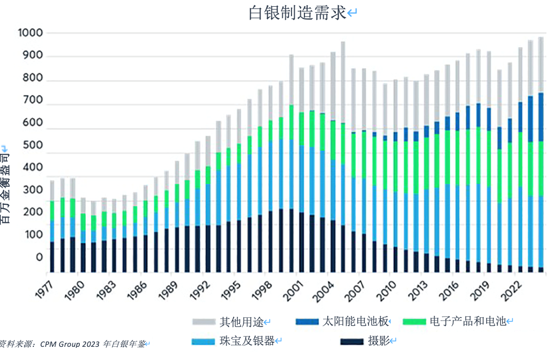

在公元前600年左右吕底亚人铸造第一批金币和银币之前,这两种金属曾一直被用于制作珠宝:白银的使用大约始于公元前2500年,而黄金的使用则始于公元前4500年。不变的是,直到现在,这两种金属的主要用途仍是制作珠宝。然而,进入本世纪以来,白银遭受了两大技术发展趋势的冲击:数字化革命与能源转型。这两者都对金银价格比率产生了影响。1999年,摄影领域消耗了2.677亿金衡盎司的白银,占当年全球白银总供应量的36.6%。到2023,由于数码摄影的兴起,摄影领域仅消耗2,320万盎司的白银,约占当年白银总供应量的2.3%。与此同时,白银在电子产品和电池中的使用量从9,000万盎司增加到2.274亿盎司,占白银年度总供应量的比例从12.3%增至22.7%,这抵消了传统摄影领域需求下降的一部分影响,也在一定程度上解释了为何在近年黄金屡创新高的情况下,白银却难以触及新的价格顶峰。然而,白银方面的利好消息是,白银在能源转型中有了新的用武之地。在过去几年中,太阳能电池板对白银的需求强劲增长,占2023年白银需求总量的20%,而在1999年,该领域的需求几乎为零(图5)。太阳能电池板可能是自2020年以来推动白银价格相对于黄金回升的部分原因。图5:在摄影领域需求缩减的同时,电池和太阳能电池板领域的需求有所增长

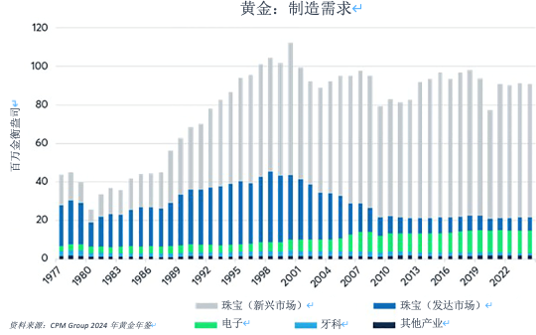

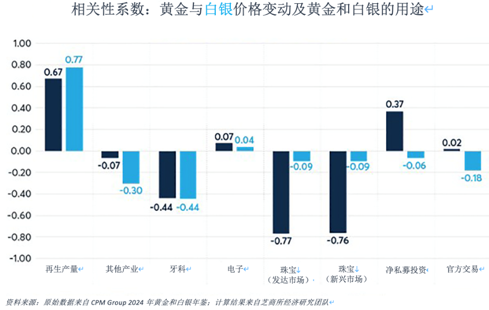

相比之下,黄金制造需求则表现出不受近期技术发展影响的特性,并且仍然以珠宝需求为主导,而电子、牙科和其他用途仅占每年黄金开采供应量的17%(图6)。白银和黄金制造需求的差异凸显出,黄金被视为这两者中更为纯粹的贵金属。

图6:黄金制造需求变化不大

黄金与全球货币政策

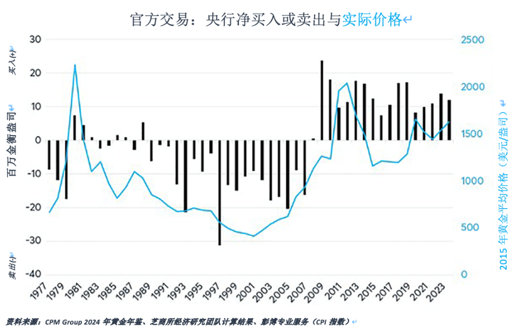

事实上,全球各地的央行都将黄金视为一种货币,却在很大程度上忽略了白银(图7)。这些央行共持有36,700公吨黄金,相当于12亿金衡盎司或13年的开采总量。此外,自全球金融危机以来,各地央行每年都是黄金的净买家。

图7:自全球金融危机以来,各地央行一直是黄金的净买家

2009年以来央行购买黄金的情况与其在1982年至2007年期间成为净卖家的趋势形成了鲜明对比。央行积累黄金的举动表明,其希望拥有硬资产来补充美元、欧元、日元和其他法定货币的外汇储备,并且这一观点似乎因2009年以来的间歇性量化宽松政策以及金融制裁措施的使用增多而得到进一步强化。央行的购买会直接影响黄金价格,而对白银价格的提振效应则是通过黄金市场间接产生。

影响价格比率的供给侧因素

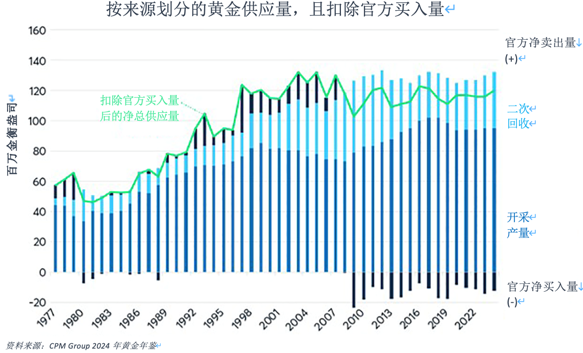

央行购买黄金的举动会减少公众可获得的黄金数量。在过去的十年中,央行的买入量相当于每年从黄金市场中抽走了新开采供应量的8%到20%(图8),这或许也能解释为何2011年至2020年期间金银价格比率会显著上升,以及为何时至今日,该比率仍维持在2011年水平的两倍左右。

图8:扣除央行买入部分后,黄金供应量自2003年以来一直处于停滞状态

扣除官方买入部分后,黄金总供应量自2003年以来一直处于停滞状态。与此同时,白银开采供应量在2016年达到峰值,黄金开采供应量则在第二年达到峰值(图9)。新增供应量进入市场的速度慢于以往,这一事实可能对黄金和白银都是利好信号。

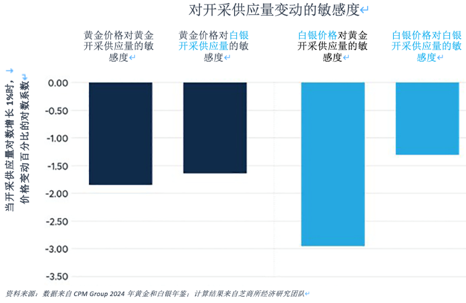

图9:黄金和白银价格对各自开采供应量的变化呈现负相关性。

我们的计量经济分析表明,黄金和白银的价格与彼此的开采供应量变化呈负相关性。平均来看,从1974年到2023年,黄金开采供应量每减少1%,会推动黄金价格上涨1.9%,白银价格则上涨3.0%。白银开采供应量每减少1%,金属价格就会上涨1.3%-1.6%(图9)。再生供应似乎是对价格的一种反应,而不是推动因素。价格上涨会激发更高的回收量,但回收的金属似乎并不会压低价格,因为这不会给市场带来任何新增金属。

图10:再生供应是对价格的一种反应,而不是推动因素

珠宝黄金与白银市场的连接点。因为黄金的价格是白银的70倍,当黄金价格上涨时,黄金珠宝需求就会下降;而白银珠宝需求相对不受价格影响,因为其成本远低于黄金。黄金与白银可以看作是一个双星体系,两颗星体围绕着一个共同的重心或质心运行。在这两者中,黄金的规模更为庞大、稳定性更高且影响力更为显著,但绝非不受白银牵引力的影响。